・新NISAでドル建て投資はできるの?

・米国株や米国ETFに興味はあるけれど、新NISAでは何が買えて、どんな注意点があるのか分からない

と悩んでいる方も多いのではないでしょうか。

結論から言うと、新NISAでもドル建て資産への投資は可能です。 ただし、つみたて投資枠と成長投資枠では購入できる商品が異なるため、為替リスクや税金の扱いも含めて正しく理解しておく必要があります。

そこで本記事では、新NISAでドル建て投資ができる仕組みを整理したうえで、メリット・デメリット、注意すべき税金や為替リスクについてわかりやすく解説します。

この記事を読むことで、新NISAを活用してドル建て投資を行う際の基本が整理でき、自分に合った商品選びや投資バランスを判断できるようになります。 「何となく不安」で始めるのではなく、納得したうえで投資を始めたい方は、ぜひ最後までご覧ください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

新NISAでドル建て投資は可能!

新NISAでドル建て投資は可能です。

2024年から始まった新NISA制度では、「成長投資枠」と「つみたて投資枠」の範囲で、条件を満たしたドル建て資産への投資が認められています。

なお、米国株ETF(VOO/VTIなど)や米国REITなどを直接購入できるのは主に「成長投資枠」で、「つみたて投資枠」は金融庁が指定した投資信託が対象です。

具体的には、以下の商品が投資可能です。

- 米国株ETF(VOO、VTI、QQQなど) ※成長投資枠

- 外貨建て投資信託

- 米国REIT ※成長投資枠

- 海外資産に投資するグローバル株式インデックスファンド(投資信託)

ただし、直接海外の証券会社で購入する外国株式やETFはNISA口座での購入対象外となるため注意が必要です。

新NISAでドル建て投資するメリット

新NISAでドル建て投資するメリットは主に以下の3つです。

- 円安による資産増加の可能性がある

- 運用益が非課税になる

- 円建てよりも高金利になる可能性がある

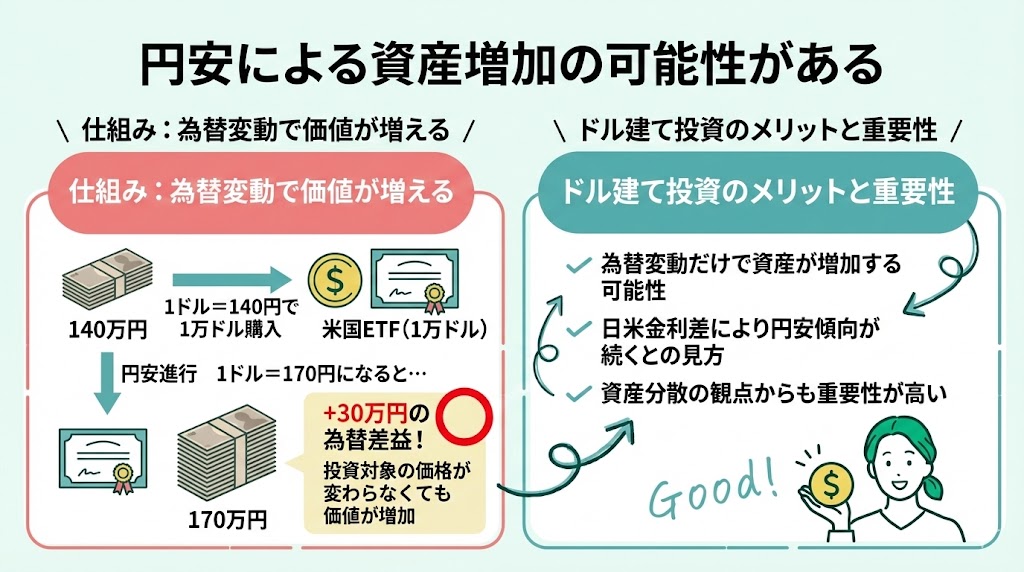

円安による資産増加の可能性がある

円安による資産増加の可能性があるのがドル建て投資の大きなメリットです。

例えば、1ドル=140円の時に1万ドル(140万円)分の米国ETFを購入し、その後1ドル=170円になった場合、為替変動による差額だけで30万円の利益が生まれます。

このように、円安が続く環境では、投資対象自体の価格が変わらなくても為替変動だけで価値が増加する可能性があります。

特に日米の金利差が大きい経済環境では、円安傾向が続くとの見方も多く、資産分散の観点からもドル建て投資の重要性が高まっています。

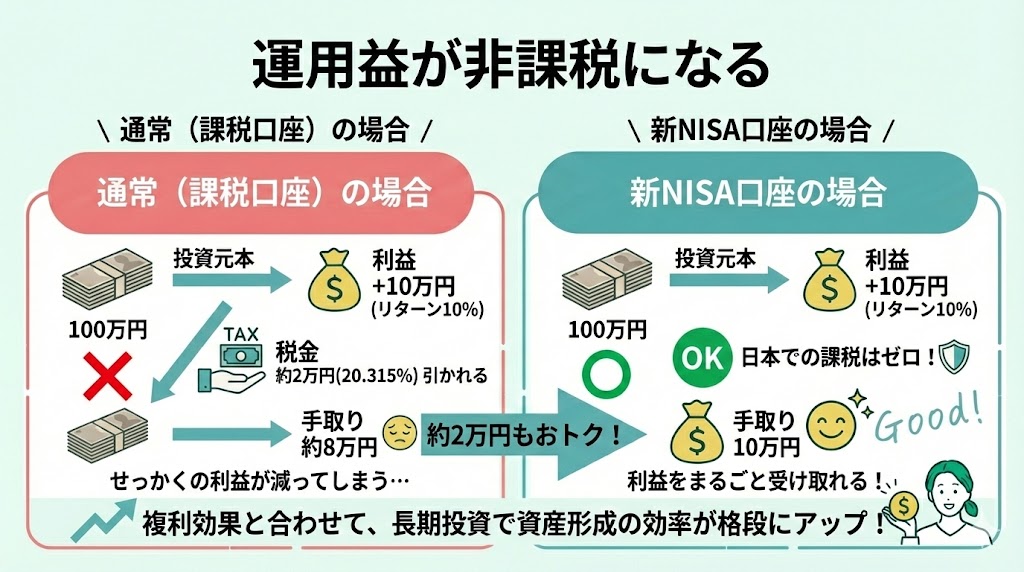

運用益が非課税になる

運用益が非課税になることは、新NISAでドル建て投資をする大きなメリットです。

通常、投資で得た利益(値上がり益や配当金)には20.315%の税金がかかりますが、NISA口座内で運用すれば、日本での課税はかかりません。

例えば、100万円の投資で10%のリターンを得た場合、通常なら約2万円の税金がかかりますが、NISA口座なら10万円をそのまま受け取れます。

この非課税メリットは複利効果とも相まって、長期投資ではより大きな差となって表れるため、資産形成の効率が格段に向上します。

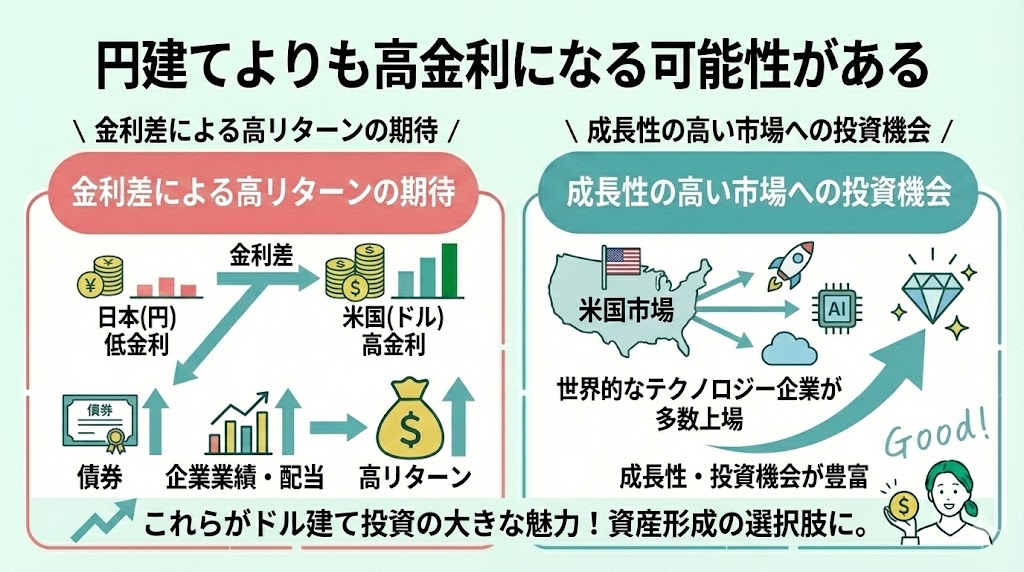

円建てよりも高金利になる可能性がある

円建てよりも高金利になる可能性があるのもドル建て投資の魅力です。

この金利差は債券だけでなく、企業の業績や配当にも影響を与えるため、ドル建て商品の方がリターンが高くなる可能性があります。

また、米国市場には世界的なテクノロジー企業が多く上場しており、成長性の高い企業へ投資する機会も豊富に得られます。

新NISAでドル建て投資するデメリット

新NISAでドル建て投資するデメリットは主に以下の3つです。

- 為替変動リスクがある

- 外国税額控除の適用外になる

- 情報収集に手間がかかる

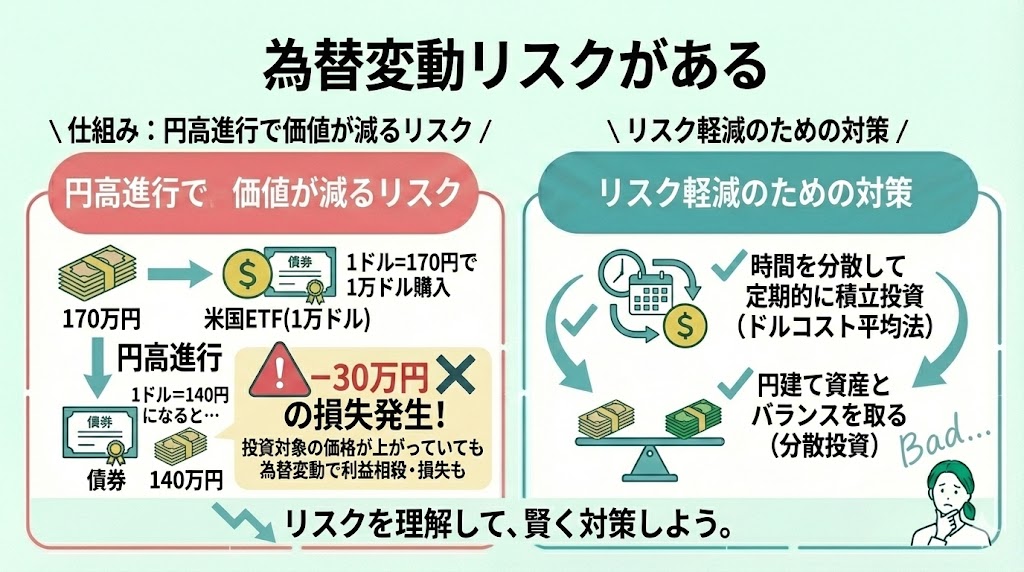

為替変動リスクがある

為替変動リスクがあることはドル建て投資の最大のデメリットです。

円安の状況ではメリットとなりますが、逆に円高になると、投資対象自体の価格が上昇していても為替変動によって利益が相殺されたり、損失が発生したりする可能性があります。

例えば、1ドル=170円の時に1万ドル(170万円)分の米国ETFを購入し、その後1ドル=140円になった場合、為替変動による差額だけで30万円の損失が生じます。

このリスクを軽減するためには、定期的に積立投資する方法や、円建て資産とのバランスを取るなどの対策が必要です。

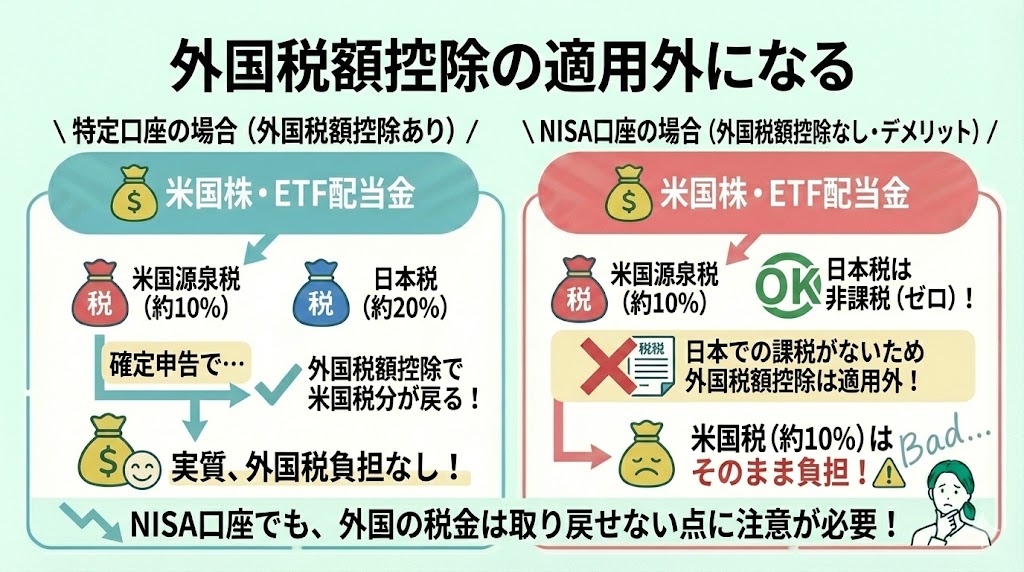

外国税額控除の適用外になる

外国税額控除の適用外になることも、NISA口座でドル建て投資をする際のデメリットです。

米国株式やETFからの配当金には、一般的に10%程度の米国源泉税が徴収されます。

通常の特定口座では、この外国で支払った税金を日本の税金から控除できる「外国税額控除」が適用されますが、NISA口座では日本での課税がないため、この控除を受けられません。

つまり、NISA口座で受け取る配当金には外国での源泉徴収税がそのままかかることになり、この部分については実質的に税負担が残る点に注意が必要です。

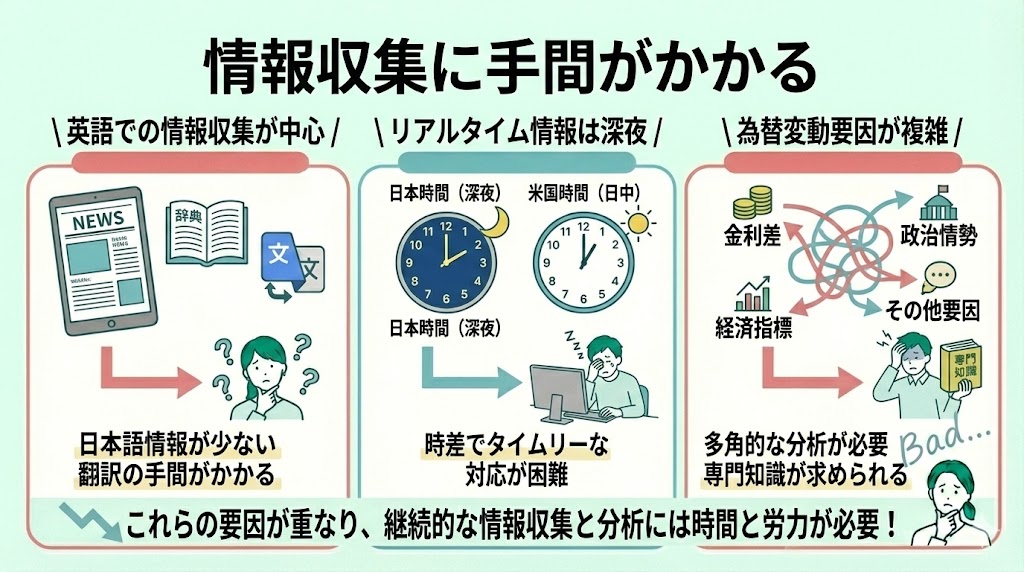

情報収集に手間がかかる

情報収集に手間がかかることもドル建て投資のデメリットです。

米国市場の動向や企業情報は英語での発信が中心となるため、日本語での情報収集が難しい場合があります。

また、時差の関係で米国市場のリアルタイム情報を追うには、日本時間の深夜に対応する必要があります。

さらに、為替レートの変動要因は複雑で、金利差だけでなく各国の政治情勢や経済指標など様々な要素が絡み合うため、分析には専門知識が求められます。

ドル建て投資が向いている人

- 海外資産でリスク分散したい人

- 為替リスクを許容できる人

- 米国株や米国ETFに興味がある人

また、円安や国内のインフレリスクに備えてリスク分散をしたい方にもメリットがあります。

ドル建て投資が向いていない人

- 為替リスクを避けたい人

- 投資初心者や手間をかけたくない人

- 短期的な価格変動に不安を感じやすい人

特に短期間で資金が必要になる可能性がある方には、為替変動の影響を受けにくい円建て商品がより適しています。

また、投資に充てられる資金が少ない場合は、まずは円建て投資で経験を積んでから徐々にドル建て投資を検討するのも一つの方法です。

新NISAでのドル建て投資に関するよくある質問

新NISAでのドル建て投資に関するよくある質問を解説します。

解説する質問は以下のとおりです。

- 円建てとどちらが有利ですか?

- 為替手数料はどれくらいかかりますか?

- 配当金を受け取った場合の税金はどうなりますか?

よくある質問への解説を見て、不安や疑問点を解消しましょう。

円建てとどちらが有利ですか?

円建てとドル建てのどちらが有利かは、為替相場の動向や投資期間によって変わります。

円建て投資とドル建て投資の比較は以下のとおりです。

| 比較項目 | 円建て投資 | ドル建て投資 |

|---|---|---|

| 為替リスク | なし | あり |

| 円安時の有利性 | 不利 | 有利 |

| 円高時の有利性 | 有利 | 不利 |

| 為替手数料 | 不要 | 必要 |

| 投資対象の多様性 | 限定的 | 豊富 |

※為替手数料は金融機関・通貨・取引方法によって異なり、近年は主要ネット証券を中心に米ドルの為替手数料が無料化(0銭)または低コスト化しているケースもあります。最新の手数料条件は各社の手数料表で確認してください。

円安が続く場合はドル建て投資が有利になりますが、円高に転じるとドル建て投資は不利になります。

長期投資の場合、為替変動は平均化される傾向があるため、投資対象自体のパフォーマンスがより重要になってきます。

また、円建てとドル建ての投資をバランスよく組み合わせることで、為替リスクを分散させる方法もおすすめです。

為替手数料はどれくらいかかりますか?

為替手数料は金融機関によって大きく異なります。

近年は主要ネット証券を中心に、米ドルの為替手数料が無料化(0銭)または低コスト化しているケースもあります。一方で、銀行を含め金融機関によっては為替手数料がかかるため、取引前に最新の手数料条件を確認しましょう。

例えば、1ドル=130円の時に1万ドルを購入する場合、銀行の為替手数料が片道50銭だと往復で1万円の手数料がかかる計算になります。

長期投資や頻繁に取引する場合は、為替手数料の安い証券会社を選ぶことで、コストを大幅に抑えられます。

配当金を受け取った場合の税金はどうなりますか?

NISA口座で受け取る配当金は日本での課税は非課税となります。

ただし、米国株式やETFからの配当金には、米国の源泉税(一般的に10%程度)が課されます。

通常の特定口座であれば、この米国源泉税は「外国税額控除」として日本の税金から控除できますが、NISA口座では日本での課税がないため、この控除を受けることができません。

つまり、NISA口座での米国株投資では、配当金に対して米国の源泉税分の税負担が残ることになり、完全な非課税にはならない点に注意が必要です。

配当金の税金や為替リスクなど、ドル建て投資には複雑な要素が多いため、専門家(FP)への相談をするのがおすすめです。

新NISAのドル建て投資に関する悩みはマネーキャリアへ相談!

新NISAでドル建て投資を検討するなら、制度(つみたて投資枠/成長投資枠)と商品選びをセットで整理することが大切です。

ドル建て投資は、為替変動によるリスクだけでなく、米国源泉税や外国税額控除の扱いなど、円建て投資よりも確認すべきポイントが多くあります。仕組みを曖昧なまま始めると、「思っていた枠で買えなかった」「税金やコストを見落としていた」といったミスマッチが起きやすくなります。

また、どの資産にどれくらい配分するかは、年齢・収入・家計の余裕・将来の使い道によって最適解が変わります。自分の目的に合ったバランスを決めるには、客観的な視点での整理が役立ちます。

迷う場合は、資産運用の専門家(FP)に相談して、商品の選び方や投資バランス、リスクの抑え方を一度整理してみましょう。

特におすすめな相談窓口はマネーキャリアです。