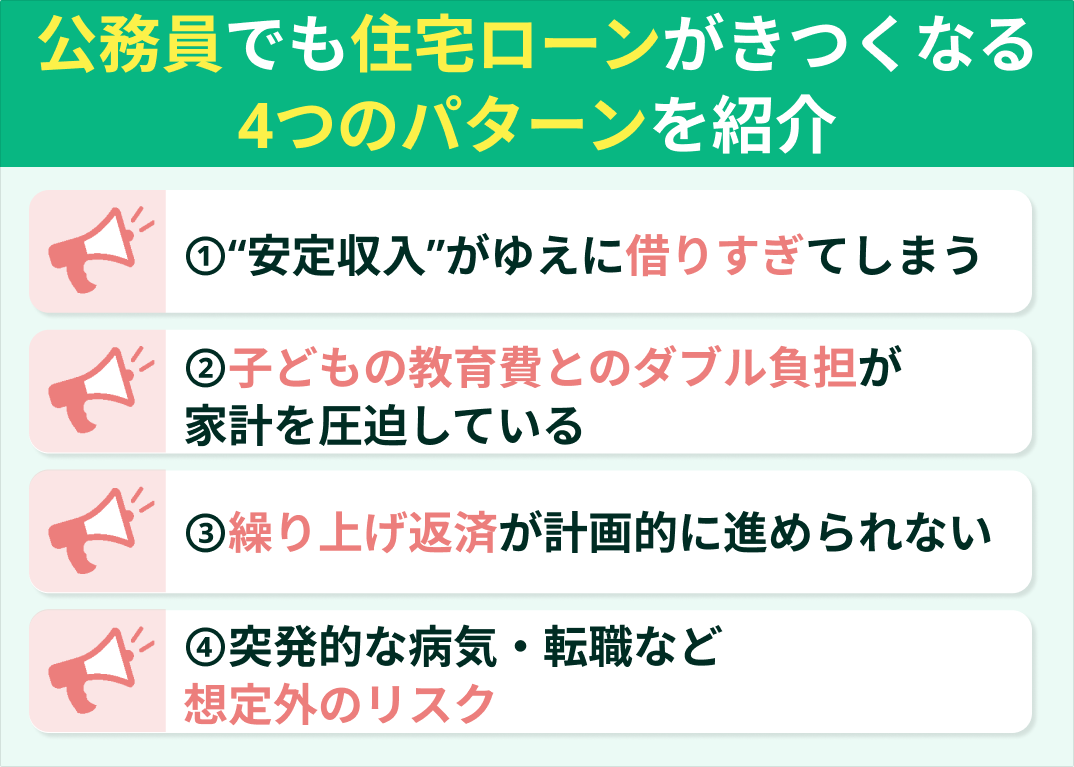

そこで本記事では、公務員でも住宅ローンがきついと感じる4つのパターン、住宅ローンがきついと感じたときの対処法、住宅ローンの見直しで重要なポイントを詳しく紹介します。

最後まで読めば、住宅ローン返済がきつい理由がわかり、効果的な対策・見直しができるようになりますよ!ぜひ最後までご覧ください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 公務員でも住宅ローンがきついのはなぜ?4つのパターンを紹介

- ①“安定収入”がゆえに借りすぎてしまう

- ②子どもの教育費とのダブル負担が家計を圧迫している

- ③繰り上げ返済が計画的に進められない

- ④突発的な病気・転職など想定外のリスク

- 住宅ローンの返済がきついと感じたら、今すぐ無料FP相談へ

- 公務員で住宅ローンがきついと感じたときの対処法

- 収支を「見える化」して家計の見直しを徹底的におこなう

- 返済条件の変更や借り換えを検討する

- 計画的に繰り上げ返済をおこなって総支払額を減らす

- 配偶者の働き方を見直す

- 住宅ローンの見直しで重要なポイント

- 将来のライフプラン・収支の変化を見据えて考える

- 借り換えは「金利」と「総支払額」を徹底的にシミュレーションする

- 緊急予備資金は常に確保しておく

- 【まとめ】公務員の住宅ローンがきついと感じたら今すぐ見直しを始めよう

公務員でも住宅ローンがきついのはなぜ?4つのパターンを紹介

公務員でも住宅ローンがきついのはなぜなのか、4つのパターン別に解説していきます。

- “安定収入”がゆえに借りすぎてしまう

- 子どもの教育費とのダブル負担が家計を圧迫している

- 繰り上げ返済が計画的に進められない

- 突発的な病気・転職など想定外のリスク

①“安定収入”がゆえに借りすぎてしまう

②子どもの教育費とのダブル負担が家計を圧迫している

③繰り上げ返済が計画的に進められない

④突発的な病気・転職など想定外のリスク

住宅ローンの返済がきついと感じたら、今すぐ無料FP相談へ

将来にわたって安定収入が見込める公務員。住宅ローンも楽々返済できるかと思いきや、実は「給料が上がったのに返済がきつい…」という方も多くいらっしゃいます。

早めに何かしらの手を打っておかないと、住宅ローン返済と教育費のピークが重なるタイミングでもっと家計が苦しくなったり、定年退職後も返済が続き老後資金と取り崩してしまう、なんてことになりかねません。

返済がきついと感じたら、まずはマネーキャリアのFPへご相談を!

選りすぐりの実力派FPが、毎月の収支から団信などの保障、節税対策まで総合的に見直しをし、最適な返済計画を再設計いたします。

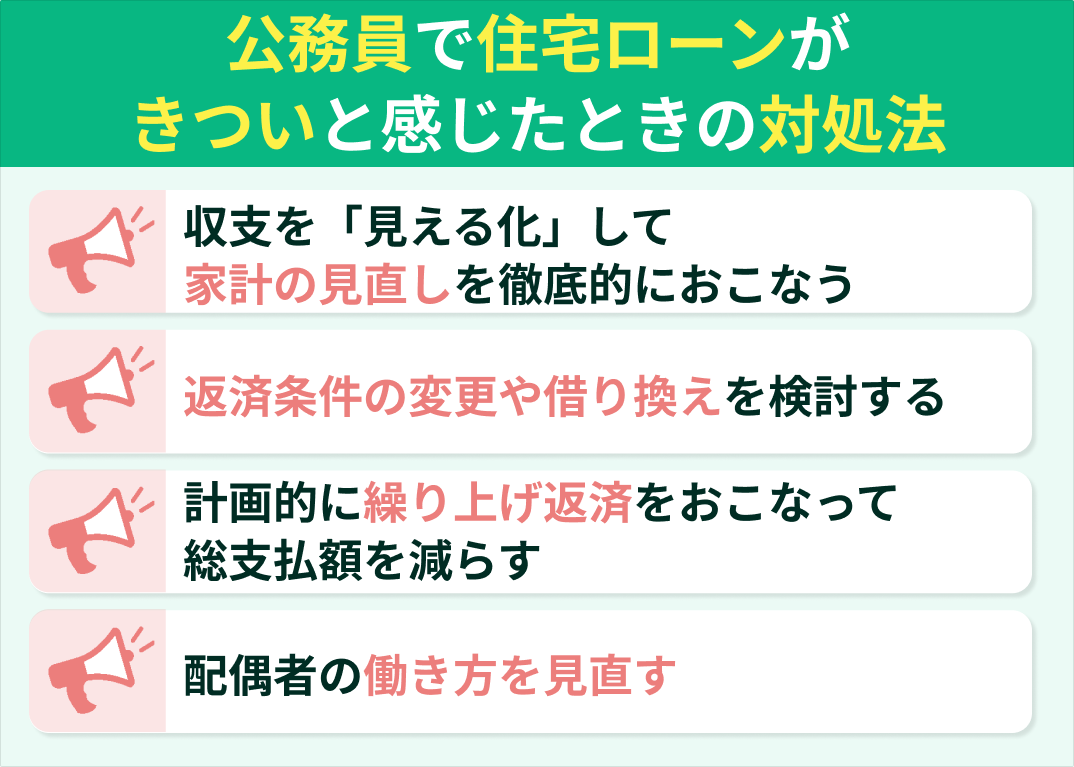

公務員で住宅ローンがきついと感じたときの対処法

公務員の方へ向けて、住宅ローンがきついと感じた時の対処法を紹介します。

- 収支を「見える化」して家計の見直しを徹底的におこなう

- 返済条件の変更や借り換えを検討する

- 計画的に繰り上げ返済をおこなって総支払額を減らす

- 配偶者の働き方を見直す

収支を「見える化」して家計の見直しを徹底的におこなう

住宅ローン返済がきついと感じたら、収支を「見える化」して家計の見直しを徹底的におこないましょう。

「家計の見直しってよく聞くけどどんなことをやればいいのかわからない…」という方は、まず家計簿アプリなどを活用して、家計の全体像を把握することから始めるのがおすすめ。

「自分が毎月何にお金を使っているのか」がわかれば、効率よく無駄な支出を削減でき、返済も楽になるはずです。

返済条件の変更や借り換えを検討する

住宅ローン返済がきついと感じたら、返済条件の変更や借り換えを検討するのも一つの手。

例えば、金融機関に相談して残りの返済期間を延長し、月々の返済額を減らす方法。総支払額は増えてしまいますが、当面の家計の負担を大きく軽減できます。

その他、現在のローンよりも金利の低い住宅ローンに借り換えをする方法。カーローンなどがある方は、おまとめローンを扱う金融機関で新たにローンを契約し、借り入れを一本化する方法もあります。

計画的に繰り上げ返済をおこなって総支払額を減らす

| 期間短縮型 | 返済額軽減型 | |

|---|---|---|

| 特徴 | 返済期間を短くする | 月々の返済額を減らす |

| メリット | 総支払利息を大きく減らせる | 家計への負担が軽くなる |

配偶者の働き方を見直す

住宅ローン返済がきついと感じたら、配偶者の働き方を見直すことも選択肢の一つです。

子どもの手が離れてきたらパートや時短勤務からスタートする、在宅でできる副業・スキルを活かした働き方を検討するなど。特に配偶者が専業主婦(夫)やパートの場合には有効な手段です。

無理のない働き方を夫婦で話し合い、将来のライフプランを共有することが重要です。

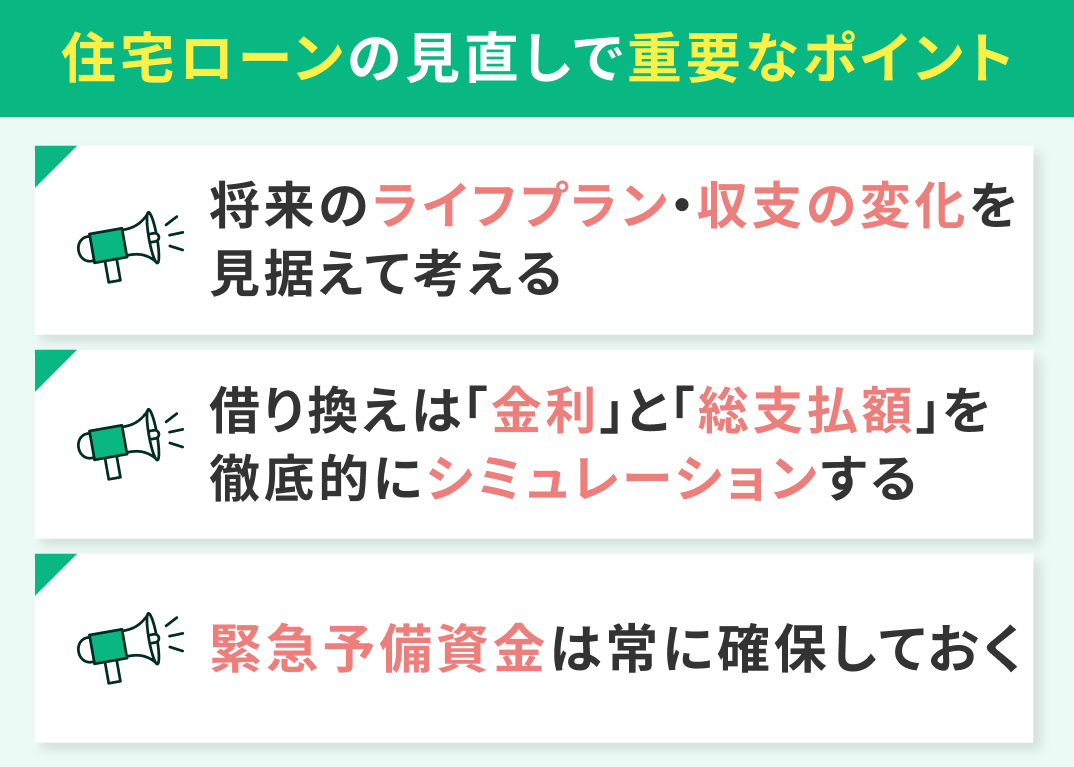

住宅ローンの見直しで重要なポイント

「公務員なのに住宅ローンの返済がきつい…」そう感じたら、住宅ローン見直しのタイミング。ただし、安易に借り換えをしてしまうと逆に家計を圧迫してしまう可能性も。

ここでは、住宅ローンを見直しする際に注意したい重要なポイントを紹介します。

- 将来のライフプラン・収支の変化を見据えて考える

- 借り換えは「金利」と「総支払額」を徹底的にシミュレーションする

- 緊急予備資金は常に確保しておく

将来のライフプラン・収支の変化を見据えて考える

- 子どもの進学や独立にかかる費用

- 親の介護や医療費

- 退職後の生活費と年金額

- 退職金の使い道

特に、退職後も返済が続く場合は要注意。収入が減るタイミングに返済負担が重なると、老後の生活資金が不足するリスクがあります。

借り換えは「金利」と「総支払額」を徹底的にシミュレーションする

緊急予備資金は常に確保しておく

【まとめ】公務員の住宅ローンがきついと感じたら今すぐ見直しを始めよう

本記事では、公務員でも住宅ローンがきついと感じる4つのパターン、住宅ローンがきついと感じたときの対処法、住宅ローンの見直しで重要なポイントを紹介しました。

<結論>

安定収入・年功序列で給与が上がる公務員でも、借りすぎや子どもの教育費の支払いが増えることで住宅ローン返済がきつくなる可能性があります。

自身の老後資金を確保するためにも、早めに家計の見直し、将来のライフプランや収支の変化を考慮しながら借り換えを検討するなどの対策をとりましょう。

✔︎ 相談満足度は業界高水準の98.6%

✔︎ 累計の相談申込件数100,000件突破

✔︎ FP資格取得率100%

✔︎ 3,500人以上のFPの中から厳選されたプランナーのみ対応

✔︎ 公式WEBサイトでFPのプロフィール、口コミ、経歴を確認できる

✔︎ 予約・日程調整はLINEで完結

✔︎ 土日祝日も相談OK

✔︎ オンラインか訪問か、都合のいい相談形式を選べる

✔︎ 相談は何度でも無料