この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 住宅ローンを借り換えする際の注意点

- 借り換えには事務手数料等の諸費用がかかる

- 住宅ローン控除を受けている場合は時期を考慮する

- 同じ銀行で住宅ローンの借り換えはできない

- 住宅ローンの借り換えでおすすめの相談先

- FP(ファイナンシャルプランナー)が一番おすすめ

- 独断で借り換え先を決めることをおすすめしない理由

- FP相談を使って住宅ローンの借り換えを進めるメリット

- FP以外の住宅ローン借り換え相談先

- 銀行・金融機関の窓口

- 現在借入中の銀行(元の銀行)

- 【専門家が解説】住宅ローンの借り換えで失敗するケース

- 失敗談1|メリット計算を誤ったケース

- 失敗談2|タイミングを誤ったケース

- 失敗談3|ライフプランを考慮しなかったケース

- 住宅ローンの借り換えについてFP相談でできること

- 無料で相談できる住宅ローン借り換え窓口の選び方

- 相談窓口の中立性

- 相談担当者の専門性

- 相談方法の選択肢

- アフターフォロー

- 口コミ・評判

- 住宅ローンの借り換えならマネーキャリアに相談

- 住宅ローン借り換えの相談から実行までの流れ

- 住宅ローンの借り換え相談先のおすすめまとめ

- 住宅ローン借り換え相談でよくある質問

- Q1. 相談は本当に無料ですか?

- Q2. オンラインだけで相談できますか?

- Q3. どこがいい?おすすめの相談先は?

- Q4. 相談したら必ず借り換えしなければいけませんか?

- Q5. 借り換えを検討していることを元の銀行に連絡すべきですか?

- Q6. 借り換えで本当にメリットが出るのはどんな人?

- Q7. 相談から借り換え実行まで、どのくらいの期間がかかりますか?

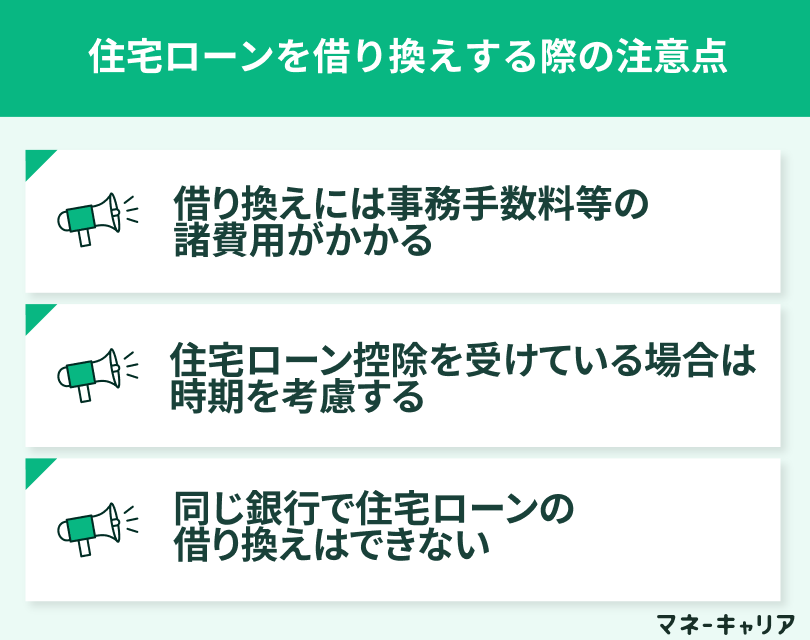

住宅ローンを借り換えする際の注意点

住宅ローンの借り換えは、返済額を減らせる可能性がある一方で、 手続きや費用の確認をしないまま進めてしまうと、かえって損をしてしまうこともあります。

ここでは、借り換えを検討する前に知っておきたい3つの注意点を紹介します。

借り換えには事務手数料等の諸費用がかかる

住宅ローンを借り換えるときには、次のような費用がかかります。

- 保証料

- 事務手数料

- 団体信用生命保険料

- 火災保険料

- 地震保険料

- 印紙税

これらの費用は合計すると数十万円程度になることもあります。

住宅ローン控除を受けている場合は時期を考慮する

今の住宅ローンで住宅ローン控除(住宅ローン減税)を受けている場合は、 借り換えのタイミングに注意が必要です。

控除期間の途中で借り換えを行うと、控除が引き継げなかったり、適用期間が短くなったりすることがあります。 金利差が小さい場合や控除の残り年数が多い場合は、控除が終わってから借り換える方が結果的にお得になることもあります。

損をしないように進めるためにも、借り換え前に控除の残期間や条件を必ず確認しておきましょう。

同じ銀行で住宅ローンの借り換えはできない

「借り換え」は、現在のローンを別の金融機関に移すことを指します。 同じ銀行で金利タイプを変えたり、返済期間を短くしたりする場合は「条件変更」となり、 借り換えとは別の手続きになります。

条件変更では金利が下がらないことも多いため、複数の金融機関を比較することが大切です。

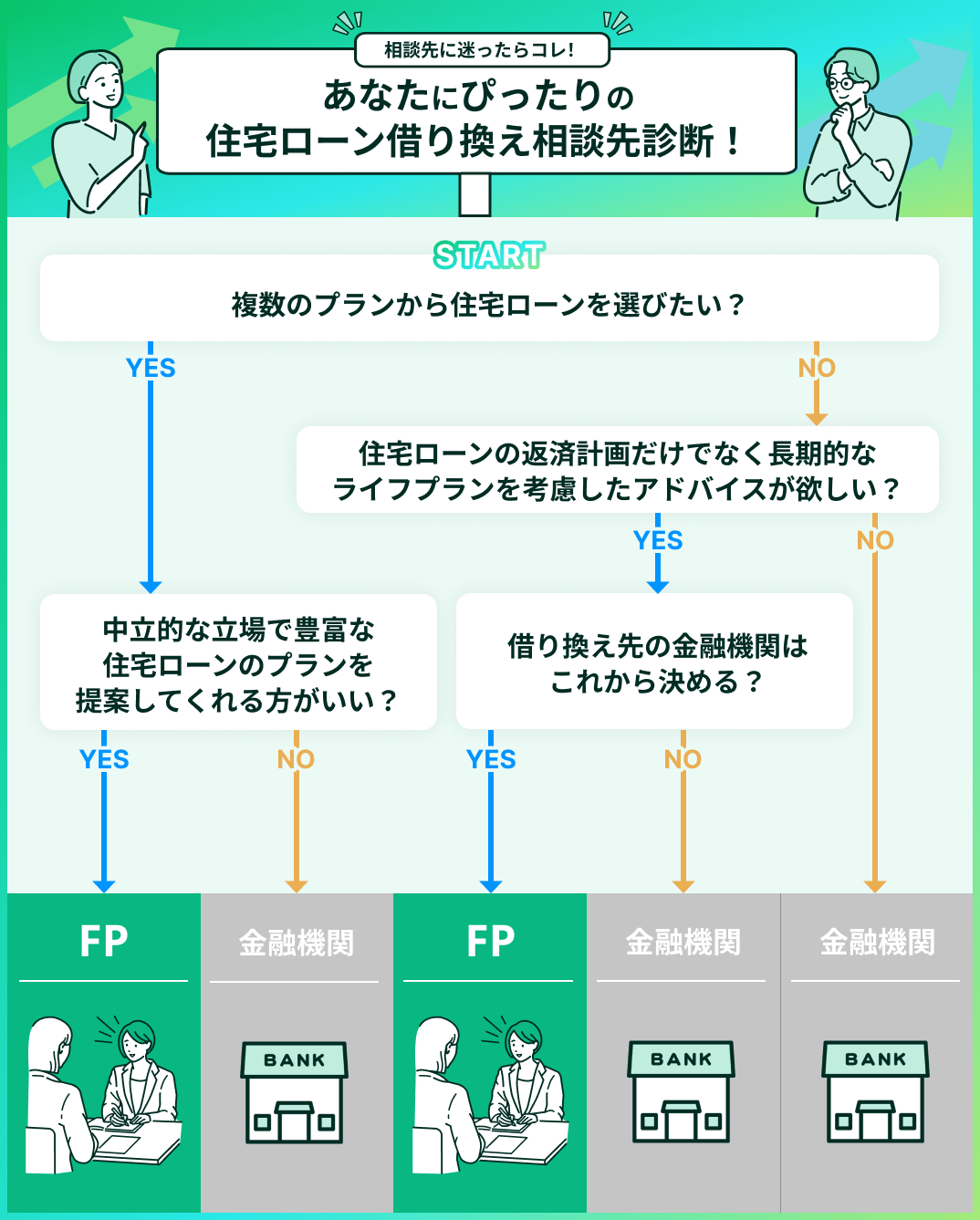

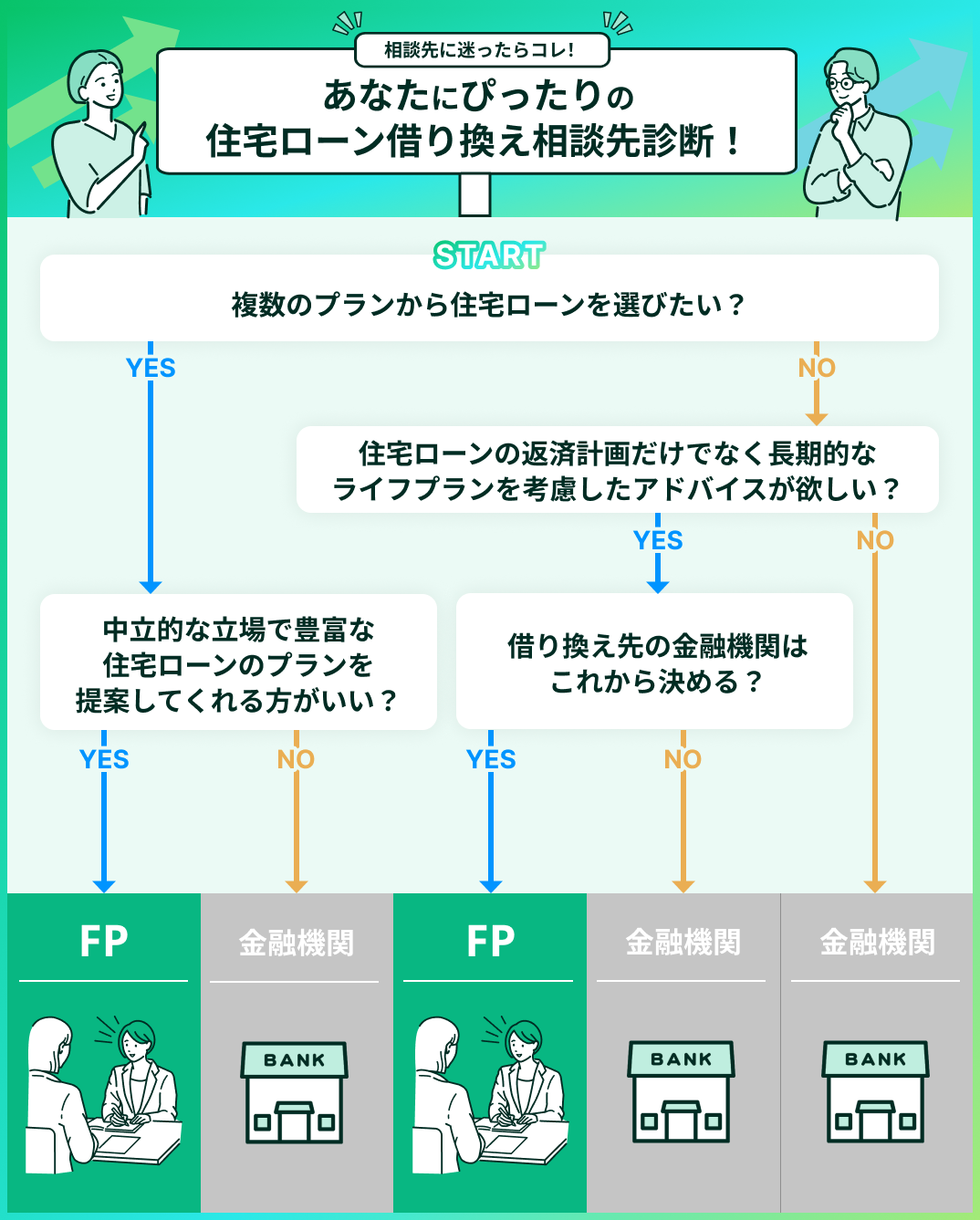

住宅ローンの借り換えでおすすめの相談先

状況に合わせて、次のような進め方を意識するとスムーズです。

<借り換え先がすでに決まっている場合>

まずFPに無料相談し、条件やタイミングが適切かを確認したうえで、借り換え先の銀行へ。

<借り換え先がまだ決まっていない場合>

FP相談時におすすめの金融機関や方法を聞いてから、借り換え先を決めるのがおすすめ。

借り換えは金利だけでなく、諸費用や時期、返済期間などさまざまな条件を考慮する必要があり、専門家のサポートを受けることで失敗を防ぎやすくなります。

FP相談をうまく活用することで、自分にとって一番お得な借り換え方法を見つけやすくなります。

FP(ファイナンシャルプランナー)が一番おすすめ

FPは中立的な立場から、複数の金融機関の商品を比較しながら最適な借り換えプランを提案します。

銀行や住宅ローン専門機関では、基本的に自社商品の中からしか提案を受けられませんが、 FPなら金利・諸費用・返済期間を含めて客観的な判断ができるのが大きなメリットです。

マネーキャリアのFP相談では、以下のようなサポートが受けられます。

- 借り換えで本当に得になるかどうかの判断

- 金利タイプや返済方法の選び方

- 教育費や老後資金などをふまえた家計全体の見直し

住宅ローンは長期にわたる大きな契約です。 専門家に相談しながら、無理のない返済計画を立てていくことで安心して進められます。

▼マネーキャリアで相談できること

- 借り換えのベストなタイミングを知りたい

- 借り換えすべきかどうか判断したい

- 借り換えでどのくらいお得になるか知りたい

- 住宅ローン控除が終わったら繰上返済すべきか迷っている

- 借り換えの注意点を詳しく知りたい

独断で借り換え先を決めることをおすすめしない理由

「金利が下がっているから」「ネットのランキングで見たから」といった理由で、 自分の判断だけで借り換え先を決めてしまうのはおすすめできません。

実際には、諸費用や返済期間、控除の有無によっては、借り換えても得にならないことがあります。

たとえば、

- 手数料などの初期コストを考慮せず、結果的に支払い総額が増えたケース

- 住宅ローン控除の適用時期を誤り、控除額が減ってしまったケース

- 将来の教育費や老後資金を考慮せず、家計が圧迫されたケース

こうした失敗は、専門家に事前相談をしていれば防げたケースがほとんどです。

FP相談を使って住宅ローンの借り換えを進めるメリット

FP相談を活用することで、住宅ローンの借り換えの失敗を減らして、より確実に進めることができます。

FPは金利や返済方法の比較だけでなく、保険・教育資金・老後資金など、将来のライフプラン全体を見据えた提案をしてくれます。

また、独立系FPであれば金融機関に属していないため、 特定の商品をすすめることなく、中立的な立場から最適なアドバイスを受けられます。

さらに、相談回数に制限がない窓口であれば、納得できるまで何度でも相談できるため、 初めての借り換えでもじっくりと不安を解消しながら進められます。

- オンラインで全国どこからでも相談可能

- 専門分野や経験年数でFPを指名できる

- 何度でも相談無料

自分の家計に合ったベストな借り換え方法を知りたい方の心強い味方になります。

FP以外の住宅ローン借り換え相談先

住宅ローンの借り換えは、最終的には銀行や金融機関での手続きが必要です。 ただし、手数料やタイミングなどの注意点もあるため、いきなり銀行へ行く前にFPへ相談するのが安心です。

FPに相談しておくことで、どの金融機関が自分に合っているか、借り換えのタイミングは今でいいのかを整理できます。 納得できてから、具体的な手続きに進みましょう!

銀行・金融機関の窓口

銀行や住宅ローン専門の金融機関では、自社商品の中から借り換えプランを提案してもらえます。 店舗で直接相談でき、金利や返済方法の説明を受けられる点が大きなメリットです。

さらに、

- 金融商品の選定から手続きまで一貫して対応してくれる

- 金利や手数料が明確で、ホームページや窓口でシミュレーションを確認しやすい

- 住宅ローンだけでなく、預金・保険・投資など複数の金融サービスをまとめて相談できる

- オンライン相談に対応している銀行もあり、時間や場所を選ばず相談できる

といった利便性もあります。

ただし、自社商品のみが対象となるため、他社との比較ができず情報が偏りやすい点には注意が必要です。 事前にFPに相談して候補を絞っておくと、銀行での相談をより効率的に進められます。

現在借入中の銀行(元の銀行)

現在借り入れている銀行でも、金利タイプや返済期間を変更できる場合があります。 ただし借り換えではなく条件変更になるため、金利が大きく下がることは少ないです。

元の銀行に相談するメリットは、

- 返済実績があり話がスムーズ

- 手続きが比較的簡単

といった点があげられます。

一方で、他行に借り換えたほうが得になることもあります。

【専門家が解説】住宅ローンの借り換えで失敗するケース

住宅ローンの借り換えは、返済額を減らせる大きなメリットがある一方で、 判断を誤るとかえって負担が増えてしまうケースも少なくありません。

今回は、ファイナンシャルプランナー(FP)の加藤さん、奥山さんのお二人に、実際に見聞きした借り換えの失敗談と、その背景にある判断ミスについて話を伺いました。

専門家の視点から、読者の皆さんが同じ失敗を避けるためのヒントを、リアルな座談会形式でお届けします。

失敗談1|メリット計算を誤ったケース

——まずは、借り換えで思わぬ損をしたケースを教えてください。

加藤FP:金利が下がると聞いて、手数料や諸費用の計算をせずに借り換えを決めて失敗してしまう人が多いですね。

池元FP:そうそう。それで数十万円の諸費用が後からのしかかって、結局総返済額が増えちゃったケース、よくみます。

加藤FP:ですよね。特に残りの返済期間が短いと、金利差が0.2%くらいじゃ逆に損になりかねないですし…

池元FP:それなのに「金利下がった=ラッキー」って飛びついちゃうんですよね。ネットの簡易計算しか見ていなかったりするのも危険だと思います。

加藤FP:本当ですよね。借り換えって得するイメージが強いからこそ、こういう落とし穴があることを知ってほしいです。

失敗談2|タイミングを誤ったケース

——借り換えのタイミングについても失敗があるとのことですが、くわしく教えてください。

池元FP:そうですね。タイミングの失敗もよくあります。もう少し下がるかもと待ちすぎて、逆に金利が上がってしまうという…。

加藤FP:ありますね。逆に変動から固定に急いで切り替えて、キャンペーンを逃した方もいました。

池元FP:やっぱり市場の動きを完全に読むのは難しいから、家計に無理がなくて条件が揃った時点で決断がベストですね。

加藤FP:そうですね。将来の収入や支出を考えて、自分たちに合ったタイミングを選ぶ方が、精神的にも安定します。

池元FP:うんうん、底値を狙うより、生活にフィットするタイミングを優先するのがおすすめかなと思います。

失敗談3|ライフプランを考慮しなかったケース

——借り換えでは、返済期間を短くしすぎたり金利の変更などで逆に返済額が増えてしまうこともありますよね。 特にライフイベントを考慮していなくて後悔したケースとかも多いんじゃないでしょうか?

加藤FP:そうですね。教育費がかかる時期に返済額が増えて、貯金を取り崩さざるを得なくなった家庭とかはみたことがあります。

池元FP:ああ、それはきついですね。返済負担の増加で老後資金として積み立てていた貯蓄を取り崩さざるを得なくなって、将来の生活設計が狂ってしまった方もいました。

加藤FP:それも痛い…。あと、夫婦で話し合わずにご主人だけで判断して「こんなはずじゃ…」って揉めるパターンも多いです。

池元FP:うんうん、家計やライフイベントを軽く見ると、他の支出とのバランスが崩れやすいんですよね。

加藤FP:そうですね。教育・住宅・老後の3つを軸に、借り換えが生活にどう影響するかを見極める必要があるかと思います。

住宅ローンの借り換えについてFP相談でできること

ここまで紹介したように、住宅ローンの借り換えは、金利差や諸費用、タイミングの判断を誤ると損をしてしまうこともあります。

しかし、FP(ファイナンシャルプランナー)に相談すれば、そうしたリスクを避けながら、自分に最適な条件で借り換えを成功させることができます。

FP相談を活用することで、次のようなサポートが受けられます。

- 借り換えによって本当に得になるか、客観的に判断してもらえる

- 複数の金融機関を比較し、条件の良いプランを提案してもらえる

- 教育費や老後資金を含めた家計全体のバランスを踏まえた返済計画を立てられる

- 手続きや必要書類を一緒に確認し、初めてでもスムーズに進められる

30代女性

気になるところ全部相談できた!

住宅ローンについての相談だったので、住宅ローンのことだけかと思っていたのですが、気になっていた投資信託や、保険の保障内容についてまでアドバイスいただけて大満足です!丁寧で明るく対応頂けて、リラックスして相談できました。日程調整なども夜遅くまで対応して頂けたので、昼間は仕事で忙しい自分にはとてもありがたかったです。

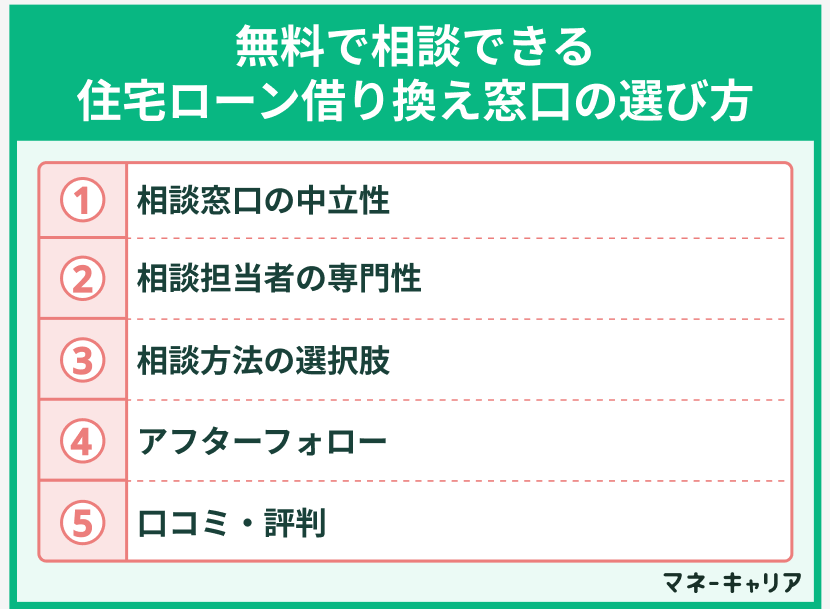

無料で相談できる住宅ローン借り換え窓口の選び方

住宅ローンの借り換えは、どの窓口で相談するかによって結果が大きく変わります。

無料で相談できるサービスは多くありますが、下記のポイントを押さえることが大切です。

ここでは、失敗しない相談先の選び方のポイントをくわしく見ていきましょう。

相談窓口の中立性

借り換え商品を扱う金融機関では、自社ローンへの切り替えを勧められるケースも少なくありません。

その結果、本来はメリットが少ないにもかかわらず、「金利が下がる」という言葉に惹かれて借り換えを進めてしまい、 かえって総返済額が増えてしまうこともあります。

マネーキャリアでは、特定の金融機関に属さない独立系FPが多数在籍しており、返済期間・金利タイプ・諸費用などを踏まえて、借り換えるべきかどうかから一緒に考えます。

偏りのない提案をするので、「本当に今借り換えるべきか」「どの銀行が自分に合っているか」を安心して比較検討できます。

相談担当者の専門性

住宅ローンだけでなく、保険や資産形成などお金全般に精通したFPが多数在籍しており、相談内容に合った専門のFPが担当してくれます。

さらに、各FPのプロフィールや得意分野を事前に確認できる仕組みがあるため、 「この人なら相談しやすそう」「住宅ローンに詳しそう」 といった点を確かめてから相談できます。

専門性を見極めながら、自分に合ったFPを選べるので、より納得感のあるアドバイスを受けられます。

相談方法の選択肢

住宅ローンの借り換え相談は、自分に合った方法を選べるかどうかも大切です。

対面・オンライン・夜間や休日も相談可能など、相談スタイルの選択肢が多いほど利用しやすく、生活リズムに合わせた相談ができます。

- オンライン相談に対応

- 朝から夜まで幅広い時間帯、休日の相談も可能

- スマホ1つで相談OK

「少しだけ確認したい」「気になることだけ聞きたい」という場合も気軽に相談でき、 相談方法の選択肢が広いことで、移動の負担を減らしながら安心して借り換えの検討を進められます。

アフターフォロー

一度の相談で終わらず、気になることがあれば 納得いくまで何度でもお話しいただけます。実際に約半数の方が3回以上相談しています。

状況が変わった際には再度無料で相談できるため、 「今のプランで大丈夫かな?」という不安もすぐに解消できます。

口コミ・評判

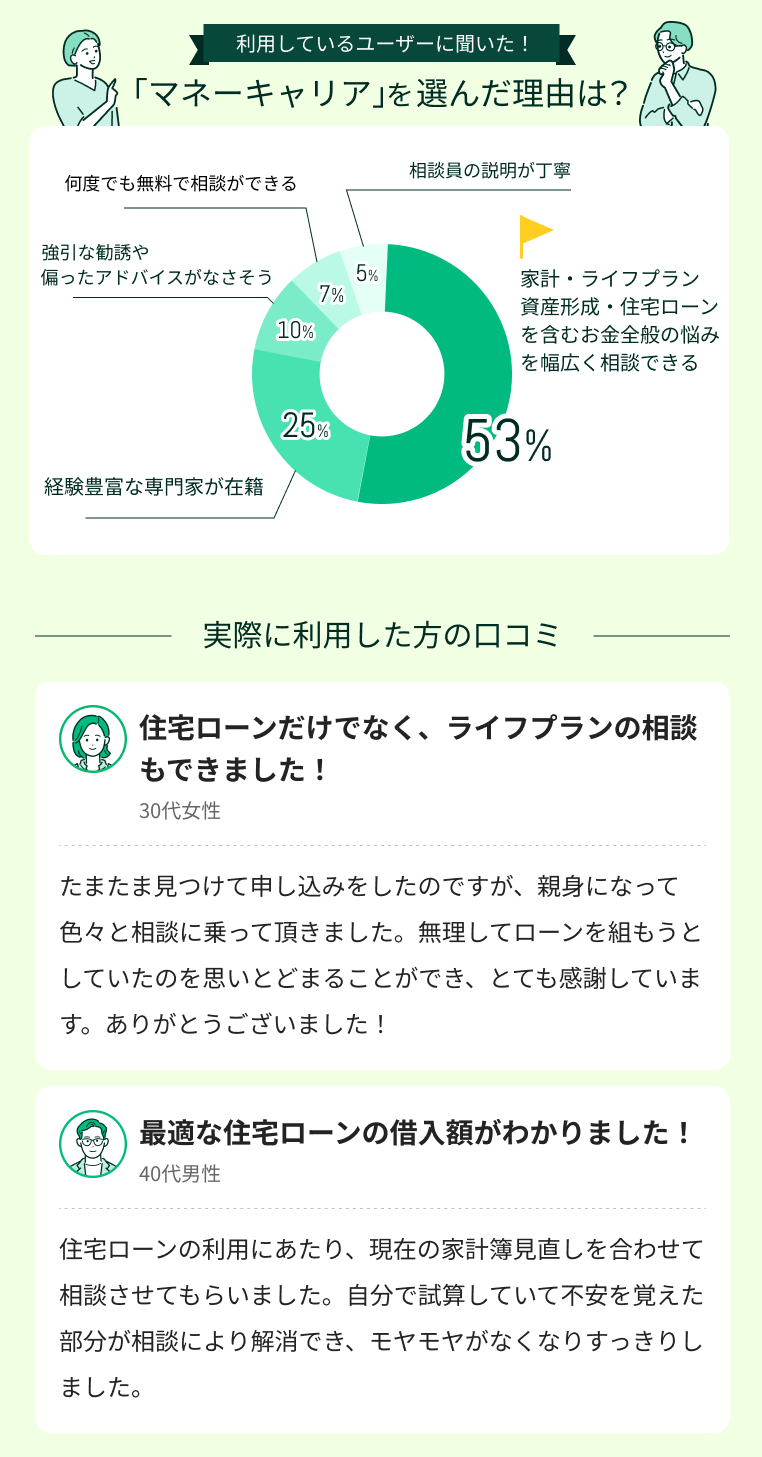

住宅ローンの借り換えならマネーキャリアに相談

マネーキャリアは、住宅ローンの借り換えに関する悩みをトータルで相談できるFP(ファイナンシャルプランナー)相談サービスです。

たとえば、次のような悩みを無料で相談できます。

- 自分が借り換えをするメリットがあるのか知りたい

- 借り換えでどのくらい返済額が減るのか気になる

- 借り換え先の銀行や金融機関の選び方が分からない

- 借り換えのベストなタイミングは?

さらに、教育資金や老後資金など、これからのライフプランも見据えた返済プランを一緒に考え、 家計全体のバランスを踏まえてアドバイスします。

住宅ローン借り換えの相談から実行までの流れ

住宅ローンの借り換えは、正しい順序で進めることでスムーズに行えます。 ここでは、相談から契約までの基本的な流れを4ステップで紹介します。

① 情報収集と相談先の選定

まずは借り換えの目的を整理しましょう。 「返済額を減らしたい」「固定金利に変えたい」など、目的によって選ぶ金融機関が変わります。 どこで相談するかも大切なため、中立的な立場で比較できるFP相談から始めるのがおすすめです。

② 無料相談を利用する

専門家に相談することで、金利・手数料・返済プランなどを整理できます。

③ 仮審査と本審査の申し込み

借り換え先を決めたら、次は仮審査(事前審査)に進みます。 年収・勤務先・返済実績などをもとに、借り換え可能かどうか金融機関が判断します。 仮審査を通過したら、必要書類をそろえて本審査へ。 この段階で、金利タイプ・返済期間・手数料などの条件をしっかり確認しておきましょう。

④ 契約・借り換え実行

本審査に通過したら、契約手続きに進みます。 契約後は新しいローンでの返済が始まり、元の住宅ローンは自動的に完済されます。 このとき、登記費用や保証料などの諸費用が発生するため、事前に総コストを確認しておくと安心です。

特にはじめての方は、マネーキャリアの無料相談でプロと一緒に手順を確認しておくのがおすすめです。

住宅ローンの借り換え相談先のおすすめまとめ

住宅ローンの借り換えは、金利を下げて返済額を減らせるチャンスである一方、手数料やタイミングによっては損をするケースもあります。

だからこそ、最初の相談先選びがとても大切です。 借り換え先が決まっていない方は、まず中立的な立場で比較できるFPに相談することから始めましょう。

FPと一緒にライフプランを見直すことで、将来の教育資金や老後資金も見据えた安心の返済計画を立てられます。

<住宅ローン借り換え相談で押さえるべきポイント>

- 相談先の中立性と専門性を確認する

- 複数の金融機関を比較して総返済額で判断する

- ライフプラン全体を見据えてシミュレーションする

- 無料相談を上手に活用し、納得してから実行する

マネーキャリアなら、相談実績10万件・満足度98.6%の信頼できるFPが、あなたに合った借り換えプランを提案します。

オンラインでも何度でも無料で相談できるので、忙しい方でも安心です。 住宅ローンの見直しは、将来の家計を守る第一歩です。

住宅ローン借り換え相談でよくある質問

Q1. 相談は本当に無料ですか?

Q2. オンラインだけで相談できますか?

Q3. どこがいい?おすすめの相談先は?

Q4. 相談したら必ず借り換えしなければいけませんか?

Q5. 借り換えを検討していることを元の銀行に連絡すべきですか?

Q6. 借り換えで本当にメリットが出るのはどんな人?

- 現在の金利が1%以上高い

- 残りの返済期間が10年以上ある

- 残高が1,000万円以上ある