この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 扶養に入ると年金はどうなる?減る?

- 配偶者の扶養に入ると保険料の支払いが不要になる

- 配偶者の扶養に入ると将来の年金は減る

- 障害年金や遺族年金も条件を満たせば受給できる

- 扶養に入ると将来の年金額はどう変わる?

- 扶養に入るか迷った際に確認すべき3つの判断軸

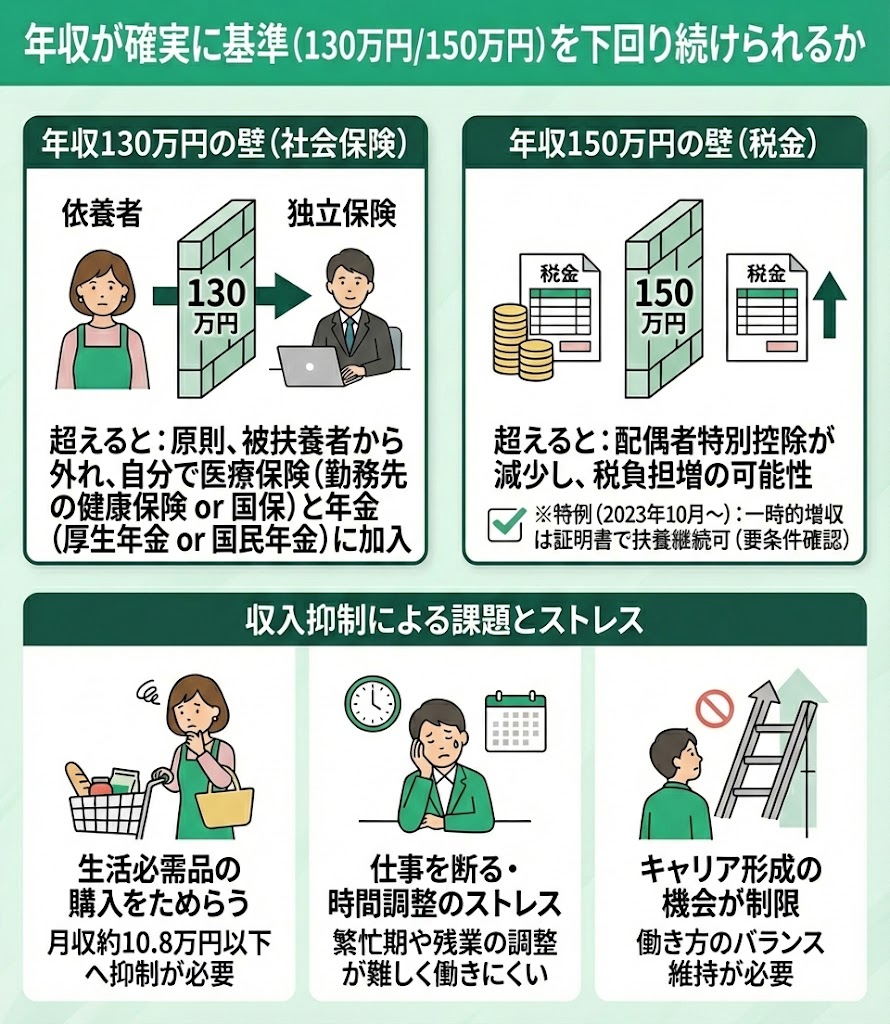

- 年収が確実に基準(130万円/150万円)を下回り続けられるか

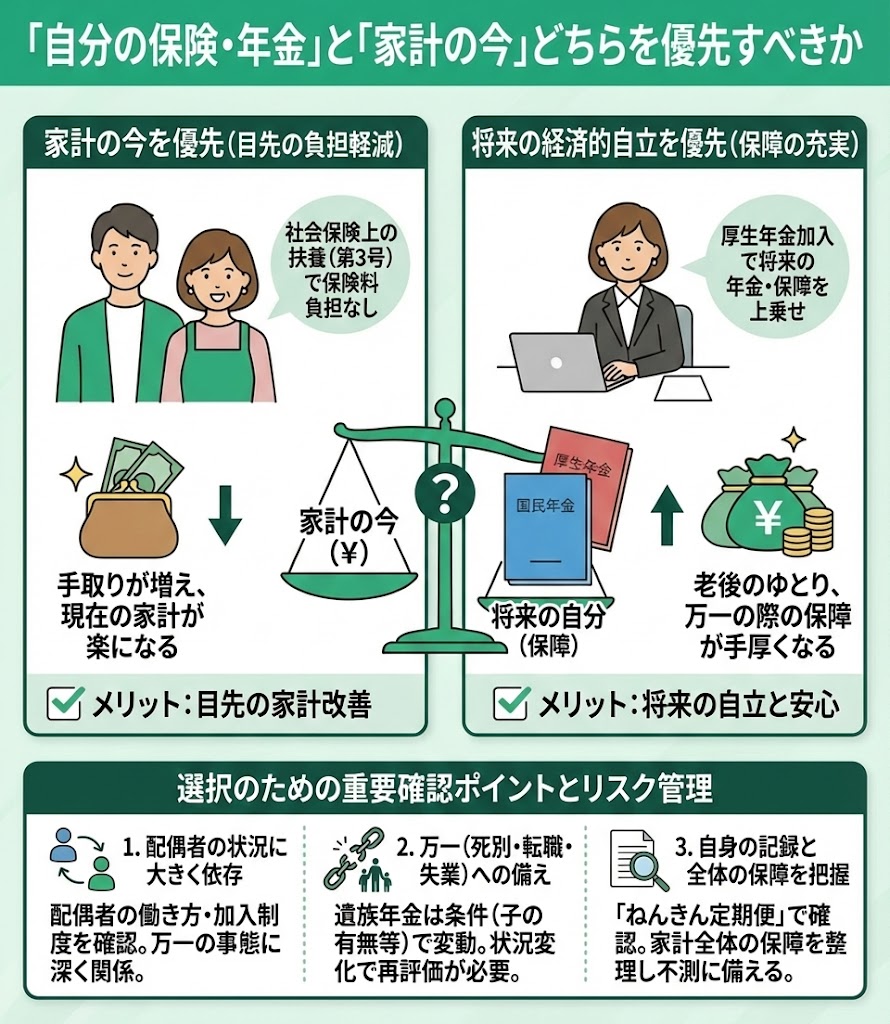

- 「自分の保険・年金」と「家計の今」どちらを優先すべきか

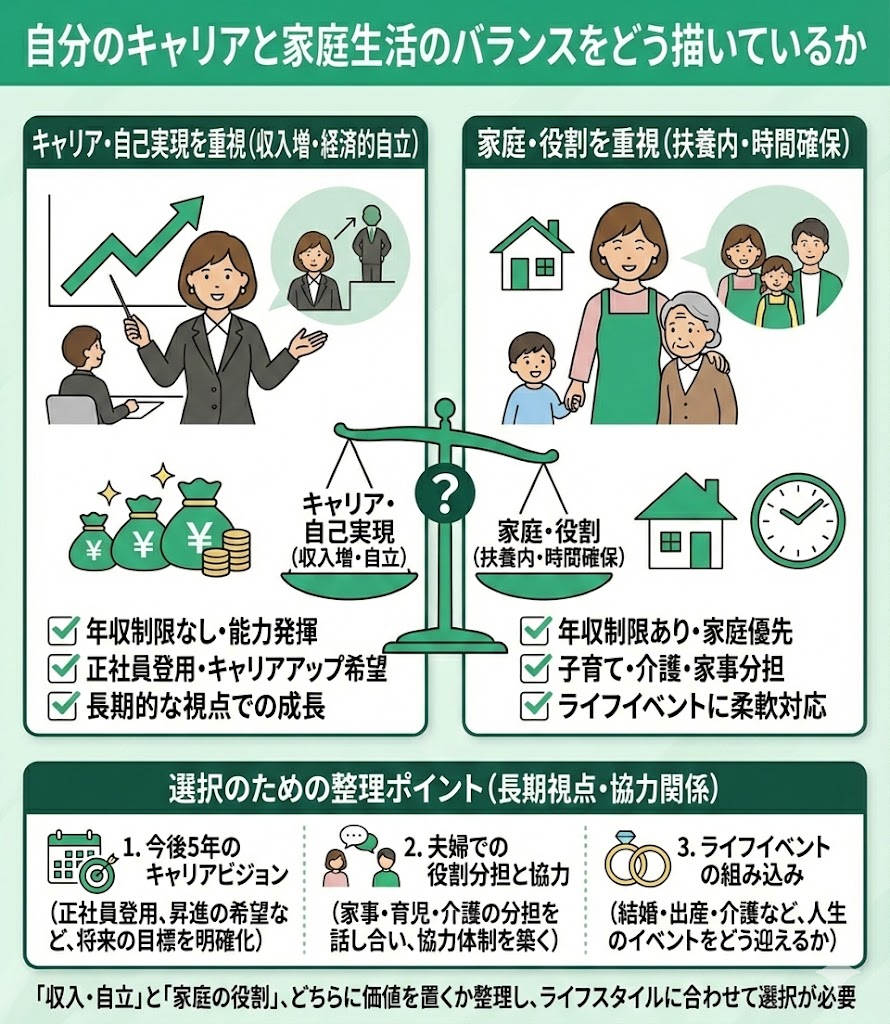

- 自分のキャリアと家庭生活のバランスをどう描いているか

- 扶養に入るか迷っている人に伝えたい判断の落とし穴とは?現役FPに聞いてみた【座談会】

- 実際にシミュレーションをせずに決めてしまうケース

- ライフイベントを見据えずに判断してしまうケース

- 扶養に入って年金が減ってしまいそうな際の対処法

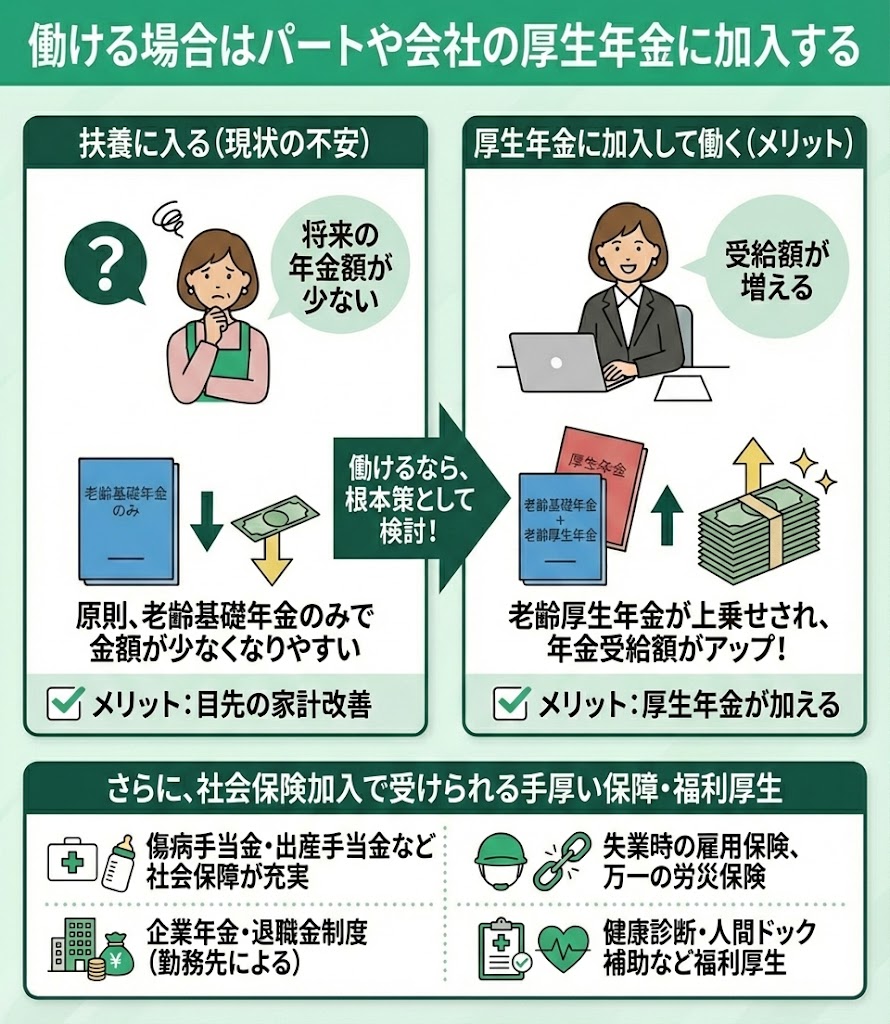

- 働ける場合はパートや会社の厚生年金に加入する

- iDeCoを活用する

- 個人年金保険に加入する

- 任意加入制度を活用する(60歳以上)

- 扶養に入ると年金はどうなるか気になる方にオススメのサービス

- 【まとめ】扶養に入ると将来の年金が減る可能性が高い!今からできる対策をしよう

扶養に入ると年金はどうなる?減る?

「扶養に入ると年金はどうなるんだろう…」専業主婦の方や働き方を変えようとしている方は、一度は不安に思ったことがあるのでは。その不安を解消するには「扶養」について知る必要があります。

まず、扶養には「社会保険上」「税制上」の2種類があることを理解しましょう。以下では年金に関わってくる「社会保険上の扶養」について紹介します。

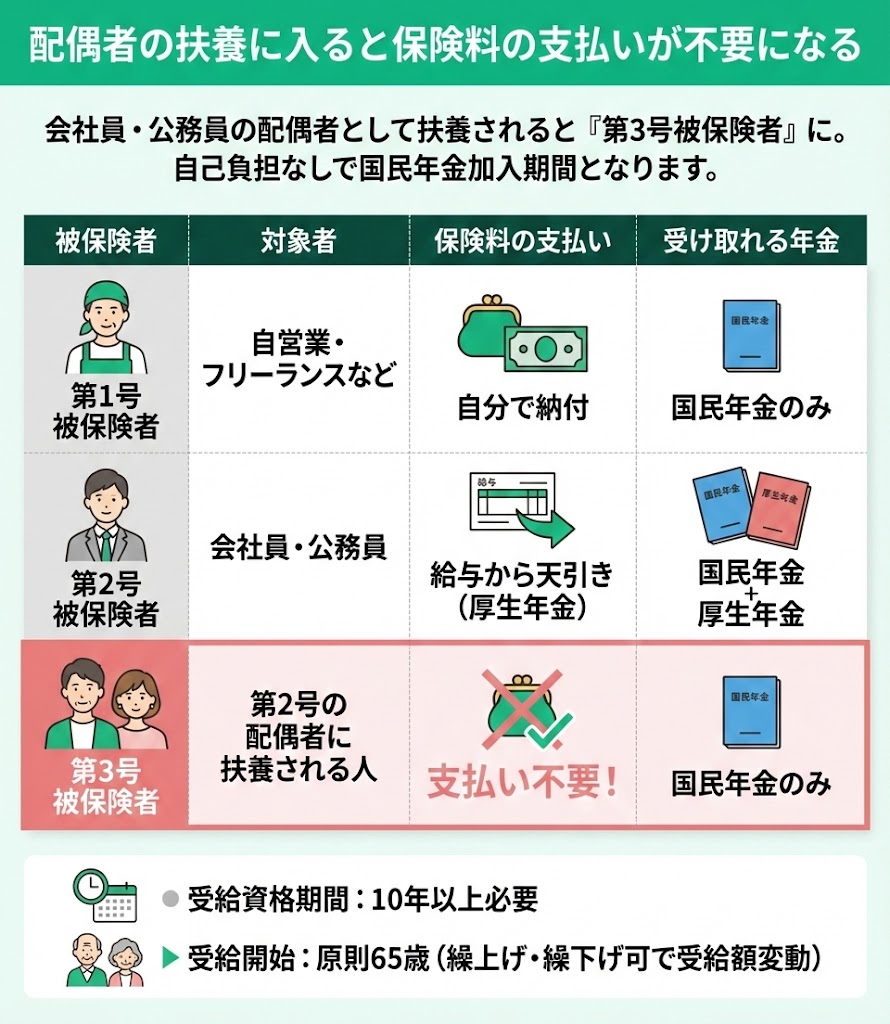

配偶者の扶養に入ると保険料の支払いが不要になる

配偶者の扶養に入ると年金はどうなるのかというと、自分で国民年金保険料を払う必要がなくなります。

会社員や公務員の配偶者として扶養される場合、国民年金の第3号被保険者という扱いになります。

自身で保険料を支払わなくても、国民年金の加入期間(納付済期間等)として扱われる仕組みです。

▼3つの被保険者区分の違い

| 被保険者の種類 | 対象者 | 年金の支払い方法 | 特徴 |

|---|---|---|---|

| 第1号被保険者 | 自営業・フリーランスなど | 国民年金保険料を支払う | 受け取れる年金は 国民年金(基礎年金)のみ |

| 第2号被保険者 | 会社員・公務員 | 給与から厚生年金保険料が 天引きされる | 受け取れる年金は 国民年金(基礎年金)と厚生年金 |

| 第3号被保険者 | 会社員・公務員の配偶者に 扶養される人 | 保険料の支払い不要 (配偶者が負担) | 受け取れる年金は 国民年金(基礎年金)のみ |

老後に年金を受給するには、保険料納付済期間と免除期間などを合わせた受給資格期間が10年以上必要です。

受給開始は原則65歳ですが、繰上げや繰り下げも選択できます。ただし、その選択によって受給額は変動します。

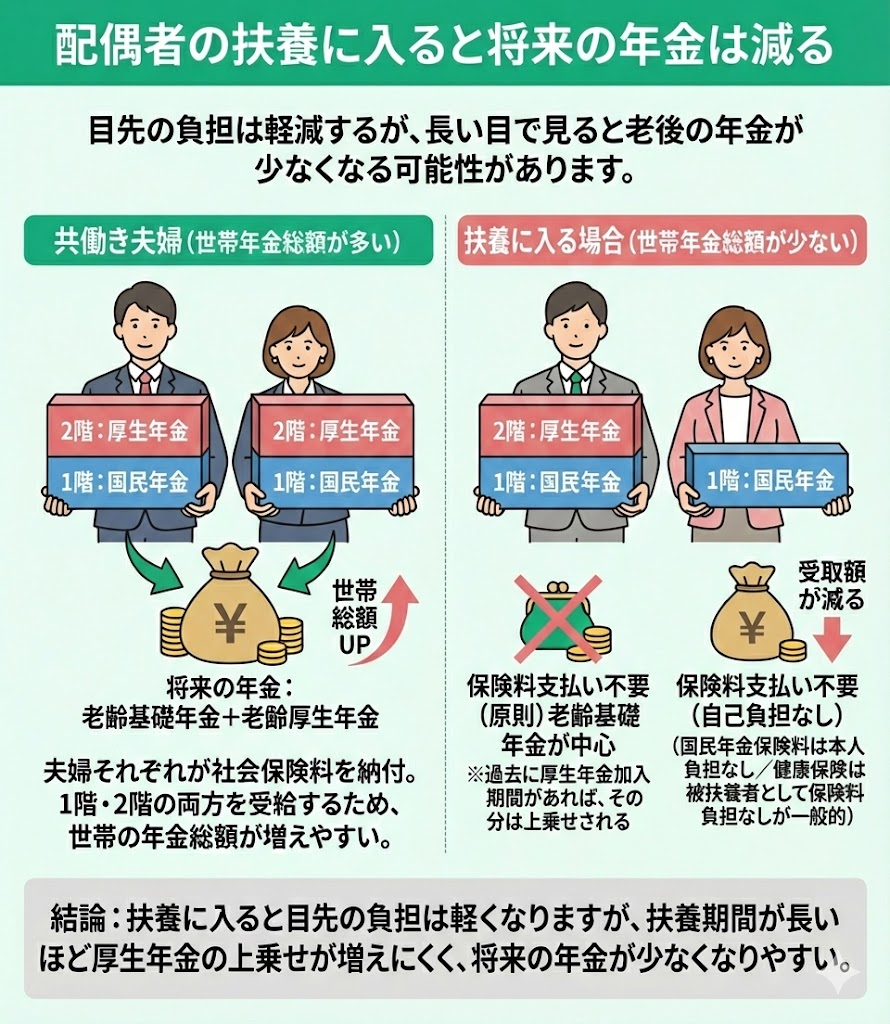

配偶者の扶養に入ると将来の年金は減る

扶養に入ると年金はどうなるのかというと、将来もらえる年金額が少なくなる可能性があります。

日本の年金制度は2階建て構造と呼ばれ、国民年金と厚生年金で構成されています。

- 1階部分…国民年金は、20歳から60歳までの全ての人が加入する基本的な年金です。

- 2階部分…厚生年金は、会社員や公務員が加入する年金で、給与に応じた保険料が必要です。

共働き夫婦の場合、それぞれが社会保険料を納めることになりますが、将来は老齢基礎年金と老齢厚生年金の両方を受給できるため、世帯としての年金総額が増えやすくなります。

一方、扶養に入ると(原則として)自身の受給は老齢基礎年金だけとなり、1階部分のみの支給になるため、受取額は少なくなります。

つまり、扶養に入れば目先の保険料負担は軽減されますが、長い目で見ると老後に受け取る年金が減るという結果につながるのです。

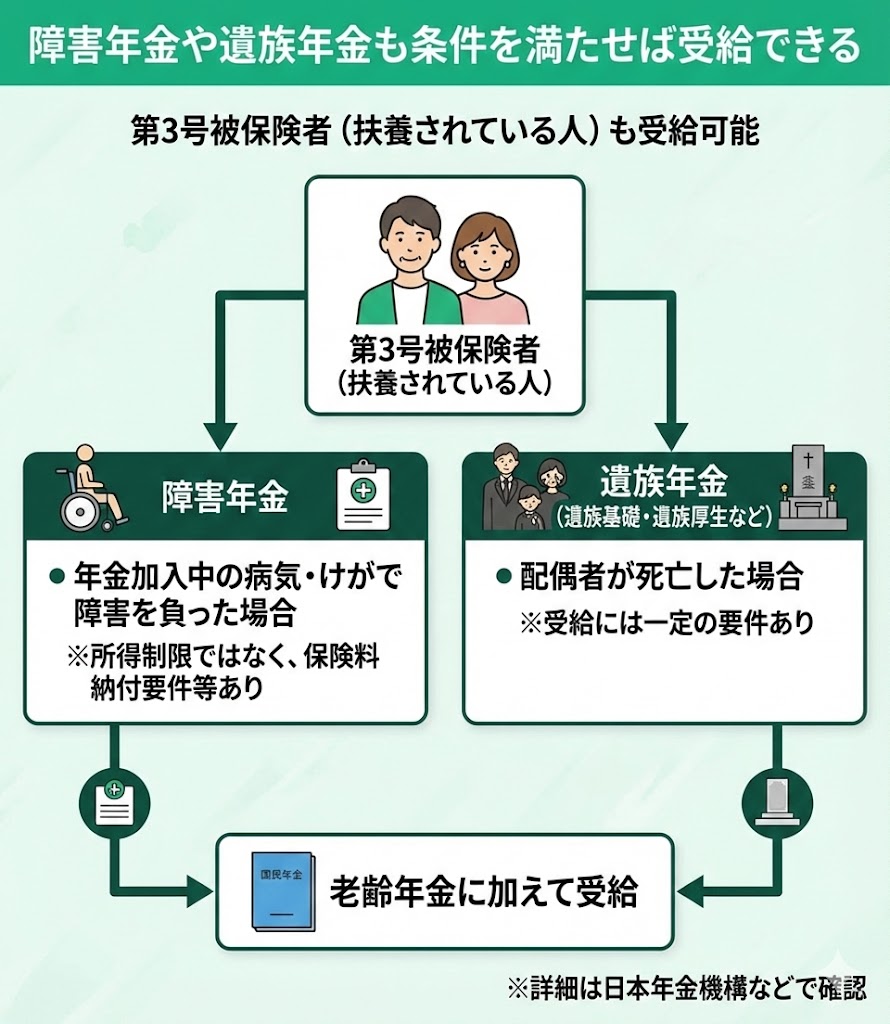

障害年金や遺族年金も条件を満たせば受給できる

他の扶養や夫婦の年収に関する記事▶︎

他の扶養や夫婦の年収に関する記事▶︎

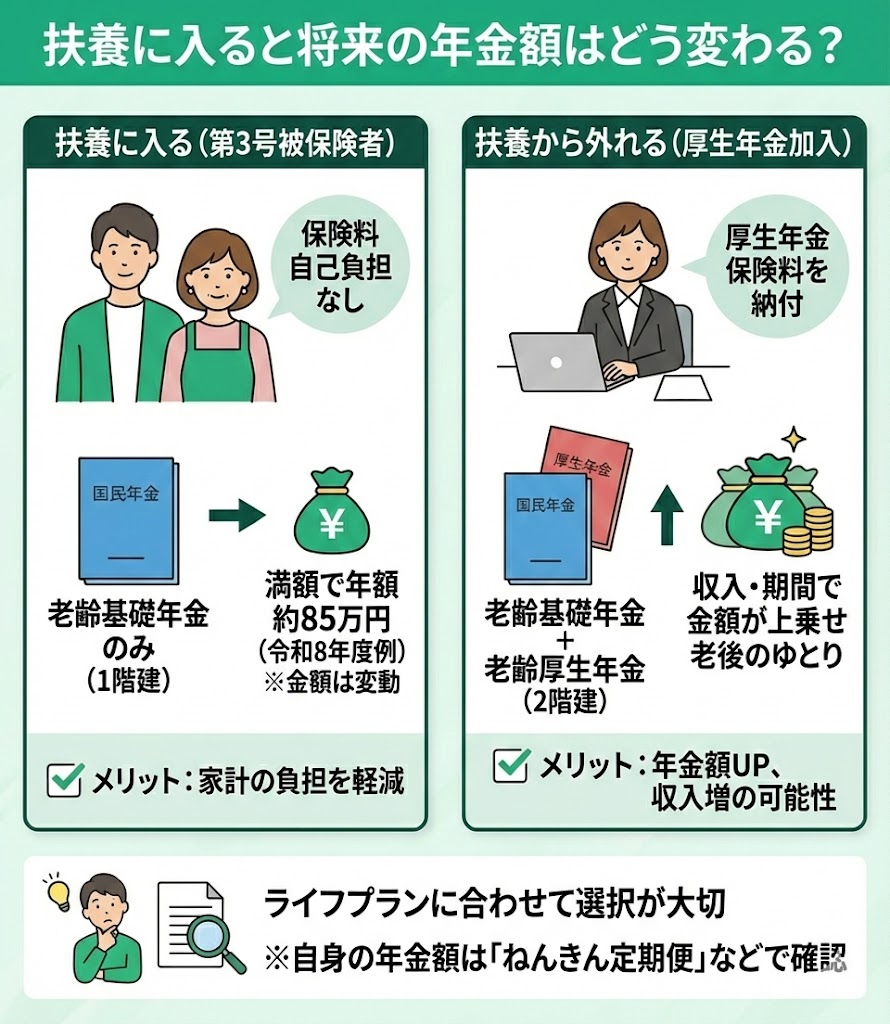

扶養に入ると将来の年金額はどう変わる?

扶養に入ることによる年金額の違いは、主に受け取れる年金の種類とその金額に関わります。

扶養に入っている場合は、配偶者の扶養を受けることで国民年金の第3号被保険者となり、自身で保険料を支払う必要はありません。そのため、将来受け取る年金は原則として老齢基礎年金のみとなります。

たとえば20歳から60歳までずっと第3号被保険者であった場合、厚生年金には加入していないため、65歳から老齢基礎年金(国民年金)の満額が中心になります。満額は年度ごとに改定されますが、令和8年度の例では年額847,296円(月額70,608円)です。(※年金額は毎年改定されるため、最新額は都度確認しましょう。)

一方、扶養から外れて厚生年金に加入すると、国民年金に加えて厚生年金も上乗せされる「2階建て」の年金制度となり、受給額が増えるため老後の生活にゆとりが生まれやすくなります。

厚生年金の受給額は、納付月数や年収によって異なります。具体的には、平均標準報酬額(給与水準)と加入期間に応じて決まる「報酬比例部分」が上乗せされる仕組みです。

扶養から外れることで働き方の制限も少なくなり、収入アップを目指せる可能性もあります。

一方で、扶養に入ることには保険料負担がなく家計の負担を軽減できるメリットがあります。

どちらを選ぶかは、ライフプランや経済状況を踏まえて慎重に判断することが大切です。なお、自分の年金額を具体的に知りたい場合は、「ねんきん定期便」や「ねんきんネット」を活用するとよいでしょう。

他の扶養や夫婦の年収に関する記事▶︎

他の扶養や夫婦の年収に関する記事▶︎

扶養に入るか迷った際に確認すべき3つの判断軸

扶養に入ることは、年金や社会保険にさまざまな影響を及ぼします。

以下に、扶養に入るか迷った際に確認すべき3つのポイントを詳しく説明します。

- 年収が確実に基準(130万円/150万円)を下回り続けられるか

- 「自分の保険・年金」と「家計の今」どちらを優先すべきか

- 自分のキャリアと家庭生活のバランスをどう描いているか

年収が確実に基準(130万円/150万円)を下回り続けられるか

扶養に入るか迷った際に確認すべき3つのポイント一つ目は、年収が確実に基準(130万円/150万円)を下回り続けられるかです。

年金や扶養に関する判断する際に、年収が130万円や150万円のラインを意識することは非常に重要です。

- 年収130万円の壁…年収が130万円を超えると、原則として配偶者の扶養から外れ、自分で社会保険(国保・国民年金/または勤務先社保)へ加入する必要があります。

ただし、2023年10月以降は「年収の壁・支援強化パッケージ」により、一時的な増収で130万円を超えた場合に限り、事業主証明を添えて扶養継続が認められる取扱いがあります。連続2回(2年分)までなど条件があるため、最新の案内(厚労省・健保組合・会社)で確認しましょう。

- 年収150万円の壁…年収が150万円を超えると配偶者特別控除が段階的に減少し、これにより税負担が増加する可能性があります。

「自分の保険・年金」と「家計の今」どちらを優先すべきか

扶養に入るか迷った際に確認すべき3つのポイントの二つ目は、「自分の保険・年金」と「家計の今」どちらを優先すべきかです。

年金や扶養に関する決定は、配偶者の働き方や加入状況に影響を受けやすいため、配偶者に万一のことがあった場合などに深く関係します。

扶養は主に、「税制上の扶養」と「社会保障上の扶養」があり、社会保険上の扶養に入ると、配偶者の年金制度に基づき、第3号被保険者として扱われ、自分で国民年金保険料を支払う必要がなくなります。

死別した場合は、遺族基礎年金や遺族厚生年金があり、亡くなった方の年金加入状況に応じて支給されます。ただし、支給要件や金額は「子どもの有無」などの条件でも変わるため、一般論だけで判断せず確認が必要です。

あわせて、配偶者が転職・失業した場合には、扶養に入るかどうかを再評価する必要があります。不測の事態に備えるためにも、ねんきん定期便等で自身の加入記録を把握し、家計全体でどの程度の保障が見込めるか整理しておくと安心です。

扶養に入るか迷った際には、現在の「目先の家計改善」と将来の「自身の保険や年金の経済的自立」のどちらを優先すべきかを視野に入れ選択する必要があります。

自分のキャリアと家庭生活のバランスをどう描いているか

扶養に入るか迷った際に確認すべき3つのポイント三つめは、自分のキャリアと家庭生活のバランスをどう描いているかです。

扶養に入るということは年収が制限される可能性があるため、「扶養内で働く」という制約が自己実現や能力発揮の妨げになっていないか、長期的な視点で考えることが必要です。

自分のキャリアと家庭生活のバランスを取るためには、今後5年間でキャリアアップや正社員登用の希望があるかなど、どのようなキャリアを築きたいのかを整理し、キャリアビジョンを明確にしておくことが重要です。

また、家庭内での役割分担を話し合い、結婚や出産などのライフイベントをどのように組み込むか、子育てや介護など、家庭での役割をどの程度重視しているかなどの協力関係を明らかにすることが大切です。

まずは、「収入を増やして経済的に自立する」ことと「家庭での役割を優先する」ことのどちらに価値を置くかを整理したうえで、扶養に入るかどうかを自身のライフスタイルに合わせて選択する必要があります。

扶養に入るか迷っている人に伝えたい判断の落とし穴とは?現役FPに聞いてみた【座談会】

扶養に入るかどうかの判断は、年金以外にも“見落としがちな損”が多く、将来的に大きな差が生まれるケースもあります。

今回は、ファイナンシャルプランナー(FP)の加藤さんと奥山さんに、扶養判断の落とし穴について話を伺いました。

実際にシミュレーションをせずに決めてしまうケース

——まず、扶養の判断で特に多い落とし穴は何でしょうか?

加藤FP:年金が増えにくくなる話はよく知られていますが、それ以外に大きいのがキャリアや収入の“伸びしろ”を失ってしまうリスクです。扶養に入って働き方をセーブしたことで、昇給・昇格のチャンスを逃してしまう人がとても多いです。

奥山FP:特に30代後半〜40代の女性で、数年扶養に入っていた間に、同世代との差がかなり開いてしまうケースもあります。ブランク後に復帰しても、すぐに正社員待遇や厚生年金のある働き方に戻れず、収入がなかなか伸びないパターンですね。

加藤FP:しかも、扶養に入っていると一見「社会保険料を払わなくて済む」ので手取りが増えたように見えます。でも実際には、自分自身の貯蓄余力が増えていないケースが多い。いわゆる目先のプラスに惑わされて、将来のマイナスを見落とす形です。

奥山FP:実際にシミュレーションしてみると、「扶養に入らず働き続けた場合」と「扶養に入った場合」で、10年後には数百万円単位の差が出ることもあります。数字で見ると、判断の重さがよくわかりますね。

加藤FP:だからこそ、扶養に入るかどうかは“その場の損得”ではなく、将来のキャッシュフローと資産形成を見据えて判断することが重要です。

ライフイベントを見据えずに判断してしまうケース

——他にもよくある落とし穴はありますか?

奥山FP:ライフイベントを考えずに判断してしまうケースですね。扶養に入ると、子どもの進学や住宅ローン返済など、支出のピーク時期に世帯収入の伸びしろがないまま突入してしまう可能性があります。

加藤FP:年金の話は老後の話としてイメージしにくいですが、教育費や住宅資金はもっと早い段階で現実化します。特に進学ラッシュの時期に、「もっと働いておけばよかった」という声は本当に多いです。

奥山FP:しかもこの時期は、進学費用・住宅ローン・老後資金準備の“トリプルパンチ”になることもあります。目先の保険料負担の軽さを優先した結果、数年後の家計が破綻寸前になってしまうこともあるんです。

加藤FP:ライフイベントを踏まえた資金計画を立てておけば、防げるケースばかりです。今の家計だけでなく、将来の支出の山場をどう乗り切るかまで考えることが大切ですね。

奥山FP:扶養は“とりあえず”で決めるものではなく、“数年先の暮らし”を踏まえて判断することがポイントです。

扶養に入って年金が減ってしまいそうな際の対処法

扶養に入ると自分の年金はどうなるのか不安な方へ向けて、将来もらえる年金を増やすための4つの対策を紹介します。

働ける場合はパートや会社の厚生年金に加入する

扶養に入ると自分の年金はどうなるのか不安な方は、働けるならパートなどで勤務先の社会保険(厚生年金)に加入できる働き方を検討しましょう。

扶養に入ると将来受け取れる年金は原則として老齢基礎年金のみとなり、金額が少なくなりやすいです。働いて扶養を抜けて厚生年金に加入すれば、老齢厚生年金が上乗せされるため受給額が増えやすく、年金面では最も効果が出やすい根本策といえます。

さらに、勤務先の社会保険に加入すると下記のようなメリットもあります。

- 傷病手当や出産手当など、受けられる社会保障が増える

- 失業時には雇用保険、万が一の際には労災保険を受けられる

- 勤務先によっては企業年金や退職金制度を利用できる

- 健康診断や人間ドックの補助などの福利厚生サービスを受けられる

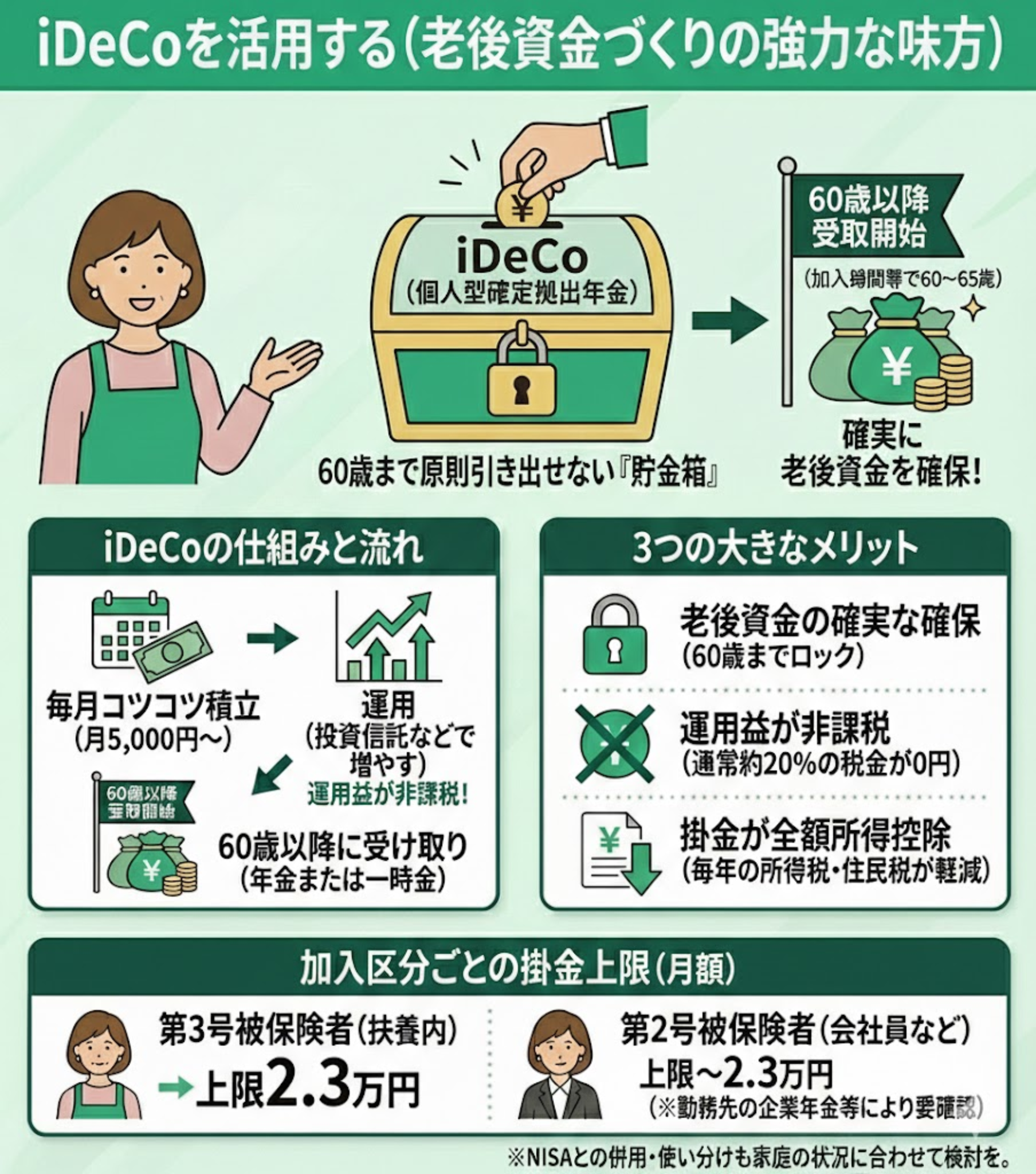

iDeCoを活用する

自分の年金はどうなるのか不安な方は、iDeCoの活用を検討しましょう。

iDeCoは「60歳まで引き出せない貯金箱」ともいわれる個人型確定拠出年金で、積み立てた資金を運用しながら老後資金を準備できる制度です。

60歳まで原則引き出せない点はデメリットですが、見方を変えると「老後資金として確保しやすい」仕組みでもあります。さらに、運用益が非課税になることに加え、掛金は全額所得控除の対象となる点もメリットです。

iDeCoは毎月5,000円から始められます。

掛金の上限は加入区分によって異なり、第3号被保険者(扶養に入っている人)は月2万3,000円です。将来、扶養を外れて会社員等(第2号)として働く場合は、勤務先の企業年金の有無などで上限が変わるため、加入状況に応じて確認しましょう。

また、iDeCoはよくNISAと比較されますが、どちらが合っているかは各ご家庭の状況などによって異なります。

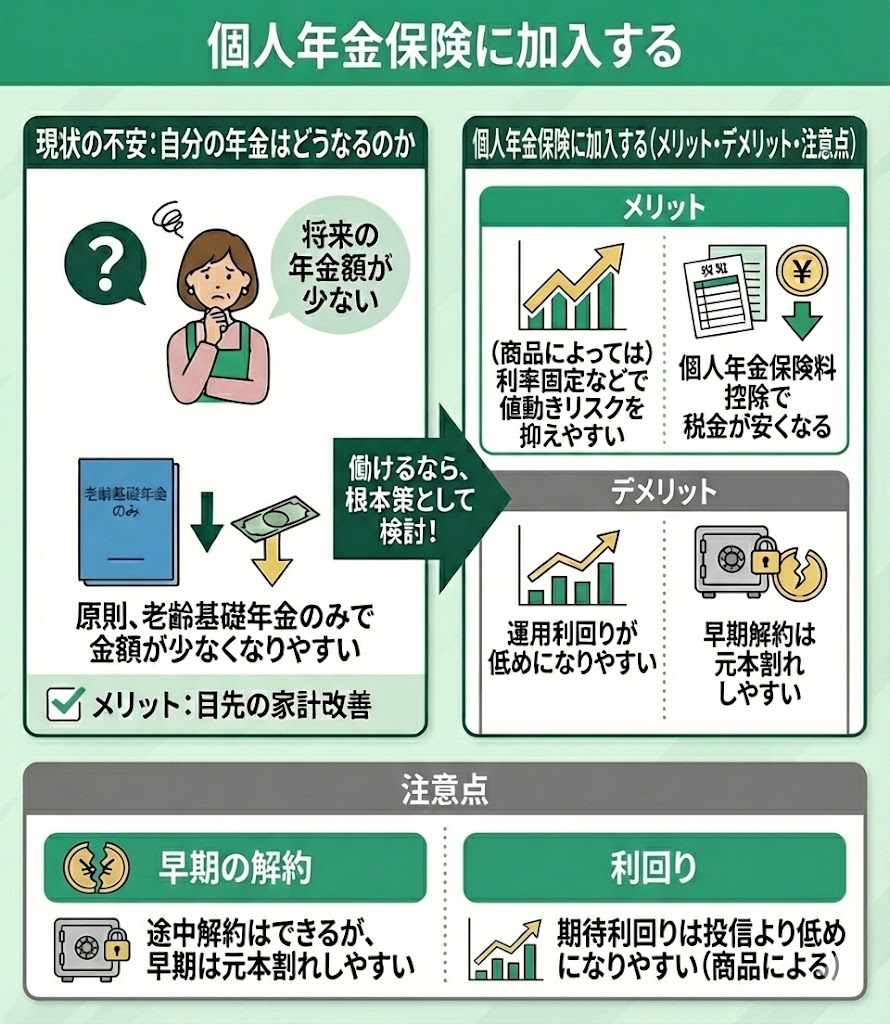

個人年金保険に加入する

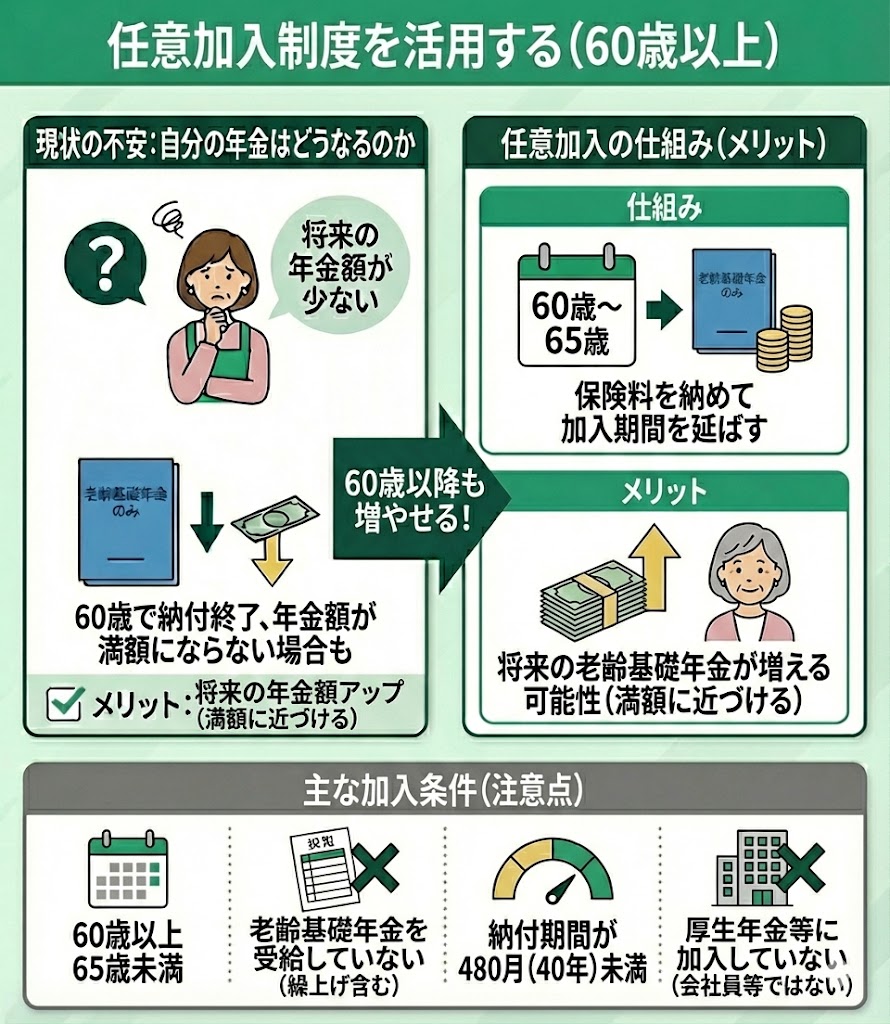

任意加入制度を活用する(60歳以上)

- 60歳以上65歳未満の方

- 老齢基礎年金を繰上げ受給していない

- 納付期間が480月(40年)未満

- 厚生年金保険、共済組合等に加入していない

扶養に入ると年金はどうなるか気になる方にオススメのサービス

扶養に入るかどうかは、目先の手取りだけでなく、将来の年金(基礎年金+厚生年金の有無)や家計全体のキャッシュフローに影響します。

さらに、106万円相当・130万円・150万円などの年収ラインは「社会保険」と「税」で意味合いが異なり、勤務先の条件や運用ルールによって判定が変わることもあるため、家庭ごとの最適解を自力で整理するのは簡単ではありません。

そこで活用したいのがFP相談です。ねんきん定期便等の情報をもとに将来の受給見通しを確認しつつ、扶養内で働く場合と扶養を外れて厚生年金に加入する場合で、社会保険料・税負担・手取り・貯蓄ペースがどう変わるかをシミュレーションすることで、「今の家計を守る」と「老後の安心」のバランスを具体的に判断しやすくなります。

マネーキャリアならオンラインで相談できるため、扶養判断とあわせて、教育費や住宅費など将来の支出も含めた資金計画を専門家と一緒に整理したい方に向いています。

- お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、年収や節税について知見の豊富な、ファイナンシャルプランナーのプロのみを厳選。

- 資産形成や総合的なライフプランの相談から最適な解決策を提案可能。

- マネーキャリアは「丸紅グループである株式会社Wizleap」が運営しており、満足度98.6%、相談実績も100,000件以上を誇る。

【まとめ】扶養に入ると将来の年金が減る可能性が高い!今からできる対策をしよう

ここまで、扶養に入ると年金はどうなるのかについて、社会保険上の扶養(第3号被保険者)の仕組み、将来の受給額への影響、判断のポイント、年金を増やすための対策まで解説してきました。

結論として、扶養に入るメリットは国民年金保険料の自己負担が原則なくなる点にあります。一方でデメリットは、扶養期間中は厚生年金の上乗せが増えにくく、働き方によっては将来の年金総額が小さくなりやすいことです。

扶養を選ぶかどうかは、目先の年収ラインだけでなく、社会保険(扶養・加入)と税(控除)の基準が混在しやすい点、勤務先の加入条件、家計の収支、教育費・住宅・老後といったライフイベントまで含めて、「手取り」と「将来の年金見通し」をセットで比較して判断することが大切です。制度は改定や運用変更があり得るため、前提となる条件は最新情報で確認しましょう。

とはいえ、これらを一人で調べてシミュレーションし、家計に落とし込んで意思決定するのは簡単ではありません。家計の収支とライフプランを踏まえて、扶養内で働く場合と扶養を外れて厚生年金に加入する場合の違いを整理したい方は、FPへの相談も有効です。

マネーキャリアならオンラインで何度でも無料相談ができ、扶養の判断に加えて家計の見直しや将来資金のシミュレーション、資産形成まで自分の状況に合わせて相談できます。扶養と年金の不安を整理し、次の一手を具体化したい方は活用してみてください。

| 気になるポイント | 当てはまる方はこの記事をチェック! |

|---|---|

| パートで一番損な年収 | 一番損する年収はいくら? 正社員・パート別の目安と対策方法を解説 |

| 扶養から外れるといくらかかる | パート年収160万円は働き損? 夫の税金は増える?手取り金額をシミュレーション |

| 扶養外ならいくら稼げば得? | 扶養外ならいくら稼げば得? 年収の目安・扶養外で働いた方がいい人の特徴を紹介 |

| 年収130万か150万どっちが得 | 年収130万と150万はどっちが得? パート主婦の年収別の手取りを比較 |

共働きで妻の年収が 200万度だと損? | 共働きで妻の年収200万は損? 年収の壁と手取り額を踏まえて解説 |

| 共働きで妻の年収が 300万だと得? | 妻の年収300万で共働き世帯の方必見! 各種控除・家計最適化のコツを解説 |

| 共働きで 世帯年収600万は得? | 共働きの世帯年収600万円が一番得するって本当? 手取りや節税対策を紹介 |

| 共働きで 世帯年収1000万は損? | 共働きの世帯年収1000万円が損といわれる3つの理由! 賢い税金対策を紹介 |

正社員・パート別の目安と対策方法を解説

夫の税金は増える?手取り金額をシミュレーション

年収の目安・扶養外で働いた方がいい人の特徴を紹介

パート主婦の年収別の手取りを比較

共働きで妻の年収が

200万度だと損?

年収の壁と手取り額を踏まえて解説

300万だと得?

各種控除・家計最適化のコツを解説

世帯年収600万は得?

手取りや節税対策を紹介

世帯年収1000万は損?

賢い税金対策を紹介