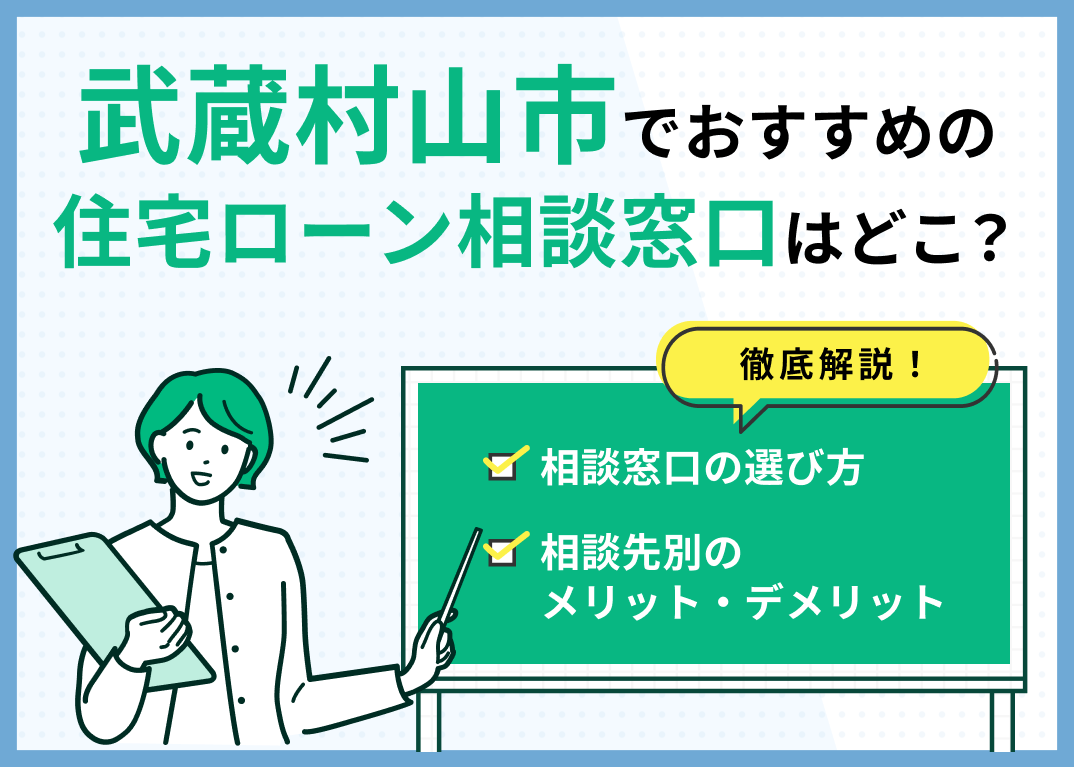

・住宅ローンの相談をしたいけれど、店舗に行く時間が取れない

・住宅ローンの相談は電話でできるのか

こんな不安や疑問を感じている方も多いのではないでしょうか。

住宅ローンの相談は窓口によっては電話でも可能で、状況に応じて便利に活用できます。

本記事では、銀行やFP相談窓口など、相談先ごとの特徴を整理し、それぞれのメリット・デメリットをわかりやすく解説します。

住宅ローンで後悔しないために、まずは相談方法の違いを正しく知ることから始めてみましょう。

この記事の監修者 谷川 昌平 フィナンシャルプランナー

株式会社Wizleap 代表取締役。東京大学経済学部で金融を学び、金融分野における情報の非対称性を解消すべく、マネーキャリアの編集活動を行う。ファイナンシャルプランナー、証券外務員を取得。メディア実績:<テレビ出演>テレビ東京-テレ東「WBS」・テレビ朝日「林修の今知りたいでしょ!」

>> 谷川 昌平の詳細な経歴を見る

この記事の目次

住宅ローンについての相談は電話でも可能

こんにちは、マネーキャリア編集部です。

先日30代の女性の友人から、こんな相談がありました。

マイホームを購入しようと考えているので、住宅ローンについて相談したいのですが、電話でもできるのか教えてほしいです。

結論から言うと、金融機関などの住宅ローン窓口に電話で相談できます。

ここ数年、住宅ローンの特徴や借入の流れ、電話で住宅ローンについて相談できるかなど、住宅ローンに関するご相談が非常に増えています。

「住宅ローンの電話相談についてもっと早く知りたかった」

日本では、学校での金融教育が不十分との声を聞きます。

実際、日本証券業協会が実施した「中学校・高等学校における金融経済教育の実態調査報告書」によると、金融経済教育の授業確保時間について約6割の教員が不十分であると回答しているのです。

今回は、知る機会の少なかった住宅ローンの電話相談について、詳しく解説していきます。

住宅ローン相談窓口はどこがあるのか、住宅ローン相談ではどんなことが聞けるのか、で悩んでいる方の第一歩のお手伝いになれば幸いです。

住宅ローン相談窓口はどこがある?

住宅ローン相談窓口は、主に以下の3種類です。

- 銀行

- 住宅金融支援機構

- FP(ファイナンシャルプランナー)

それぞれメリットやデメリットが異なるので、順番に詳しく解説していきます。

①銀行

- 電話で相談&予約

- 銀行窓口かビデオ通話で相談

電話で簡易的な相談をした後に予約して、後日に窓口かビデオ通話で住宅ローンについて相談できます。

メリット

銀行で住宅ローンの相談をする最大のメリットは、知識が豊富なコンサルタントに無料で何度も相談できる点です。

しかも、相談する銀行で口座を開設していなくても、相談サービスだけ利用することができます。

担当者は、相談者の資産状況や家族構成などに適した住宅ローンのプランを丁寧に教えてくれたり、住宅ローンの疑問点を解消してくれたりするので、知識がなくとも安心して相談可能です。

デメリット

一方で、銀行の最大のデメリットと言える点が、他社との比較ができないことです。

銀行は、自社で取り扱っている住宅ローン商品を基本としているため、他社の住宅ローン商品との比較ができません。

つまり、あくまでその銀行が取り扱っている住宅ローンのプランの中からでしか最適なプランを選べないのです。

確かにコンサルタントに無料で何度も相談できる点は嬉しいですが、「色々な住宅ローンを比較して低金利なプランに申し込みたい」という方にとっては大きなデメリットになるでしょう。

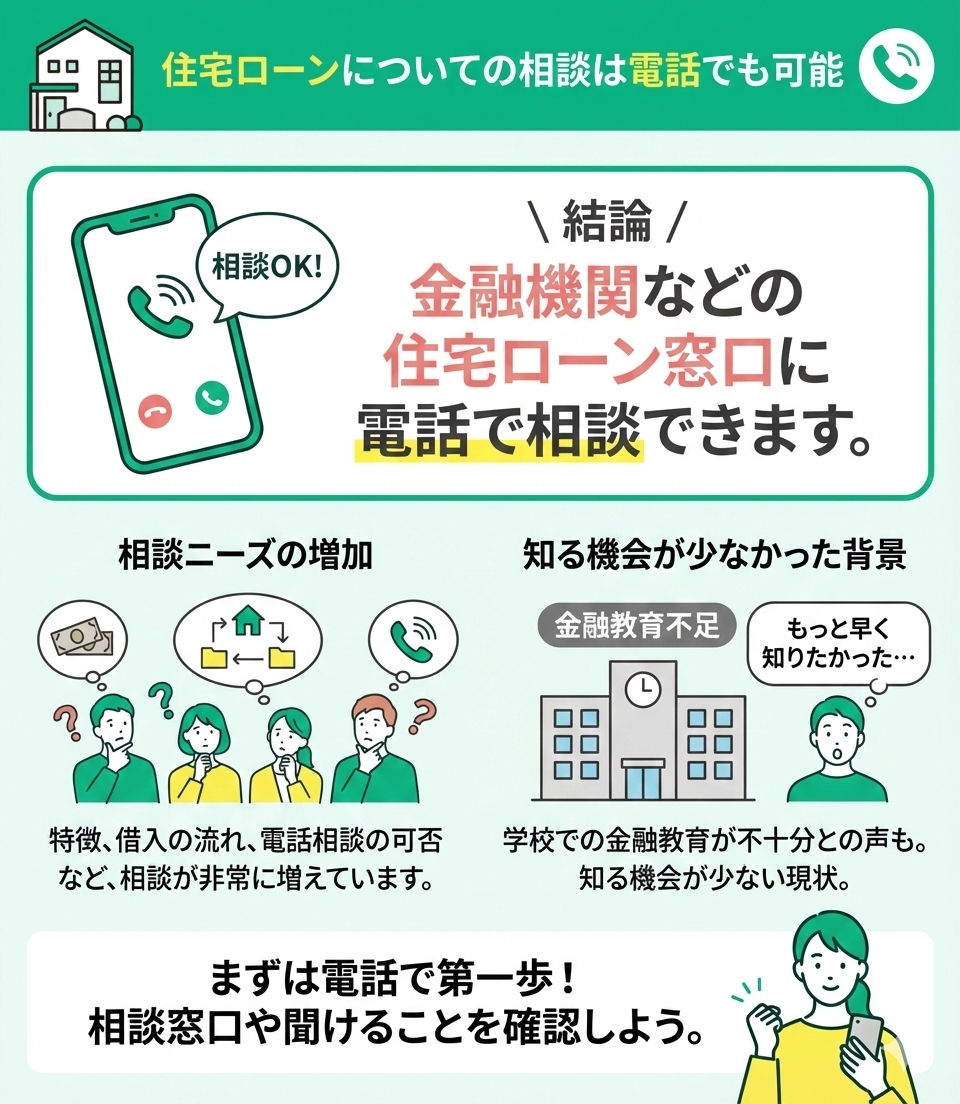

②住宅金融支援機構

メリット

住宅金融支援機構の相談窓口では、上述したフラット35についてはもちろんのこと、様々な金融機関の住宅ローンについても電話で相談することができます。

そのため、比較検討したのちに、自身に適した住宅ローンを組むことが可能です。

さらに、住宅購入予定者に向けて資金調達に関するセミナーや相談会を実施しており、住宅ローンに利用できる補助金についても細かく相談できます。

場合によっては、行政職員が補助金に関する説明を行ってくれることもあります。

他にも、電話での相談は平日と土日に対応しているなど、相談しやすい環境にある点が魅力的です。

デメリット

住宅金融支援機構の相談窓口のデメリットは、セミナーや相談会の参加人数に制限があることです。

参加希望者が多ければ多いほど参加できる枠が少なくなってしまうので、場合によってはそれらの場で相談できない恐れがあります。

また、開催地域が居住地から離れている場合もあるので、必ずしも参加できるわけではないのです。

参加を希望する場合は、こまめに住宅金融支援機構の公式サイトを確認して、早めに予約を取るようにしましょう。

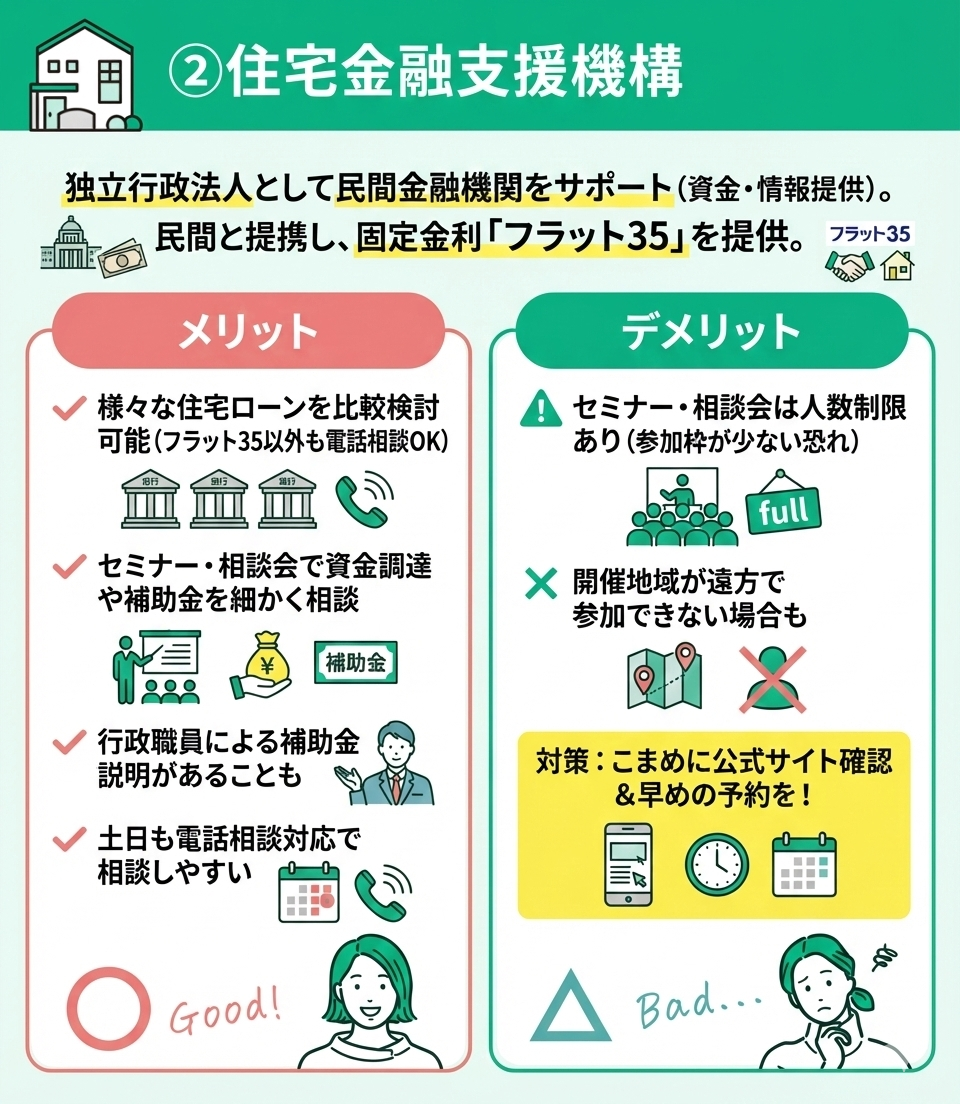

③FP(ファイナンシャルプランナー)

メリット

FPの最大のメリットは、相談者の人生計画や家庭状況に合わせた具体的なアドバイスをもらえる点です。

例えば、子供が2人いる状況で老後資金を貯めたい、という要望をしっかりと受け止めて考慮してくれます。

また、事務所によってはコンサルティングを依頼することも可能です。

その場合は住宅ローンの相談に加えて、返済計画書を作成してくれたり、借り入れ後も手厚くフォローしてくれたりするので、不安を解消しつつ理想の人生を歩むことができるでしょう。

デメリット

FP相談の最大のデメリットは、相談料がかかる点です。

銀行や住宅金融支援機構では無料で相談できますが、FPは一回の相談で3,000円〜10,000円と比較的高額な料金が発生します。

また、住宅ローンを組んでもらうことはできないため、自身で住宅ローンの手続きをしなければなりません。

あくまで住宅ローンの相談を受けて、役に立つアドバイスを提供する役割に限られます。

FPに相談するなら無料FP相談サービス「マネーキャリア」がおすすめ

ここまでで、住宅ローンの相談窓口について一通り見てきましたが、「結局どこで相談すればいいのかわからない」という方もいるでしょう。

そこでおすすめなのが、無料FP相談サービスの「マネーキャリア」です。

マネーキャリアには、以下7つの特徴があります。

- 無料で何度でも相談可能

- お金の悩みに合わせて専門性の高いFPを紹介

- 47都道府県に対応

- 平日と土日に対応

- 店舗や自宅、カフェ、ビデオ通話で相談可能

- 取り扱い会社数は約40社

- 累計申込件数は100,000件以上

- 顧客満足度は98.6%

住宅ローンや保険、老後資金、ライフイベントなど、様々な内容の相談が可能です。

教科書的な知識はもちろん、実際に数々の相談を受けて得た知見を元に、現実的な視点からアドバイスをもらうことができます。

マネーキャリアの公式サイトから、わずか30秒で簡単に予約できますので、お金の悩み事が少しでもあるのであれば、ぜひ利用してみてください。

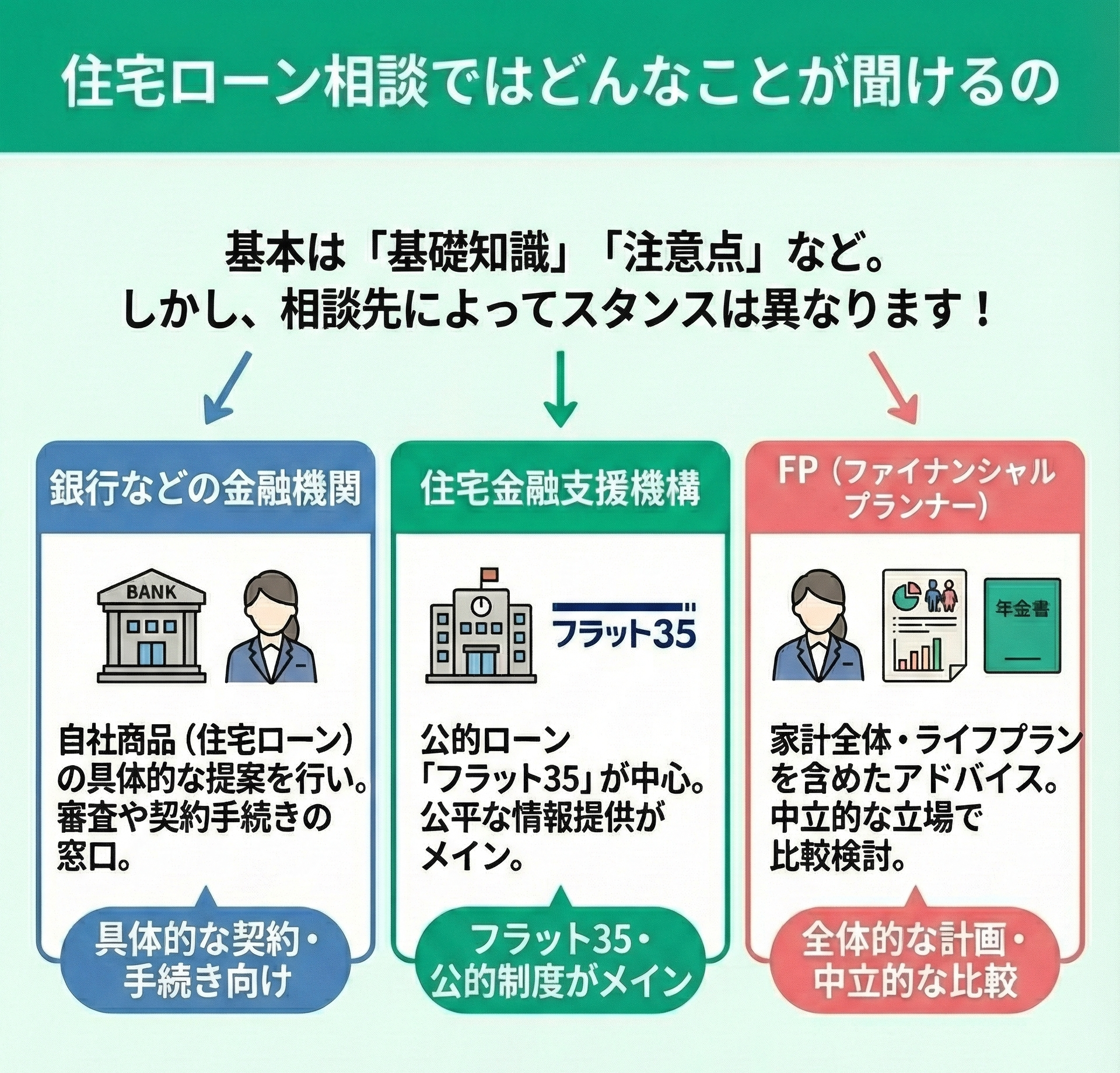

住宅ローン相談ではどんなことが聞けるの

電話やビデオ通話、窓口の住宅ローン相談ではどんなことが聞けるのでしょうか。

基本的には、住宅ローンに関する基礎知識や注意点などについて聞くことができます。

しかし、各機関によって相談業務の内容は異なるため、

- 銀行などの金融機関で聞けること

- 住宅金融支援機構で聞けること

- FP(ファイナンシャルプランナー)で聞けること

の3つに分けて、どんなことが聞けるのか解説していきます。

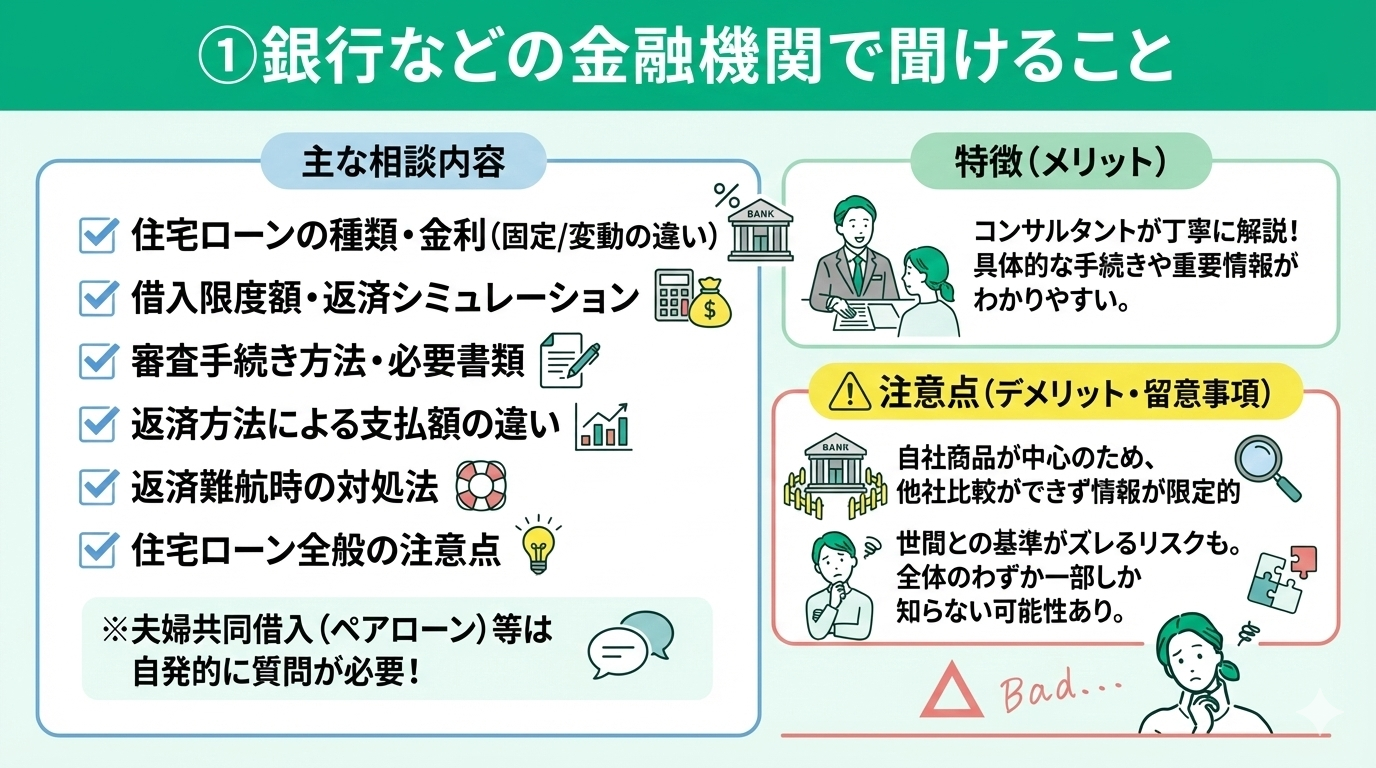

①銀行などの金融機関で聞けること

銀行などの金融機関で聞けることは、以下のようなものが挙げられます。

- 住宅ローンの種類と金利

- 固定金利と変動金利の違い

- 住宅ローンの借入限度額

- 借り入れた場合の返済シミュレーション

- 返済方法による支払額の違い

- 審査の手続き方法と用意すべき書類

- 返済が難航した際の対処法

- 夫婦共同で借り入れる方法

- 住宅ローンに関する全般的な注意点

必要な知識を揃えたコンサルタントが、相談者にわかりやすいように丁寧に解説してくれるのが大きな特徴です。

具体的な住宅ローン審査の手続き方法を教えてくれたり、それに付随する重要な情報を理解しやすい伝え方で教えてくれたりします。

ただし、「一人が借り入れる場合」など、一般的なケースのみを話すことがほとんどですので、夫婦共同で借り入れたい時は自発的に質問・相談することが大切です。

また、銀行などの金融機関は、自社で取り扱っている住宅ローンの商品を中心とするため、他社のローン商品と比較できずに、教えられる情報は限定的になります。

全体のわずか一部分しか知らないことになり、世間との基準がズレる恐れがあるので注意しておきましょう。

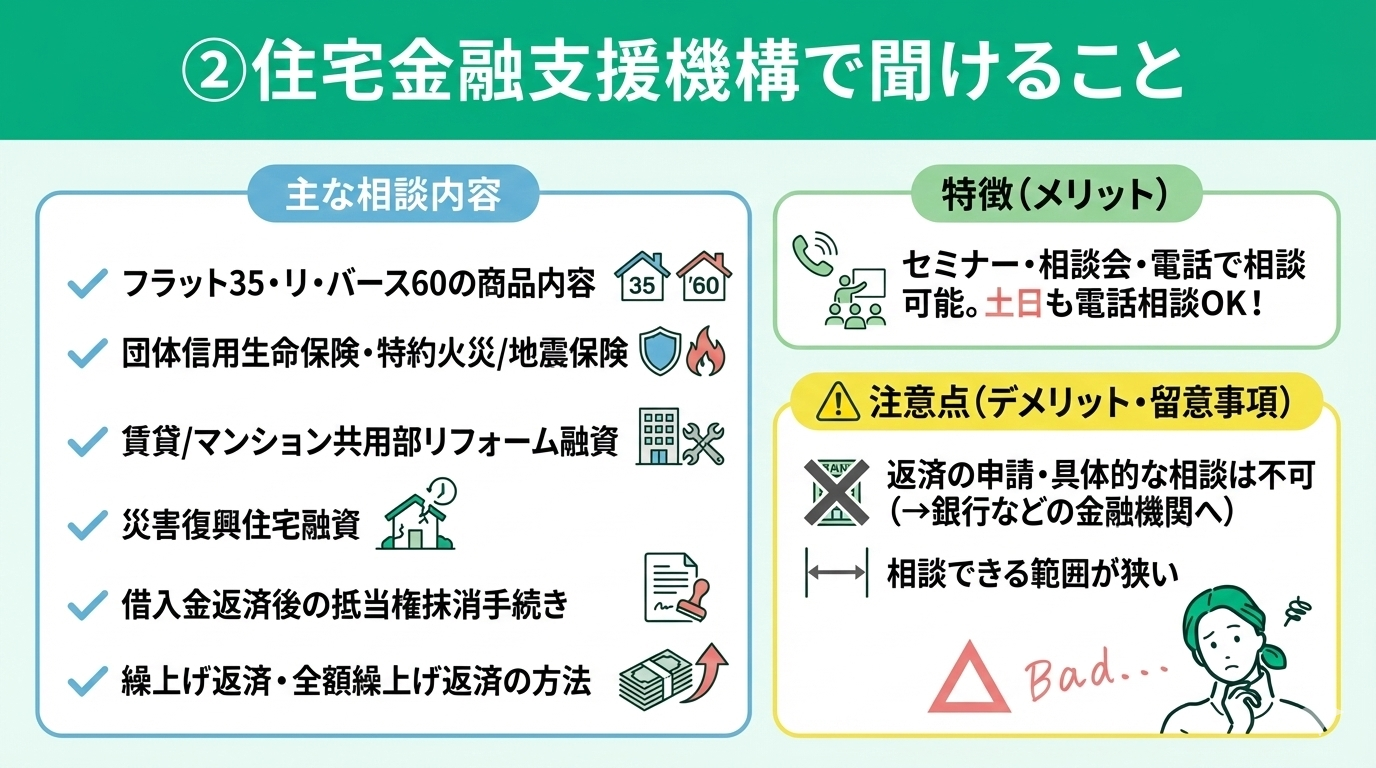

②住宅金融支援機構で聞けること

住宅金融支援機構で聞けることは、以下のようなものが挙げられます。

- フラット35の商品内容

- リ・バース60の商品内容

- 団体信用生命保険や特約火災保険、特約地震保険

- 賃貸住宅やマンション共有部分リフォーム融資について

- 災害復興住宅融資

- 借入金返済後の抵当権抹消手続き

- 繰上げ返済や全額繰上げ返済する方法

セミナーや相談会、電話などでフラット35やリ・バース60、借入金返済後の抵当権抹消手続きなどについて聞くことができます。

ただし、住宅ローンの返済に関する申請手続きや具体的な相談については、内容によって銀行などの金融機関での対応が必要になる場合があります。

土日でも電話相談できる点は魅力的ですが、相談できる範囲が他の住宅ローン窓口と比べて狭いことが難点です。

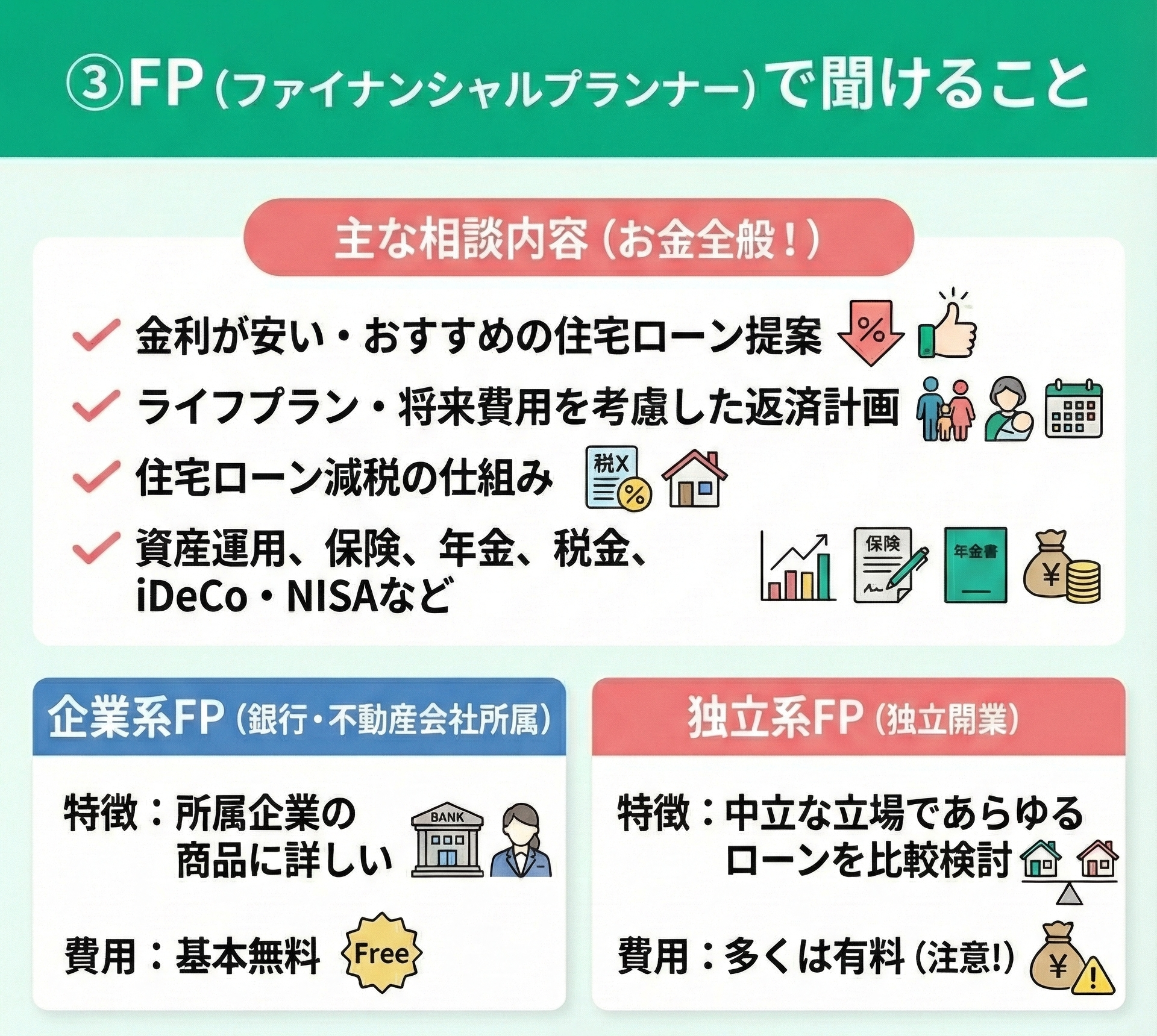

③FP(ファイナンシャルプランナー)で聞けること

FP(ファイナンシャルプランナー)で聞けることは、以下のようなものが挙げられます。

- 金利水準

- 住宅ローンの選択肢

- ライフプランに適した返済期間

- 子供の教育費や介護費用などを考慮した返済計画

- 住宅ローン減税の仕組み

- 不動産や保険の見直し

- 税金、年金、株や投資信託などの資産運用、iDeCo・NISA、ライフプラン

FPには、「銀行や不動産会社に所属している企業系FP」と「企業に属さず独立開業している独立系FP」がいます。

企業系FPは、所属する企業の商品に詳しいという特徴があり、独立系FPには中立の立場としてあらゆる住宅ローンを比較検討してくれるという特徴があります。

相談者一人ひとりの事情を考慮し、親身に寄り添って相談を受けてくれますが、独立系FPの多くは有料での対応になるため、注意が必要です(企業系FPは基本無料)。

ただ、FPはお金に関する知識が膨大なので、銀行などの金融機関で聞ける内容は、ほとんど教えてくれるでしょう。

住宅ローンのよくある相談例

「住宅ローンの電話相談を考えているけど、どんなことを相談すればいいのかわからない」

「皆んながどんなことに疑問を感じているのか気になる」という方も中にはいるでしょう。

そこでこの項目では、住宅ローンのよくある相談例を紹介します。

- 住宅ローンの新規借入の流れについて知りたい

- 数年前に住宅ローンを借り入れたけど、金利が高くて損してそうだから借り換えたい

順番に紹介していきます。

〈1.住宅ローンの新規借入の流れについて知りたい〉

過去に物件を購入したことがない人のほとんどが「住宅ローンを組んでマイホームを購入するまでの流れ」について相談されます。

どのタイミングで住宅ローンの仮審査に申し込めばいいかなど、わからないことだらけで不安に感じると思いますので、ザックリ流れについて解説します。

一般的な新規借入の流れは、以下の通りです。

- 購入希望物件を探し、購入申込をする

- 住宅ローンの仮審査に申し込む

- 仮審査を通過した後に、売買契約を結ぶ(ローン特約を組み込む)

- 住宅ローンの正式審査に申し込む

- 正式審査を通過した後に、金融機関と金銭消費貸借契約を結ぶ

- 融資実行後に、法務局にて所有権移転登記と抵当権設定登記を行う(司法書士に委任)

- 物件の引き渡し

住宅ローンには、仮審査と正式審査が設けられており、正式審査に通らない限りは融資を受けられません。

そのため、仮審査通過後の売買契約では、正式審査が通らなかった場合に契約を白紙に戻せる「ローン特約」を組み込みます。

そうしないと、「融資を受けられないのにマイホームを購入する事態」になり、契約を解除するためには手付金の放棄や違約金の支払いが必要になるからです。

また、住宅ローンの金利は、仮審査申込時のものが適用されるわけではなく、融資実行時の金利が適用されるのでローン特約と併せてご注意ください。

〈2.数年前に住宅ローンを借り入れたけど、金利が高くて損してそうだから借り換えたい〉

一般的に借り換えの効果が期待できる基準は、以下3つになります。

- 借り換え前後の金利差が年1%以上

- 残りの返済期間が10年以上

- ローン残高が1000万円以上

基本的に、上記3項目に該当するのであれば、借り換えによる恩恵を十分に受けることが可能です。

例えば、A銀行の住宅ローンで借入、金利2%、残り返済期間20年、ローン残高1,500万円で、B銀行の金利1%の住宅ローンで借り換えする場合は、メリットがあると言えます。

ただし、これらの項目はあくまで目安なので、現在の住宅ローンと借換後の住宅ローンでシミュレーションを行うべきです。

シミュレーションを行わずに借り換えしてしまうと、思った以上に得をする結果にならず手間だけかかってしまった、というような事態に発展することも考えられますので、具体的にどれぐらい借換効果が期待できるのか一度チェックしてみましょう。

住宅ローン相談する窓口選びに迷った際に有効なサービス

ここでは、住宅ローンを相談する窓口選びに迷った時の選び方を紹介します。

住宅ローンの相談は、金融機関や不動産業者に相談すると商品を勧誘され、中立の立場で相談に乗ってくれない場合があります。

また、住宅ローン相談の内容は家計や収入に関することなどプライバシーに配慮する必要がある内容なので、店舗やカフェなどでは相談しにくいです。

そのため、自宅などの周りに人がいない環境での相談がおすすめであり、上記の2つの条件を満たす窓口はマネーキャリアです。

マネーキャリアでは、住宅ローンの相談の際には、商品の紹介をせず、相談者のライフプランを作成して、無理なく返済できる額を算出し、中立の立場からアドバイスをします。

また、マネーキャリアの相談はオンラインで行うことが可能なので、周囲を気にすることなく家計や収入に関する内容を相談できます。

住宅ローンに関する相談が何度でも無料:マネーキャリア

お金に関する全ての悩みをオンラインで解決できるマネーキャリア

<マネーキャリアのおすすめポイントとは?>

・お客様からのアンケートでの満足度や実績による独自のスコアリングシステムで、優秀なFPのみを厳選しています。

・保険だけではなく、資産形成や総合的なライフプランの相談から最適な解決策を提案可能です。

・担当する専門家のFP資格保有率は100%であり、満足度98.6%、相談実績も100,000件以上を誇ります。

<マネーキャリアの利用料金>

マネーキャリアでは、プロのファイナンシャルプランナーに「無料で」「何度でも」相談できるので、相談開始〜完了まで一切料金は発生しません。

まとめ:電話でも住宅ローンの相談は可能

住宅ローンについての相談は電話でできるのか、住宅ローン相談でどんなことが聞けるのかということについてお伝えしてきました。

結論として住宅ローンの相談は電話ですることができ、相談窓口としては、「1.銀行」「2.住宅金融支援機構」「3.FP」の3つがありました。

とはいえ、初めての住宅ローンは右も左もわからない状態で、どこに相談すればいいかなど様々な面で不安に感じるはず。

しかし、子供や配偶者と明るい家庭を築くためには、住宅ローンについての知識を身につけ、損をしない低金利の住宅ローンを組む必要があります。

そこで、無料で何度でも、オンラインで住宅ローンに特化したファイナンシャルプランナーへ相談できるマネーキャリアがおすすめになります。

マネーキャリアでは、経験豊富なFPと提携を結んでいるので、住宅ローンに関する相談はもちろん、保険やライフプラン、老後の資金、資産運用など、あらゆるお金の相談が可能です。

無料登録は1分で完了するので、ぜひマネーキャリアを使い、理想の住宅に住む準備を始めていきましょう。