この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 失敗しないために!IFAを選ぶ際のポイントを5つ解説

- 担当者の経験・スキル

- 料金体系

- サービスの範囲

- 「顧客本位の業務運営」の公表

- 取扱いできる金融商品の数

- IFAを選ぶ前に!事前に準備すべき3つのポイント

- リスク許容度

- 資金目的の明確化

- 保有資産や今後のライフイベントの把握

- 実際どうなの?IFAに相談した方にアンケート調査!

- 相談先はどのように選びましたか?

- IFAに相談してよかったと思いますか?

- IFAに相談して不満だった点はありますか?

- 実際に相談した人の感想からわかるIFAの特徴

- 資産運用の継続的なサポートを受けられる

- 具体的な銘柄の説明をしてくれる

- 運用だけでなくFP業も兼務

- 長期的な付き合いとなりうる

- 満足度の高いIFA相談窓口3選

- マネーキャリア

- アイ・パートナーズフィナンシャル

- マネイロ

- IFAに関するよくある質問

- IFAとFPの違いは?

- IFA相談はなぜ無料なのか?

- IFAにはどんな種類がありますか?

- 【まとめ】IFAの正しい選び方を把握して自分にぴったりのIFAを見つけよう

失敗しないために!IFAを選ぶ際のポイントを5つ解説

IFAの選び方を5つのポイントごとに詳しく解説しています。

長い付き合いとなる相談先選びは、将来のリスク管理の要です。本記事を参考にしっかりとポイントを押さえ、慎重に選びましょう。

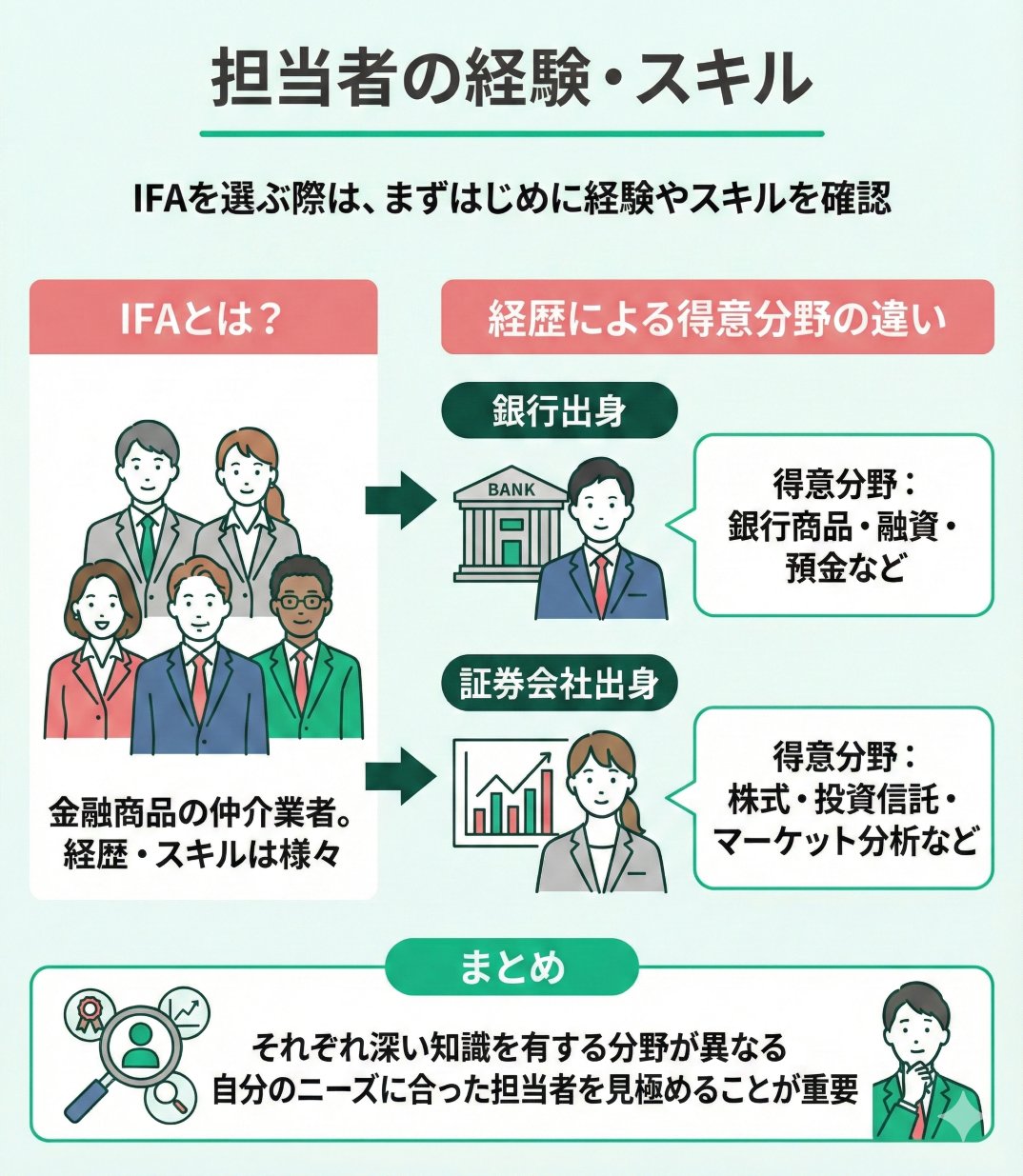

担当者の経験・スキル

IFAを選ぶ際は、まずはじめに経験やスキルを確認しましょう。

IFA(独立系ファイナンシャルアドバイザー)とは金融商品を扱う仲介業者のこと。IFAと名乗っていても、担当者の経歴やスキルはそれぞれ異なります。

たとえば、銀行に所属していた人、証券会社に勤務していた人など、金融業界といっても幅広く、それぞれ深い知識を有する分野が異なります。

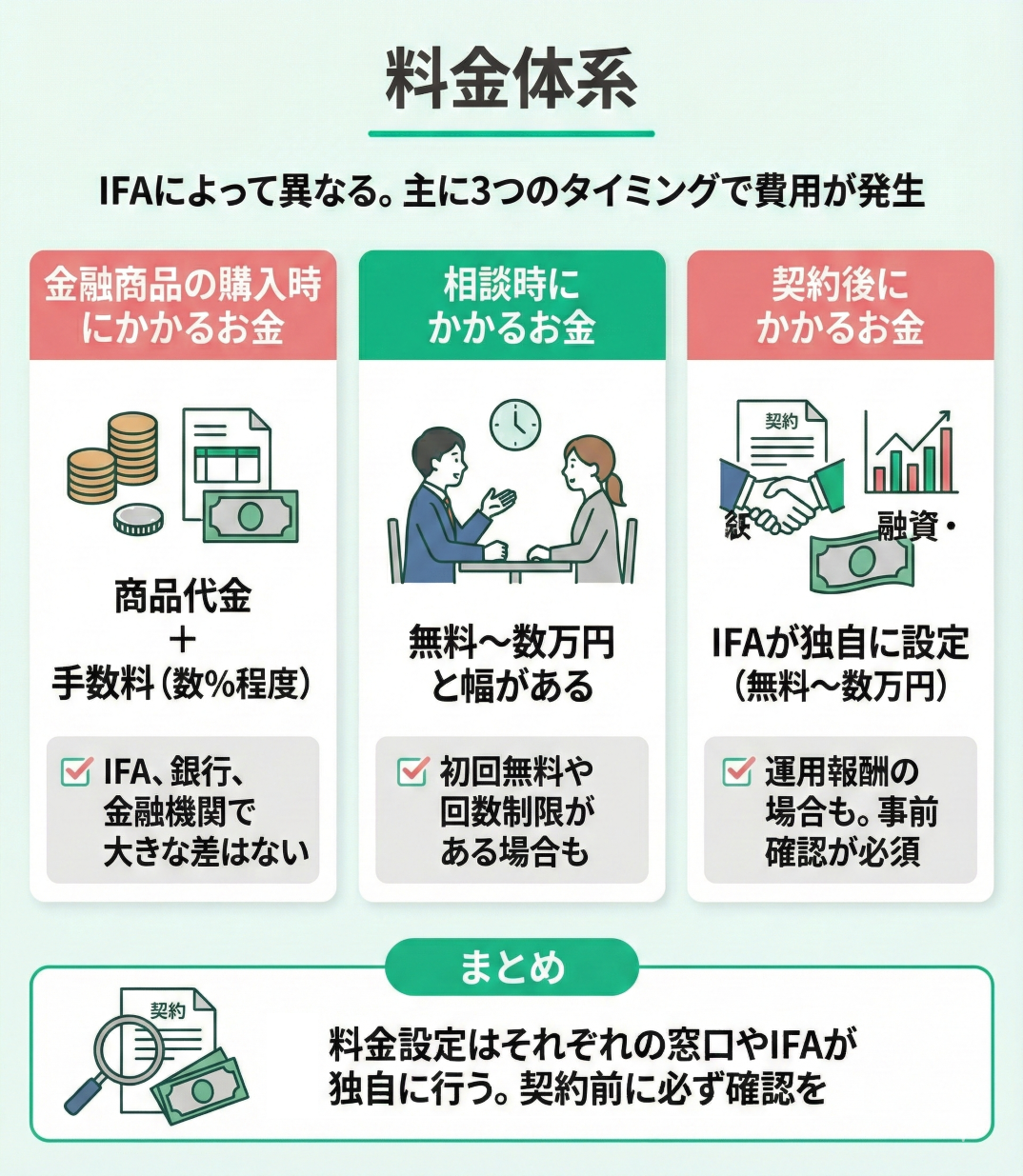

料金体系

料金体系は、それぞれのIFAによって異なります。

主に「金融商品の購入時にかかるお金」と「相談時にかかるお金」「契約後にかかるお金」の3種類にわけられ、料金設定はそれぞれの窓口やIFAが行っています。

<金融商品の購入時にかかるお金>

金融商品の代金 + 手数料(数%程度)

※IFA、銀行、金融機関で手数料の水準に大きな差はありません。

<相談時にかかるお金 無料~数万円>

IFAによって大きく異なります。無料相談を行っているIFAの中にも、相談回数によって有料となる場合もあります。

<契約後にかかるお金 無料~数万円>

IFAが独自に設定しているため、企業や個人によって異なります。運用報酬として結果に応じて支払う場合もあるため、必ず事前に確認してから契約を検討しましょう。

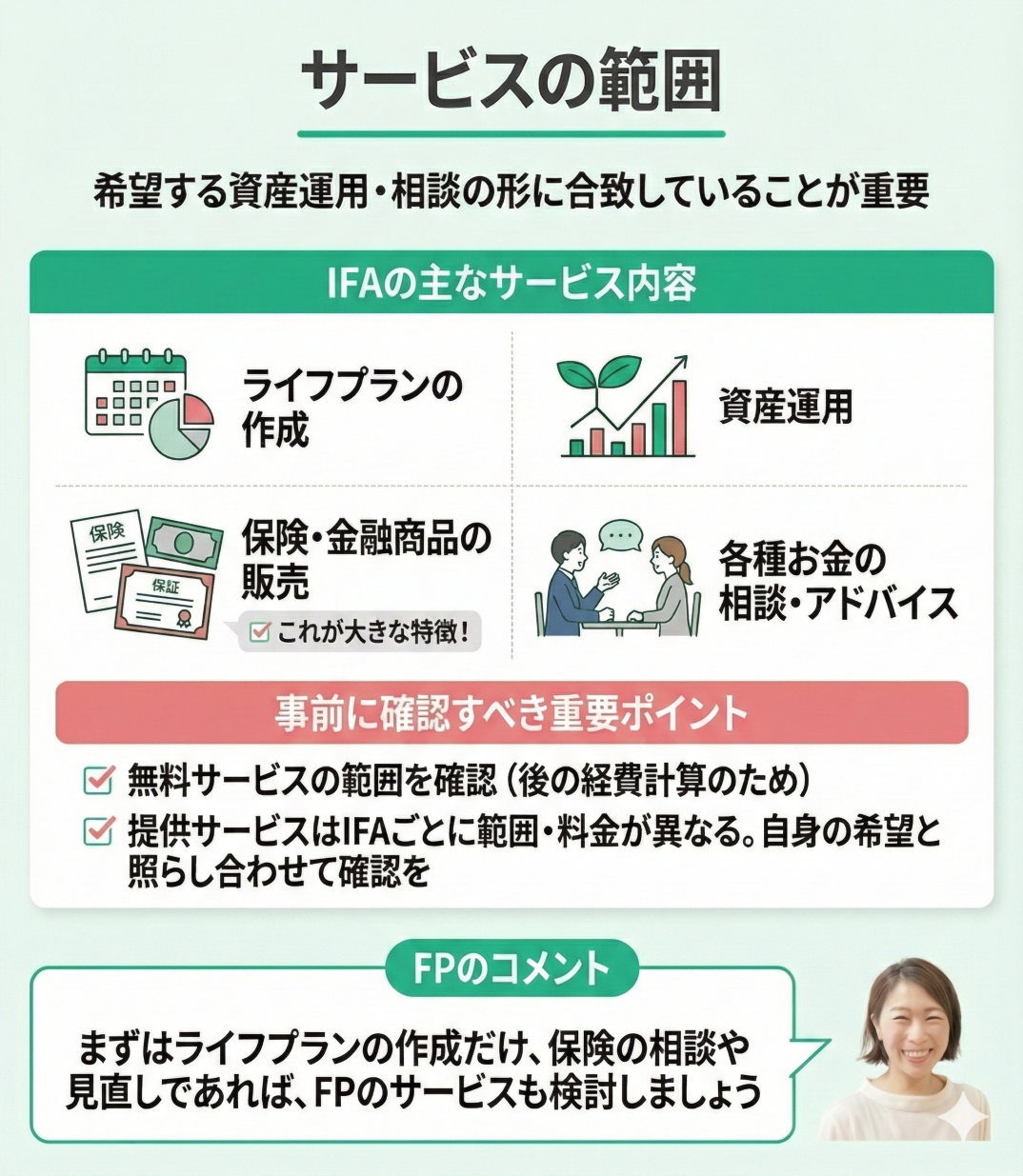

サービスの範囲

良いIFAを選ぶ上では、希望する資産運用・相談の形にサービスが合致していることが重要となります。

IFAのサービス範囲は、主にライフプランの作成、資産運用、保険商品・金融商品の販売、各種お金の相談やアドバイスです。金融商品を販売している点がIFAの大きな特徴と言えるでしょう。また、無料サービスの範囲をあらかじめ確認しておくと後の資産運用にかかる経費を計算できます。

IFAはどこにも所属しない独立系のアドバイザーです。個々の提供するサービスには範囲や料金に差があります。自身の希望する資産運用・相談と照らし合わせた上で、必要なサービスが受けられるか事前に範囲を確認しておきましょう。

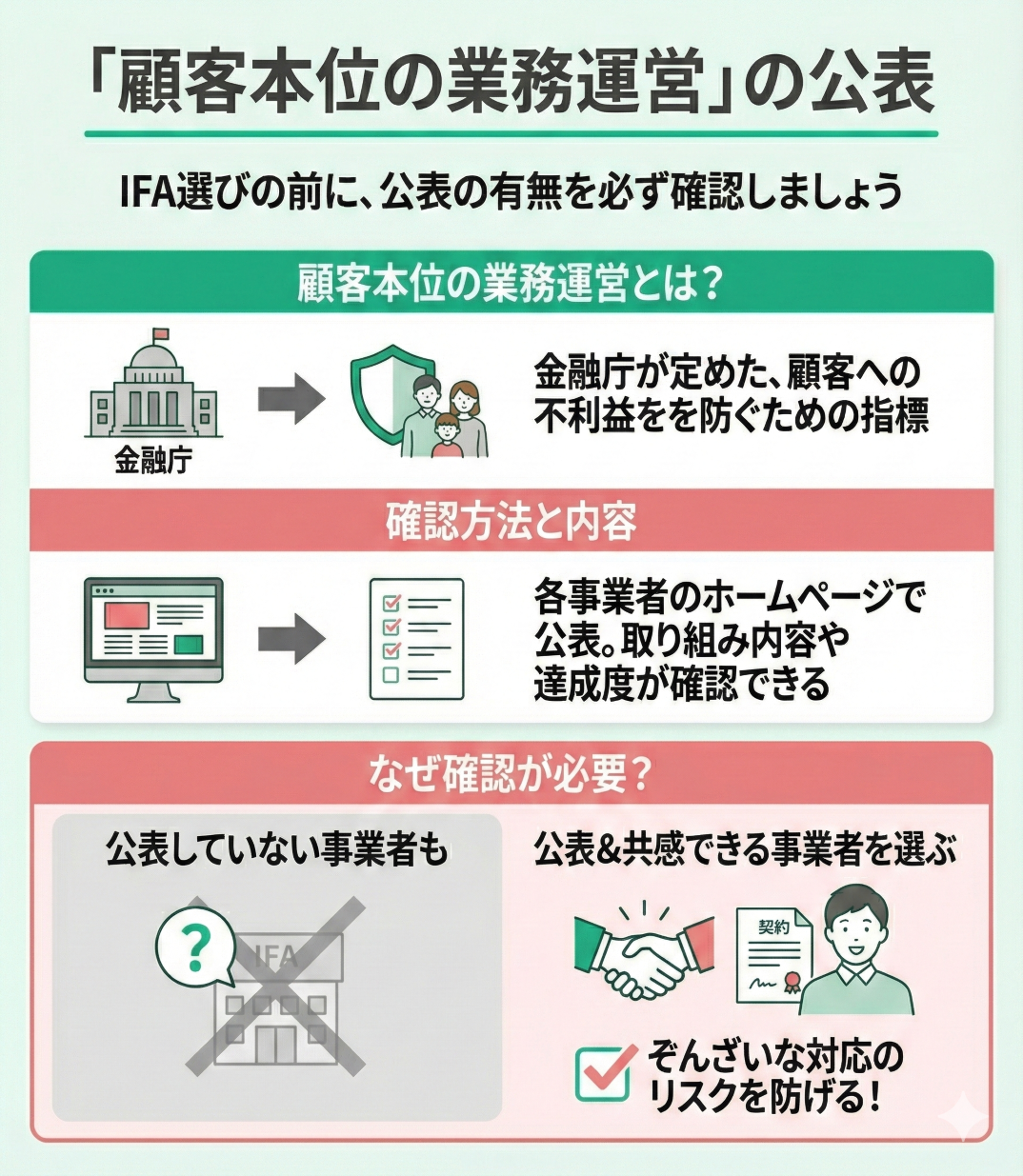

「顧客本位の業務運営」の公表

IFA先を選ぶ前に「顧客本位の業務運営」の公表の有無を必ず確認しましょう。

顧客本位の業務運営とは、金融商品の取扱い業者を対象に顧客への不利益が発生しないよう金融庁から定められた指標です。取り組みについては、各事業者のホームページで公表されており、取り組みの内容や達成度などを確認することができます。

ただし、公表している事業者だけではありません。公表している事業者から、取り組み内容に共感できる事業者を選ぶことで、ぞんざいな対応へのリスクを防げます。

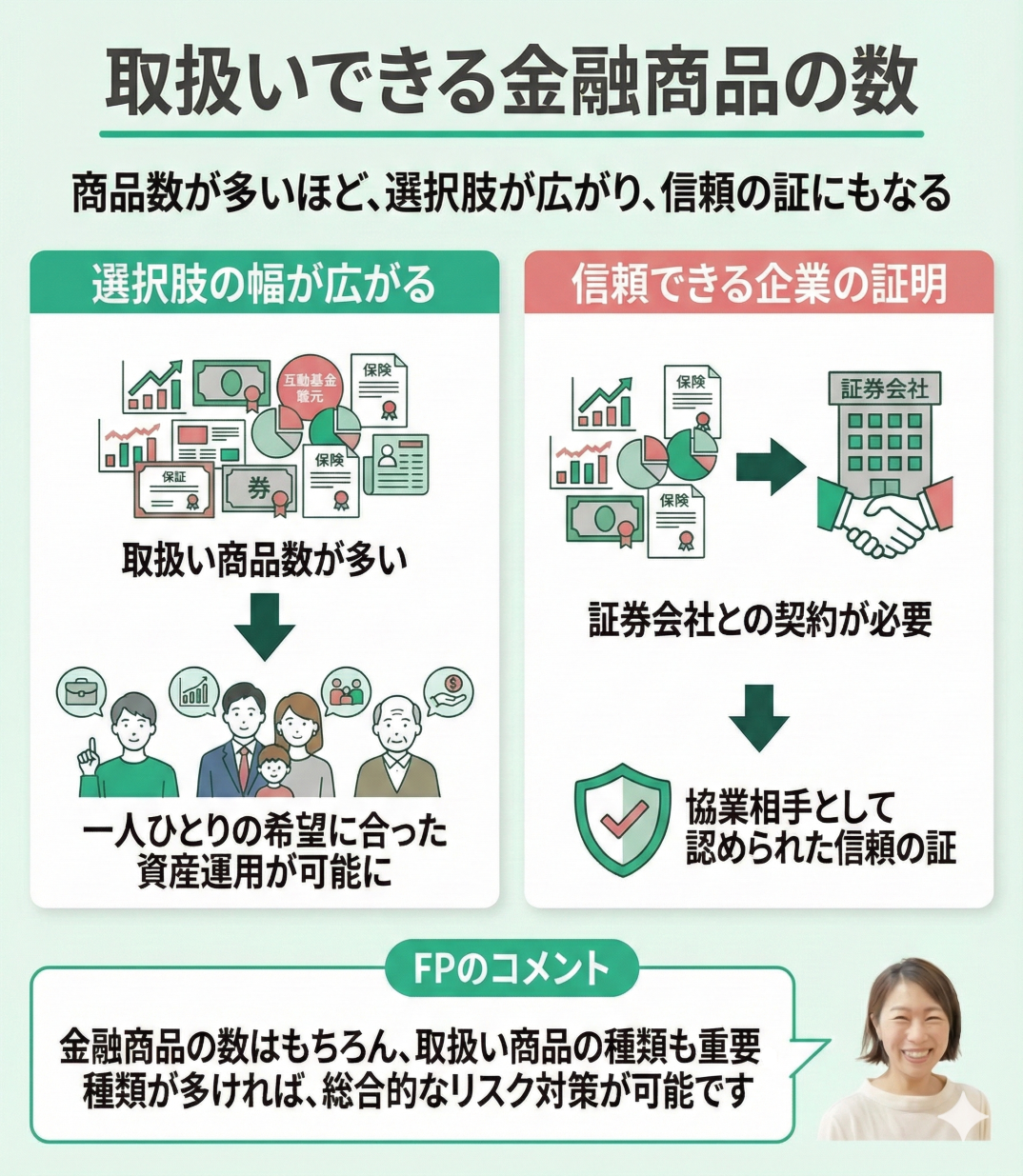

取扱いできる金融商品の数

取扱いできる金融商品の数が多ければ、それだけ選択肢の幅が広がります。人生は十人十色と表されるように、希望する未来の形も一人として同じものはありません。それぞれの資産運用の形を考えれば、取り扱う保険商品数は多い方が良いでしょう。

また、取扱いには証券会社との業務委託契約が必要です。多数の取扱い商品があることは、証券会社の協業相手として認められ信頼できる企業であると言えるのです。

IFAに関する他の記事はこちら

IFAに関する他の記事はこちら

IFAを選ぶ前に!事前に準備すべき3つのポイント

ここからは、IFAを選ぶ前に準備すべき3つのポイントについて解説します。将来へのプランを明確にしておくことで必要な対策が見つかり、どのIFAを選べば良いのかがわかります。

自身の希望をしっかりと把握するためにも、事前準備はしっかりとしておきましょう。

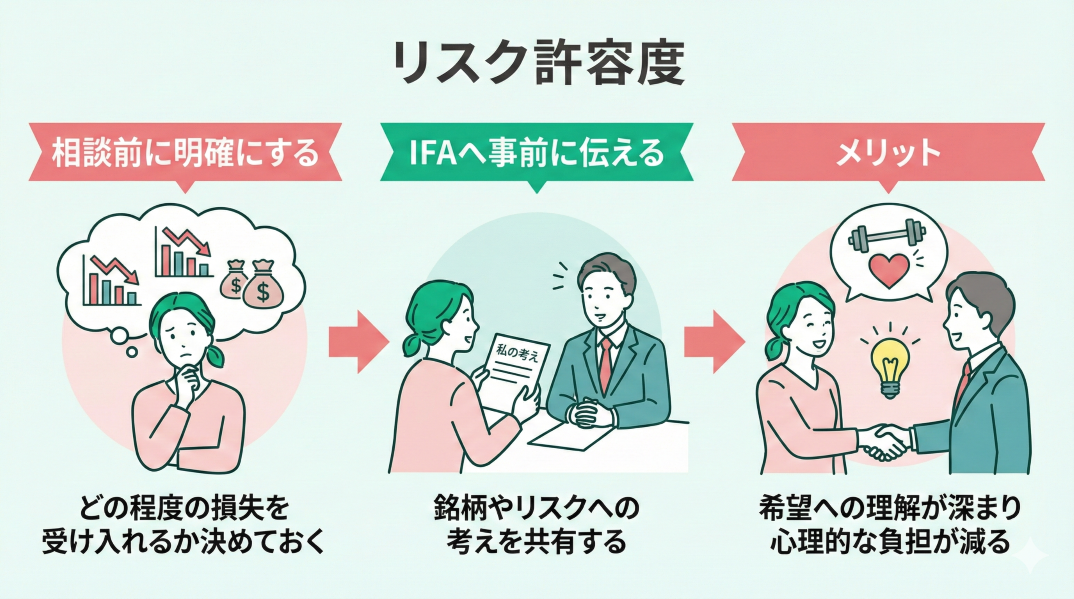

リスク許容度

IFAへ資産運用の相談をする際は、どのリスクをどの程度許容するのかを明確にしておきましょう。たとえば、投資における値下がり(損失)をどの程度まで受け入れるのかなど、リスクに対する希望を決めておきます。

銘柄やリスクに対する考えをあらかじめIFAに伝えておくことで、希望する形への理解が深まり、利用者は心理的な負担を減らせます。

資金目的の明確化

次に、運用し得た資金を何に当てるのか、目的を明確化しておきましょう。たとえば、老後の生活費や子供の学費、新プロジェクトの立ち上げなど、目的を明確にしておくことで、IFAに方針が伝わりやすくなります。

目的がわかれば、必要な資金額を割り出せ、金融商品の組み合わせや対策が立てやすくなります。

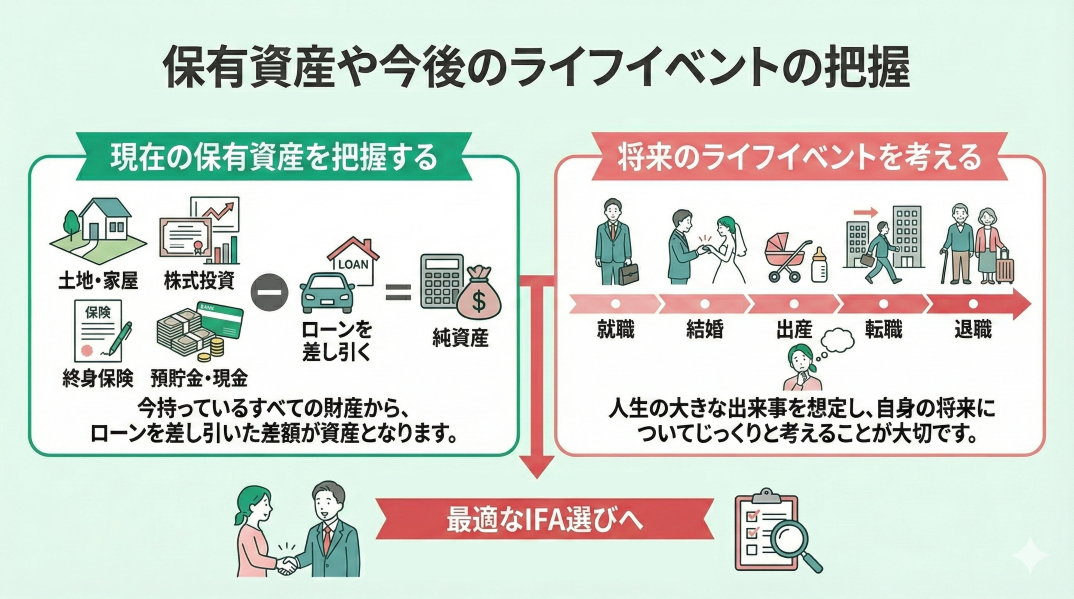

保有資産や今後のライフイベントの把握

IFAを選ぶ前に、現在の保有資産と将来起こりうるライフイベントの把握をしておきましょう。

保有資産とは、土地や家屋、株式投資、終身保険などに加え、預貯金などの現金、つまりは今持っている財産すべてのことを言います。家や車のローンが残っている場合は、ローンを差し引いた差額分が資産となります。

ライフイベントとは、就職、結婚や出産、転職、退職など人生で起こりうる大きな出来事のことを言います。ライフステージや個々の価値観などに応じて発生するイベントはさまざま。まずは自身の将来についてじっくりと考えることが大切です。

実際どうなの?IFAに相談した方にアンケート調査!

IFAが運用の専門家なのはわかりましたが、実際に利用した人の意見はどうでしょう?

本当に運用相談先として頼りになるのか、アンケートを実施しました。

相談先はどのように選びましたか?

相談先を選ぶ基準として一番多かったのは「知人からの紹介」次いで「インターネット検索」でした。信頼できる人からの紹介であれば、確かにハードルが下がりますよね。

また、インターネット上の情報を参考にするのも有効なようです。確かに近年はインターネットが普及し、なんでも自分で情報を集められる時代です。口コミを参考にした人の中にもインターネットで目にしたという意見がありました。

IFAに相談してよかったと思いますか?

IFAを実際に利用して良かったと答えた人は約65%。

相談して良かったと答えた人の中には「専門的な意見が聞けて参考になった」「丁寧に分かりやすく説明してもらえた」等の声がありました。

IFAに相談して不満だった点はありますか?

IFAによっては、決して良い意見ばかりではありません。実際に利用した人からは「対応の悪さ」「知識不足」「分かりにくかった」という悪評も上がっています。

全体から見れば少数ではありますが、IFAによっては、高圧的な態度や特定の商品を強く勧めるなど、対応態度に問題がある場合も。また、IFAによって得意分野が異なるため、満足のいく回答が得られない場合もあります。

一方で「不満はまったくなかった」と回答した人は6割以上と高い水準。多くのIFAでは丁寧な対応が望めますので安心してくださいね。

実際に相談した人の感想からわかるIFAの特徴

相談した人の感想を集めたところ、IFAには4つの特徴があることが判明しました。実際の感想をもとに、それぞれ詳しく見ていきましょう。

資産運用の継続的なサポートを受けられる

IFAに相談した人からは、契約後も継続的なサポートを受けられる点が評価されています。

資産運用は一度決めて終わりではありません。市況やライフステージの変化に応じた見直しが必要です。

定期的に運用状況を確認しながら相談できることや、 同じ担当者が継続して対応してくれる点に安心感を持つ人も多く、IFAならではの強みといえます。

具体的な銘柄の説明をしてくれる

IFAに相談した人の声として挙がるのが、具体的な金融商品の内容まで説明を受けられる点です。

IFAは金融商品の取り扱いがあるため、投資信託や株式などの仕組みや特徴、リスクを踏まえた説明を受けられる場合があります。

適切な説明を受けることで「なぜその商品を提案されたのか」が分かりやすいと感じる人もいるようです。

運用だけでなくFP業も兼務

IFAとFPはいずれもお金の専門家ですが、以下のように得意分野が異なります。

- IFA:証券や投資信託などの資産運用

- FP:ライフプランニング

IFAの中には、FP業も兼務している専門家も多いです。実際にFPと兼業するIFAに相談した人からは、資産運用だけでなく家計や将来設計まで一体的に話せたという声も聞かれます。

「資産運用だけでなく、幅広くお金の相談をしたい」というニーズに対し、FP業を兼務するIFAは適しているといえるでしょう。

長期的な付き合いとなりうる

IFAによる資産運用は、短期的な成果を求めるものではなく、中長期の視点で取り組むケースが多い点が特徴です。

実際に相談した人の中には、担当者と継続的にやり取りしながら、運用方針や資産配分を見直していく関係性に安心感を持つ人もいます。

一方で、担当者との相性や提案内容によっては、見直しや相談先の変更を検討するケースもあります。

そのため、長く相談できる相手かどうかを見極めることが、 IFA選びの重要なポイントといえるでしょう。

満足度の高いIFA相談窓口3選

IFAの特徴や選ぶポイントを踏まえ、専門家目線で満足度の高いIFA相談窓口を3つ選定しました。

| 相談窓口 | マネーキャリア | アイ・パートナーズ フィナンシャル | マネイロ |

|---|---|---|---|

| 相談料 | 無料 | 無料 | 無料 |

| 相談可能 ジャンル | ・資産運用 ・資産形成 ・住宅ローン ・家計相談 ・保険相談 ・ライフプラン | 資産運用 | 資産運用 |

| 専門家の 口コミ掲載 | ◯ | ー | ー |

| 専門家の プロフィール掲載 | ◯ | ー | ー |

| オンライン相談 | ◯ | ◯ | ◯ |

| 訪問相談 | ◯ | ー | ー |

| 店舗相談 | × | ー | ー |

| 詳細 | 詳細 | 詳細 | 詳細 |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※ 上記表において、公式HP等で確認できないものは「ー」としています。

今後の資産運用に役立つ特徴を載せていますので、ぜひ参考にしてください。

マネーキャリア

マネーキャリアは、FP資格を持つ相談員が在籍する、オンライン・対面対応の相談窓口です。

相談員の選定にあたっては独自の基準を設けており、知識面だけでなく、説明の分かりやすさや対応力も重視されています。

近年は、資産運用に関する相談ニーズの高まりを受け、投資や運用を含めた総合的なお金の相談に力を入れている点も特徴です。家計・保険・資産運用などをまとめて相談したい人に適しています。

相談は何度でも無料で利用できるので、長期にわたる継続的なサポートが可能です。

詳細情報

詳細情報

アイ・パートナーズフィナンシャル

アイ・パートナーズフィナンシャルは、200名以上のIFAが所属する、全国展開のIFA法人です。

営業ノルマを設けず、 相談者の状況に応じたファイナンシャル・アドバイスを重視している点が特徴で、資産運用を中心に中長期的な相談を前提とした体制が整っています。

また、IFAの育成にも力を入れており、アドバイスの質を重視した体制づくりが行われています。継続的に相談しながら資産運用を進めたい人にとって、頼れる選択肢となる相談窓口です。

詳細情報

詳細情報

マネイロ

マネイロは、お金の知識がない人でも、資産運用を基礎から学べる相談窓口です。セミナーやコンテンツも充実しており、段階的に理解を深めながら相談できる体制が整っています。

サービスはオンライン完結型で、相談・情報収集・学習を一つの流れで進められるのが特徴です。スマートフォン一つで手軽に利用できるため、 忙しい人でも無理なく資産運用を検討しやすい点が評価されています。

詳細情報

詳細情報

IFAに関する他の記事はこちら

IFAに関する他の記事はこちら

IFAに関するよくある質問

ここからは、専門家がIFAに関してよくある質問に答えます。普段から気になっていた答えが見つかるかも。ぜひ一読して、IFA選びに活かしてくださいね。

IFAとFPの違いは?

IFAとFPはどちらもお金の専門家ですが、対応領域が異なります。IFAが金融商品の販売や資産運用なのに対し、FPは家計・相続相談、保険の販売などを行います。

FPが運用のアドバイスを行う際は概要のみに対し、IFAは金融商品に特化しているため、より専門的なアドバイスが可能です。どちらも総合的に相談したい場合は、FP兼業の窓口がおすすめです。

IFA相談はなぜ無料なのか?

IFAの相談料は窓口や個人によって異なりますが、相談が無料であるカラクリは手数料や成果報酬によって運営されているからです。内訳は、金融商品の販売手数料、運営時の利益報酬などがあります。

相談が無料だからといってすぐに契約してはいけません。断続的にかかる費用がないか、オプション料の有無などを確認してから契約しましょう。

IFAにはどんな種類がありますか?

IFAには、金融商品仲介業者と投資助言業者(RIA)の2種の事業形態があります。一般的にIFAとは金融商品仲介業者を指しますが、投資専門のIFAは投資家と投資顧問契約を結んだ上で、投資判断に基づいた助言を提供しています。

どちらのIFAも独立系のため、金融商品や銘柄の偏りがない点は顧客側のメリットです。

【まとめ】IFAの正しい選び方を把握して自分にぴったりのIFAを見つけよう

IFAは、金融商品の販売ができる、資産運用に特化したアドバイザーです。FPと兼業している人も多く、顧客の目線に立って共に将来を見据え、リスク許容範囲や目的に合わせた運用を行ってくれます。

「どこに相談すべきか迷ってしまう」と感じる方は、ライフプラン〜資産運用のアドバイスまでトータル的にサポートできる「FP業も兼務しているIFA」がおすすめです。

契約後長い付き合いになりうるため、担当者との相性や報酬への支払いは事前にしっかりと確認しましょう。無料で対応してくれる窓口を選ぶと安心して運用を任せられますよ。

>>FP業も兼務しているおすすめのIFAに今すぐ無料相談する

▼気になる記事を読む

| 気になるポイント | 当てはまる方はこの記事をチェック! |

|---|---|

| おすすめのIFA | IFA相談おすすめ5社を比較!人気の無料窓口やIFAを選ぶ際の注意点を解説 |

| IFAの選び方 | IFAの選び方5選!失敗しないために専門家が押さえておくべきポイントを解説 |

| IFAのメリット | IFAの4つのメリット!他の相談先との違いを専門家がわかりやすく解説 |

| IFAのデメリット | IFAの7つのデメリット!実際に相談した方の感想や注意すべきポイントを解説 |

| IFAとFPの違い | IFAとFPの違いを徹底比較!それぞれの窓口に向いている人も解説 |

| IFAは怪しい? | IFAが怪しいと言われる6つの理由とは!?専門家がIFAの裏事情を解説 |

| IFAは手数料稼ぎ? | IFAは手数料稼ぎ?と言われる4つの理由|実際どうなの!?専門家が解説 |