・新NISAを月1万円から始めたいけれど、本当に将来どれくらい増えるの?

・この積立額で老後の資金に足りるのか不安…

そんな疑問を抱く方はとても多いです。

結論からお伝えすると、月1万円の積立でも長期運用なら十分に資産形成が可能です。

たとえば、年利5%で運用できた場合、30年後には約832万円まで増える試算もあります。

▼新NISAで月1万円積み立てた場合の10年後、20年後、30年後の運用資産額

| 利回り | 10年後 | 20年後 | 30年後 |

|---|---|---|---|

| 3%の場合 | 140万円 | 328万円 | 583万円 |

| 5%の場合 | 155万円 | 411万円 | 832万円 |

| 7%の場合 | 173万円 | 521万円 | 1220万円 |

この記事では、

- 月1万円を積み立てた場合のシミュレーション

- 月1万円で十分かどうかを判断する基準

- 月1万円積み立てする際のコツと注意点

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 新NISAで月1万円の積立投資は意味ない?運用益をシミュレーション

- 利回り3%の場合:10年後・20年後・30年後

- 利回り5%の場合:10年後・20年後・30年後

- 利回り7%の場合:10年後・20年後・30年後

- 新NISAは1万円の積立で十分?目標金額と比較解説

- 新NISAで月何万積立するか迷ったらFPに無料相談がおすすめ

- 月1万円の新NISAで効率よく増やすには?運用のコツと注意点を解説

- 積立を止めずに続ける

- 定期的に積立プランを見直す

- 債券の比率でリスク管理をする

- リスクとリターンのバランスを意識して商品を選ぶ

- 【まとめ】新NISAで月1万円の積立投資は意味ない?運用益をシミュレーション

新NISAで月1万円の積立投資は意味ない?運用益をシミュレーション

結論、新NISAで月1万円の積立投資は決して意味がないものではありません。

月1万円という金額は投資において大きな額ではありませんが、長期間の積立投資を行うことで複利効果による資産形成効果を期待できます。

以下では、利回り別に10年後・20年後・30年後の運用結果をシミュレーションして紹介します。

これらのシミュレーション結果を見ることで、月1万円の積立投資がどれくらいの効果をもたらすか概要をつかみましょう。

利回り3%の場合:10年後・20年後・30年後

利回り3%は国内債券インデックスや安定型バランスファンドで狙える水準で、値動きが小さめの運用を想定した数字です。

安定運用でも長期になるほど複利が効き、30年間で元本の1.6倍以上まで資産が伸びる可能性があります。

| 期間 | 積立元本 | 運用総額 | 運用益 |

|---|---|---|---|

| 10年後 | 120万円 | 約140万円 | 約20万円 |

| 20年後 | 240万円 | 約328万円 | 約88万円 |

| 30年後 | 360万円 | 約583万円 | 約223万円 |

この利回りは、リスクを抑えたい初心者や、資産を減らしたくない方にも適した運用イメージといえます。

利回り5%の場合:10年後・20年後・30年後

利回り5%は、全世界株式インデックスや株式比率の高いバランスファンドで狙える水準で、適度にリスクを取りつつ成長を目指す運用イメージとなります。

長期投資では複利が強く働き、30年間で元本の2.3倍以上に増える可能性があります。

| 期間 | 積立元本 | 運用総額 | 運用益 |

|---|---|---|---|

| 10年後 | 120万円 | 約155万円 | 約35万円 |

| 20年後 | 240万円 | 約411万円 | 約171万円 |

| 30年後 | 360万円 | 約832万円 | 約472万円 |

リスクとリターンのバランスを重視しつつ、将来の資産形成を積極的に進めたい方に適した利回りといえます。

利回り7%の場合:10年後・20年後・30年後

利回り7%は、株式比率が高いポートフォリオを取ったときに期待できる水準で、米国株式インデックや先進国株式ファンドなどを組み入れることで目指せる利回りです。

30年間継続すると元本の3倍以上の資産を築ける計算で、長期投資を前提に積極的な資産形成を目指したい方に適した利回り水準といえます。

| 期間 | 積立元本 | 運用総額 | 運用益 |

|---|---|---|---|

| 10年後 | 120万円 | 約172万円 | 約52万円 |

| 20年後 | 240万円 | 約527万円 | 約287万円 |

| 30年後 | 360万円 | 約1,220万円 | 約860万円 |

株式中心の運用は値動きが大きい一方、時間を味方につけることで複利が効きやすく、長期になるほど増え方が大きくなるのが特徴です。

新NISAは1万円の積立で十分?目標金額と比較解説

新NISAで月1万円の積立が十分かどうかは、投資の目的によって大きく異なります。

例えば、老後資金として2,000万円を目指す場合、月1万円を年利7%で運用すると約47年かかります。また、教育費として500万円を目標にした場合は約22年、住宅の頭金300万円を貯める場合は約18年が目安です。

| 目標 | 目標金額 | 月1万円で到達に必要な期間(利回り7%) |

|---|---|---|

| 老後資金 | 2,000万円(夫婦2人の老後資金目安) | 約47年 |

| 教育費 | 500万円(私立大学4年間の平均費用) | 約22年 |

| 住宅頭金 | 300万円(3,000万円物件の頭金) | 約18年 |

このように、月1万円の積立では大きな目標に到達するまで時間を要しますが、途中で積立額を増やしたり、他の運用方法と併用したりすることで、より効率的な資産形成が可能になります。

新NISAで月何万積立するか迷ったらFPに無料相談がおすすめ

新NISAで月何万積立するか迷ったらFPに無料相談するのがおすすめです。

なぜなら、FPは、自分の貯蓄目的や目標金額をもとに逆算し、毎月いくらずつ積立していくべきかを個別にアドバイスしてくれるからです。

また、月1万円で積立したい場合は、どのような商品を選び運用していけば目標金額を達成できそうかなどのシミュレーションも可能です。

FP相談って何するの?

\気になる方は相談事例をチェック!/

相談者:40歳/女性/既婚/子あり|FP相談の事例を見る▼

相談者:40歳/女性/既婚/子あり|FP相談の事例を見る▼

相談者:32歳/男性/既婚|FP相談の事例を見る▼

相談者:32歳/男性/既婚|FP相談の事例を見る▼

月1万円の新NISAで効率よく増やすには?運用のコツと注意点を解説

月1万円の新NISA投資で効率よく資産を増やすためには、いくつかのコツと注意点があります。

少額投資だからこそ、運用方法を工夫することで最大限の効果を得ることが重要です。

以下では、月1万円投資を成功させるための具体的な方法を解説します。

これらのポイントを実践することで、月1万円でも効率的な資産形成が可能になります。

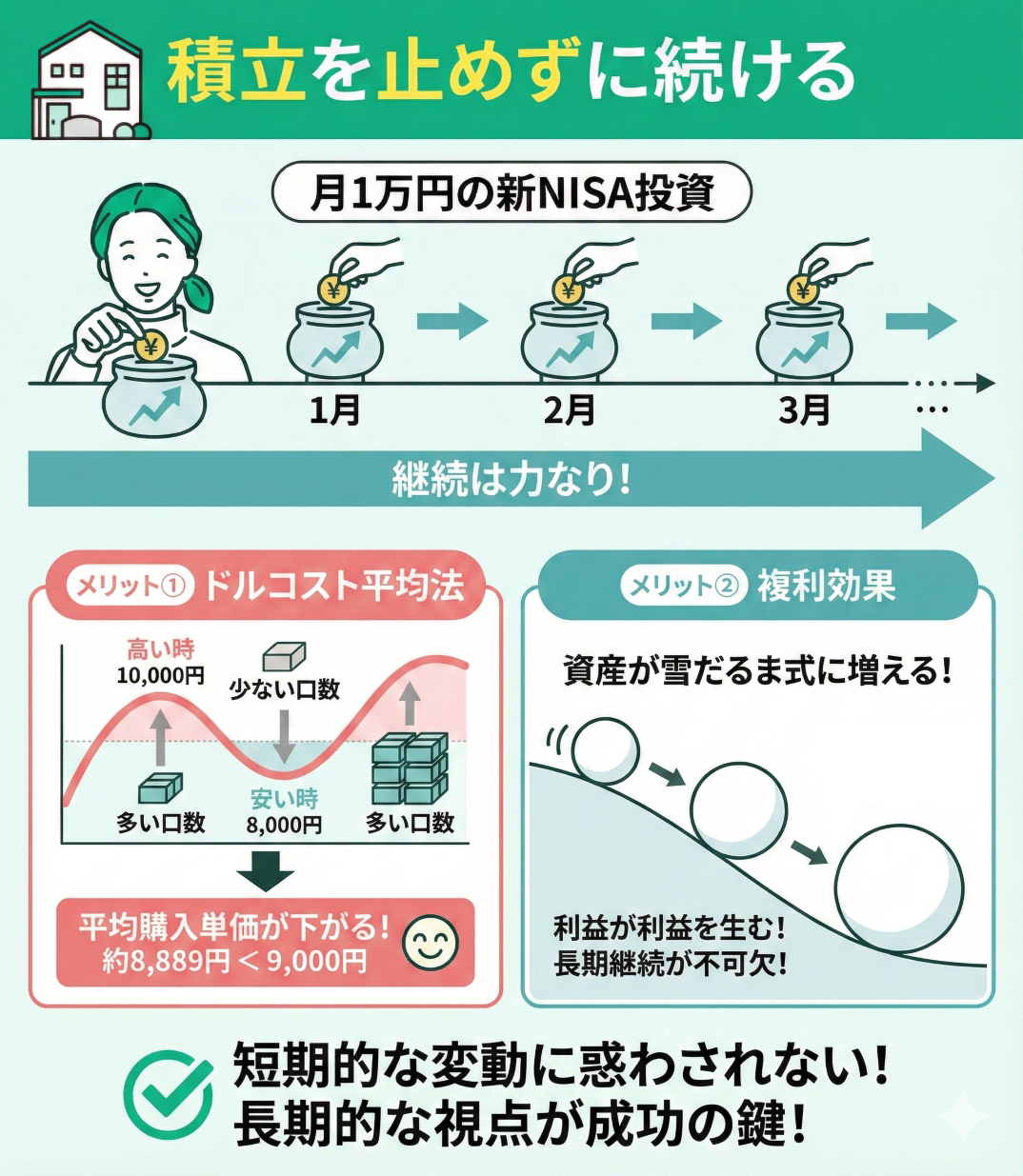

積立を止めずに続ける

月1万円の新NISA投資で最も重要なのは、積立を止めずに継続することです。

市場が下落している時期でも積立を続けることで、「ドルコスト平均法」の効果により、平均購入単価を下げることができます。

例えば、基準価額が10,000円の時と8,000円の時に1万円ずつ投資すると、平均購入単価は約8,889円となり、単純平均の9,000円よりも有利になります。

また、複利効果を最大限に活用するためにも、長期間の継続が不可欠です。

市場の短期的な変動に惑わされず、長期的な視点で投資を続けることが成功の鍵となります。

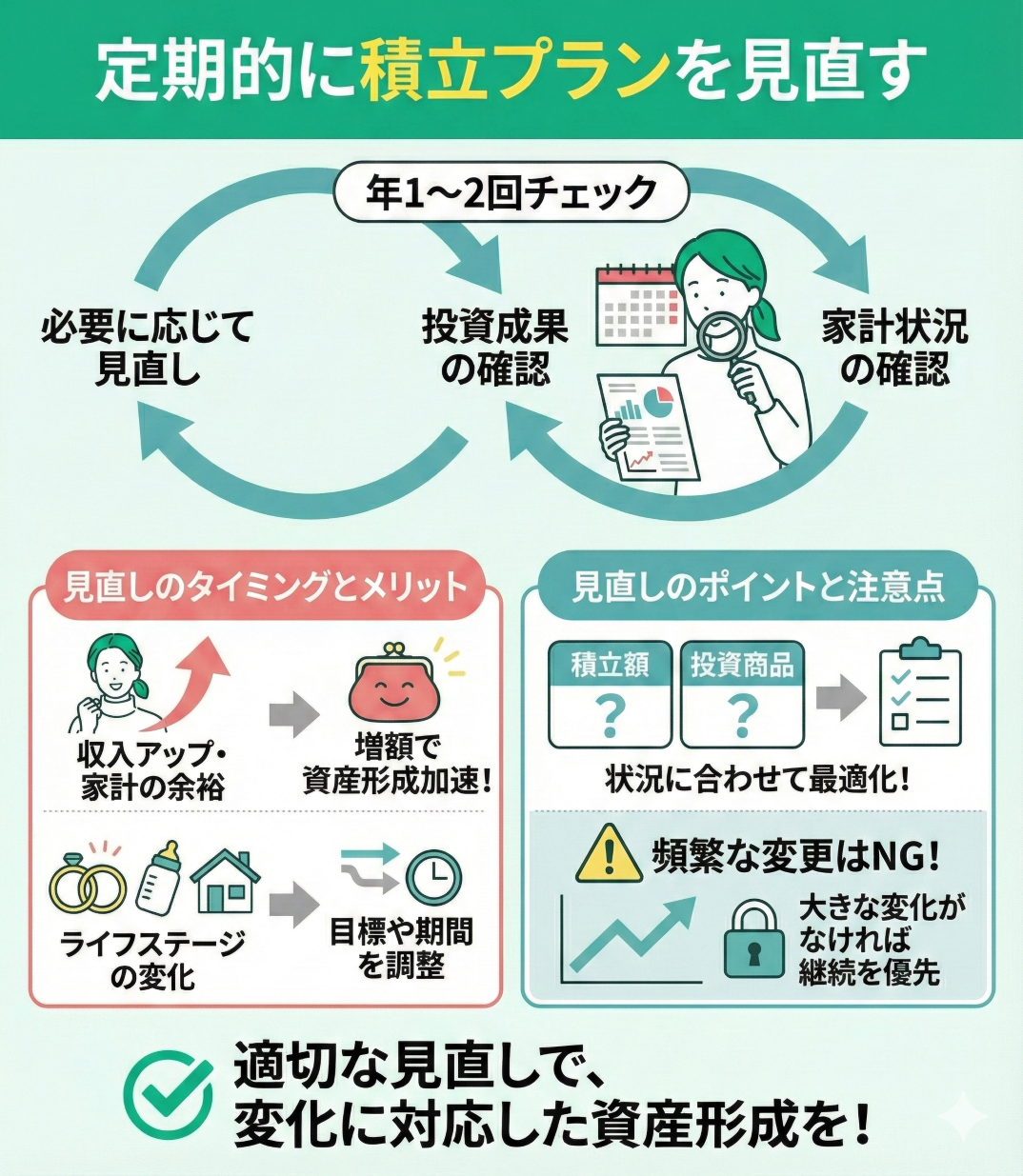

定期的に積立プランを見直す

月1万円の新NISA投資では、定期的に積立プランを見直すことが重要です。

収入が増えた場合や家計に余裕が出てきた場合は、積立額を増額することで資産形成を加速できます。

また、結婚や出産、住宅購入などのライフステージの変化に応じて、投資目標や期間を調整する必要もあります。

年に1~2回程度、家計の状況と投資成果を確認し、必要に応じて積立額や投資商品の見直しを行いましょう。

ただし、頻繁な変更は投資効果を損なう可能性があるため、大きな変化がない限りは継続を優先することが大切です。

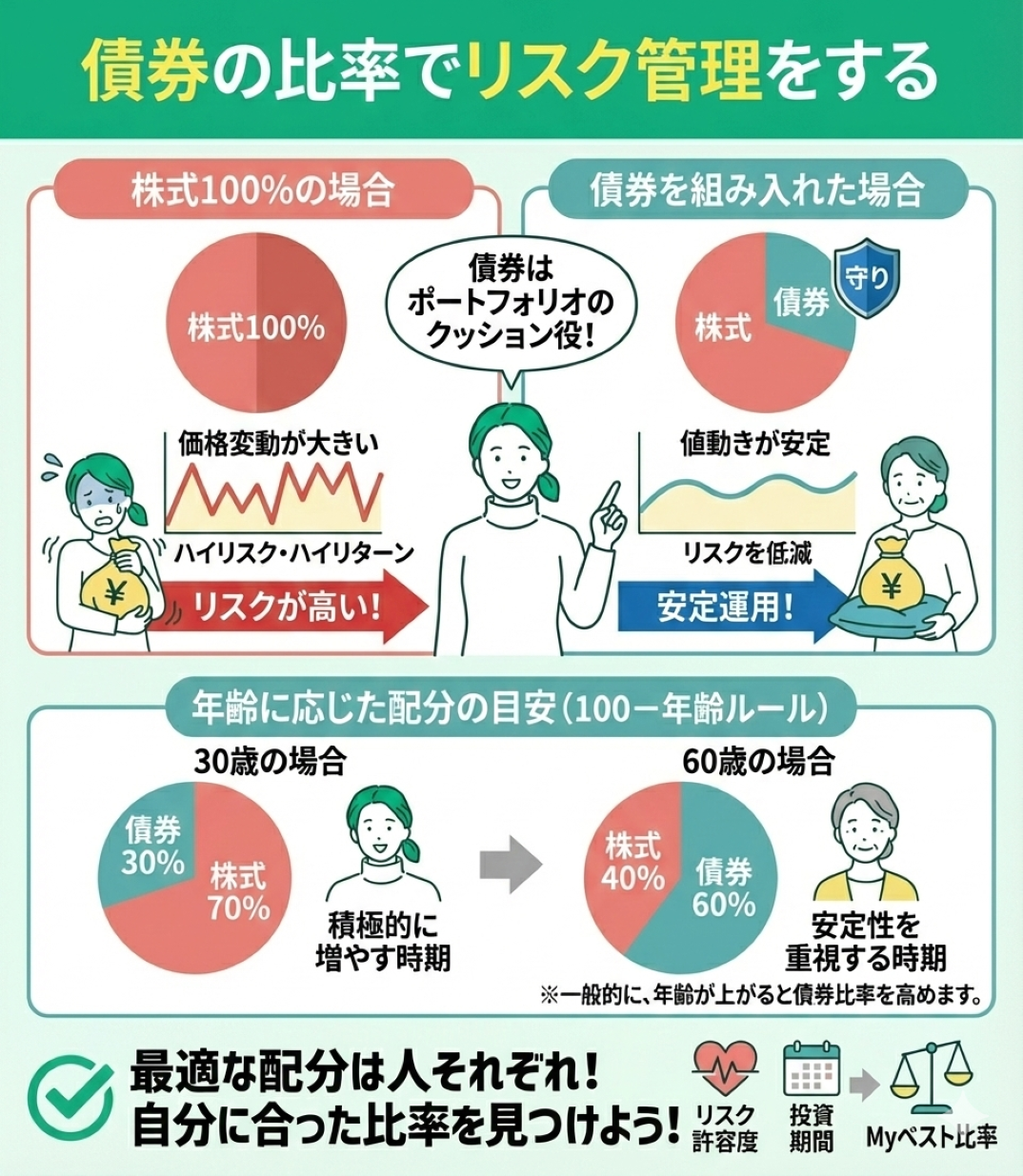

債券の比率でリスク管理をする

月1万円の新NISA投資では、債券の比率を調整してリスク管理をすることが効果的です。

株式100%のポートフォリオは高いリターンが期待できますが、価格変動も大きくなります。

債券を組み入れることで、ポートフォリオ全体の値動きを安定させることができます。

一般的に、年齢に応じて債券比率を調整する「100マイナス年齢」ルールがあり、30歳なら株式70%・債券30%といった配分が推奨されます。

ただし、個人のリスク許容度や投資期間によって最適な配分は異なるため、自分に合った比率を見つけることが重要です。

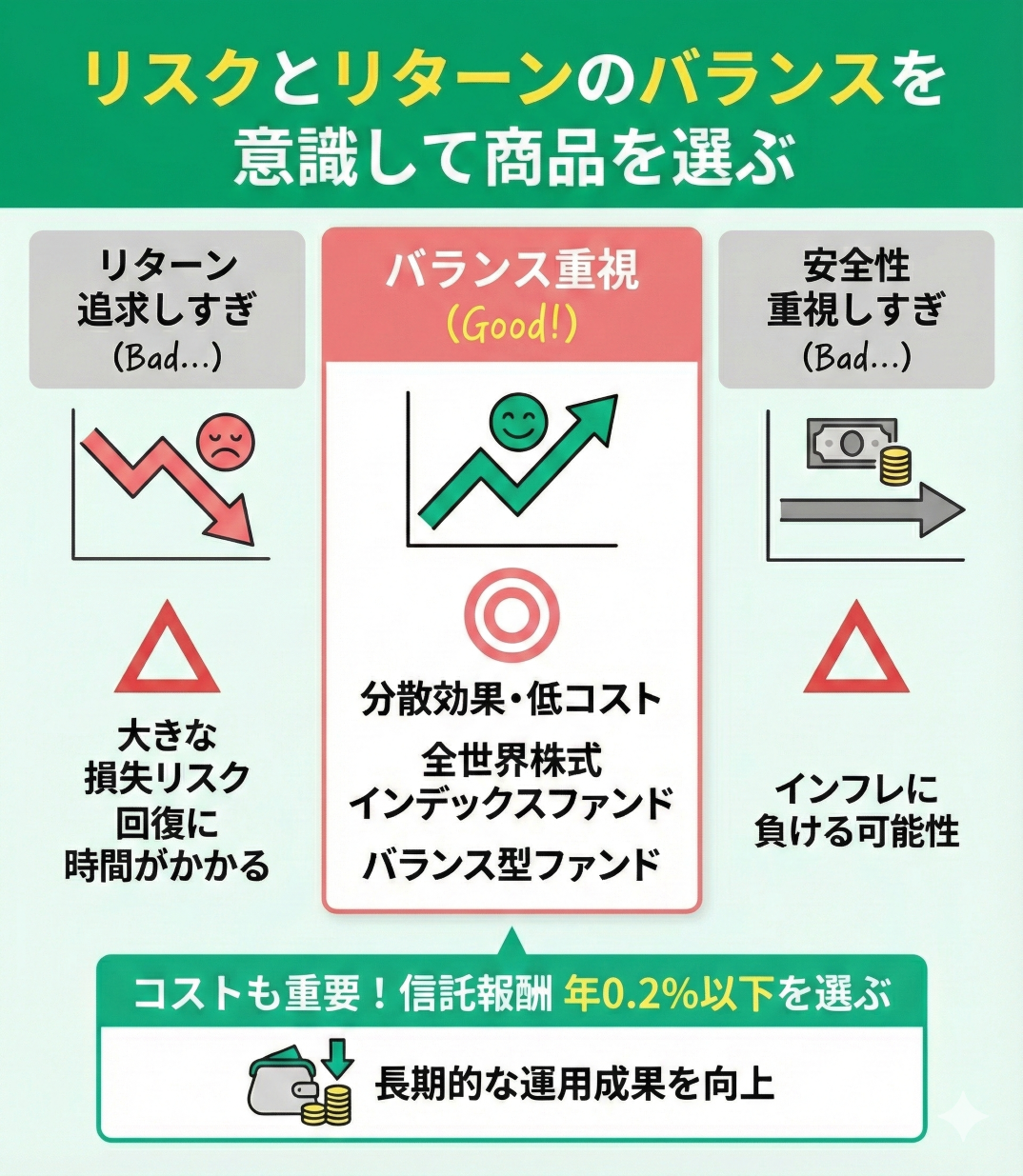

リスクとリターンのバランスを意識して商品を選ぶ

月1万円の新NISA投資では、リスクとリターンのバランスを意識した商品選択が重要です。

高いリターンを求めすぎると、大きな損失を被る可能性があり、少額投資では回復に時間がかかってしまいます。反対に、安全性を重視しすぎると、インフレに負けてしまう可能性もあります。

全世界株式インデックスファンドやバランス型ファンドなど、分散効果が高く、コストの低い商品を選ぶことがおすすめです。

また、信託報酬が年0.2%以下の低コスト商品を選ぶことで、長期的な運用成果を向上させることができます。

【まとめ】新NISAで月1万円の積立投資は意味ない?運用益をシミュレーション

ここまで、新NISAで月1万円積立した場合の運用シミュレーションや効率的な運用方法などを紹介してきました。内容をまとめると以下のとおりです。

- 月1万円でも30年間継続すれば、利回り5%で約832万円の資産形成が可能

- 投資目標によっては月1万円では不十分な場合もある

- 継続することが最も重要で、ドルコスト平均法の効果が期待できる

- 債券の組み入れでリスク管理をしながら運用することが大切

- 低コストで分散効果の高い商品選択が成功の鍵

しかし、新NISA投資では利回りの変動や商品選択の難しさがあります。

そこでおすすめなのが、マネーキャリアの新NISA無料相談窓口への相談です。

マネーキャリアでは、あなたの目標に合わせた最適な積立額の提案や複利効果を最大化する方法をアドバイスいたします!

相談料は無料なのでお気軽にご相談ください!

<お悩み>

NISAで月1万ずつ積立を始めたいけど意味があるのか気になる。

<相談内容>

相談ではまず、月1万円を40歳から60歳までの20年間積み立てた場合のシミュレーションを見せてもらい、複利効果によって元本以上の資産を作れる可能性があることを知りました。

ただし、「私の場合」月1万円で足りるのかを確認する必要があるため、まずは貯蓄の目的を聞かれました。

私は、子供の教育費を支払った後、老後資金が不足することに不安を抱えていたので伝えると、「老後に必要な金額を整理して、ギャップを確認してみてみましょう」と提案されました。

結果として、私が老後に必要な金額からすると、月1万円ずつでは不足しそうなことがわかったため、毎月の支出を一緒に確認し、家計の中で積立額を増やせる工夫ができないかみていただきました。

家計を分析していくと意外と固定費で削れる部分があり、2万円ずつ積立をしていくことに決めました。 また、「今できる範囲で始めて、将来余裕ができたら積立額を増やせばいい」ということを教えてもらえたので、前向きに一歩踏み出してみようと思います。