- 資産が1億円以上ある人の割合は全国で3%ほどしかいません。また、老後資金として1億円あれば、年金収入と合わせて十分ゆとりのある生活ができます。

この記事では、資産1億円の年代別の保有割合や老後資金1億円の生活レベル、1億円を達成するための資産運用の方法や戦略などを解説します。

この記事を読むことで、老後資金として1億円を貯めるにはどうするべきかわかるので、ぜひご覧ください。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 資産1億円は「富裕層」?日本における割合と実態

- 資産1億円は富裕層?

- 年代別の「貯金1億円」保有割合

- 1億円持っている人の平均的な属性

- 【シミュレーション】老後資金1億円の生活レベル

- 老後資金が1億円あったときの毎月使える額

- 老後資金が1億円あったときの毎月の取り崩し額

- 老後資金1億円を達成するための資産運用方法

- 運用期間・入金力・利回りが大切

- 毎月の積立額シミュレーション

- 新NISA・iDeCo・特定口座の活用

- 老後資金に1億円が必要なケース

- 持ち家がなく、老後も賃貸を続ける場合

- ゆとりある生活を送りたい場合

- 1億円の老後資金でゆとりある生活を送れるケース

- 持ち家があり、年金受給額が夫婦で月20万円以上ある場合

- 夫婦で月20万円程度の支出で生活ができる場合

- 60歳・65歳リタイア後の落とし穴とリスク

- 60歳貯金1億円でリタイア(早期退職)は可能?

- インフレリスクや相続税の落とし穴とリスク

- 資産を減らさないための「1億円運用・出口戦略」

- 4%ルールで資産を取り崩し

- 老後資金1億円における運用のポートフォリオ例

- 新NISAやiDeCoを活用した資産運用で出口戦略

- 1億円の老後資金についてプロに相談すべき3つの理由

- 所得税や相続税における控除の有効活用

- オーダーメイドのキャッシュフロー表を作成

- 専門家の客観的なアドバイスで不安を減らす

- 老後資金1億円の割合と運用術まとめ

資産1億円は「富裕層」?日本における割合と実態

資産1億円は、富裕層に該当します。

ここでは、資産1億円を持つ人の割合や年代別の保有割合、1億円を持っている人の平均的な属性についてみていきましょう。

資産1億円は富裕層?

資産1億円は、富裕層に該当します。

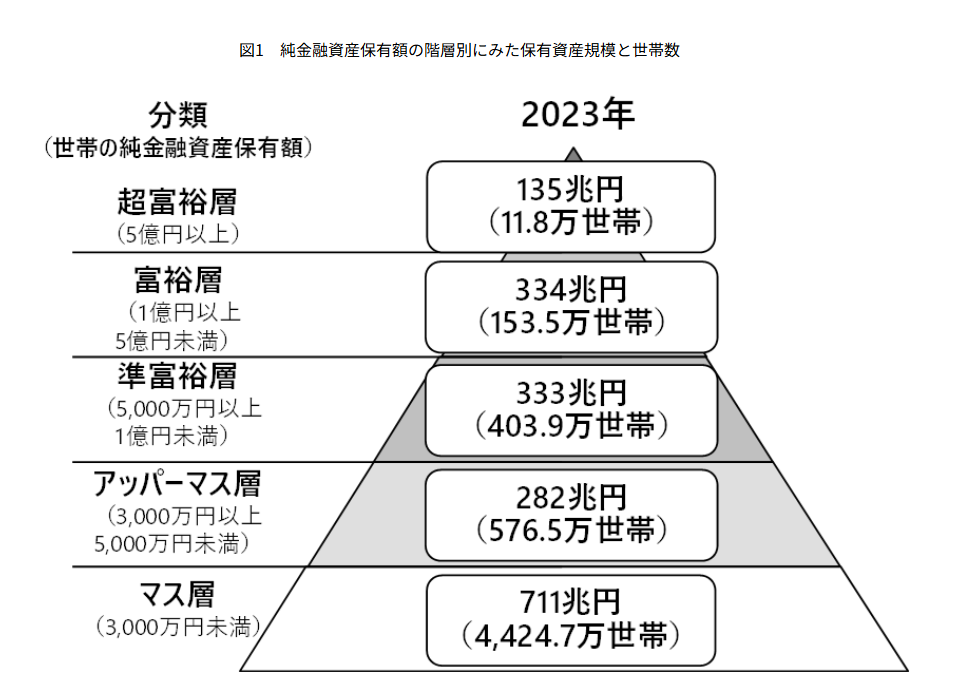

株式会社野村総合研究所(NRI)の定義によると「純金融資産保有額1億円以上は富裕層」です。

ここで、NRIが行った調査結果をみてみましょう。

※参照:株式会社野村総合研究所「野村総合研究所、日本の富裕層・超富裕層は合計約165万世帯、その純金融資産の総額は約469兆円と推計」

資産1億円以上を持つ富裕層及び超富裕層はおよそ165万世帯となり、これは日本の世帯全体の約3%です。

100世帯のうち3世帯ほどしかいないという割合で、1億円を持つ人はかなり限られているといえます。

年代別の「貯金1億円」保有割合

内閣府の最新データ(令和7年版高齢社会白書)によると、65歳以上の約18.8%が4,000万円以上の貯蓄を保有していることがわかりました。

このデータを基に、60歳・65歳・70歳それぞれの年代別に、貯金1億円を保有している割合を推計してみました。

| 年代 | 貯金1億円以上の比率(推計) |

|---|---|

| 60歳以上 | 約3.5~4.0% |

| 65歳以上 | 約4.5% |

| 70歳以上 | 約5.5~6.0% |

年代が上がるごとに割合が増え、70歳以上ではおよそ18人に1人が1億円の大台に達している計算になります。

退職金や相続に加え、長年の資産運用によって、老後(特に70代)に資産のピークを迎える人が多いことが数字からも読み取れます。

老後資金として1億円を目指すなら、早いうちから資産運用や節約などの意識的な行動が必要といえるでしょう。

1億円持っている人の平均的な属性

1億円の資産を持つ人の平均的な属性として、主に次の3つが挙げられます。

- 経営者

- 投資家

- 貯蓄に退職金を加えて到達する層

【シミュレーション】老後資金1億円の生活レベル

老後資金として1億円を持っていた場合、どのような生活レベルになるのでしょうか?

ここでは、次の2つの金額について、シミュレーションをしていきます。

老後資金が1億円あったときの毎月使える額

老後資金が1億円あったとき、毎月いくら使えるのがシミュレーションしてみましょう。

ここでは、夫婦2人の毎月の年金受給額を21万円として、毎月使える金額を算出してみました。

| レベル | 毎月の生活費(2人分) | 毎月使える額 | 生活イメージ |

|---|---|---|---|

| 一般的 | 46万円 | 25万円 | 特段の贅沢をしなければ問題なく生活可能。 |

| ゆとり派 | 51万円 | 30万円 | 家電の買い替えや孫への援助などもできる。 |

| プチ贅沢派 | 61万円 | 40万円 | たまに高級外食や旅行なども楽しめる。 |

| 贅沢派 | 71万円 | 50万円 | 老人ホームも視野に入れながら趣味も思い切り楽しめる。 |

このように、老後資金が1億円あれば、夫婦2人で年金収入のみであっても十分な生活ができるといえます。

ただし、その生活を何年続けられるか、という点には注意が必要です。

老後資金が1億円あったときの毎月の取り崩し額

ここでは、老後資金が1億円あったときの毎月の取り崩し額をシミュレーションしてみます。

金額ごとに、1億円あれば何年持つのかを次の表にまとめました。

| 取り崩し額 | 使い切る年数 | リスク |

|---|---|---|

| 5万円 | 166年 | 安全 |

| 10万円 | 83年 | 安全 |

| 15万円 | 55年 | ほぼ安全 |

| 20万円 | 41年 | ほぼ安全 |

| 25万円 | 33年 | 標準 |

| 30万円 | 27年 | 注意 |

| 35万円 | 23年 | 注意 |

| 40万円 | 20年 | 危険 |

| 45万円 | 18年 | 危険 |

| 50万円 | 16年 | 危険 |

ここでは、現金(金利0%)でそのまま取り崩す場合を想定しています。

人生100年時代、65歳から取り崩しをスタートすると仮定すると、月25万円ほどが安全と危険の境界線といえます。

老後資金が1億円あれば贅沢な暮らしも可能ですが、16~20年で使い切ってしまう可能性があることを考慮しておきましょう。

老後資金1億円を達成するための資産運用方法

老後資金1億円は、なにも一部の高収入の人だけが到達できる金額ではありません。

早い段階から計画的に資産運用をすることで、無理なく1億円を貯められます。

ここでは、老後資金1億円を達成するための資産運用について詳しくみていきましょう。

運用期間・入金力・利回りが大切

老後資金として1億円を貯めるには、運用期間・入金力・利回りが重要です。

1億円は単なる貯蓄だけでは到達するのが難しく、上記のポイントを押さえた資産運用が求められます。

例えば、運用期間を長く確保できれば月々の負担は軽くなり、逆に入金力を高められれば短期間での達成も視野に入るでしょう。

また、リスク許容度に応じた適切な利回りの確保も、資産が増えるかどうかを左右します。

これらのポイントを押さえて、無理なく安定的に1億円を貯められるようにしましょう。

毎月の積立額シミュレーション

老後資金として1億円を貯めるための、毎月の積立額をシミュレーションしてみましょう。

ここでは、年利5%・複利で運用できると仮定して、1億円にたどり着くまでに必要な毎月の積立金額と必要年数を表にしました。

| 運用期間 | 毎月の積立額 | 積立総額 | 運用益 |

|---|---|---|---|

| 10年 | 約64.8万円 | 7,774万円 | 2,226万円 |

| 15年 | 約37.7万円 | 6,797万円 | 3,203万円 |

| 20年 | 約24.6万円 | 5,914万円 | 4,086万円 |

| 25年 | 約17.0万円 | 5,122万円 | 4,878万円 |

| 30年 | 約12.2万円 | 4,415万円 | 5,585万円 |

| 35年 | 約9.0万円 | 3,789万円 | 6,211万円 |

| 40年 | 約6.7万円 | 3,238万円 | 6,762万円 |

※金融庁「つみたてシミュレーター」を使用して算出

運用できる期間が長ければ長いほど毎月の積立額は安くなります。

また、複利効果によって、運用年数が長いほど運用益も大きくなります。

10年や15年といった短期間で1億円に到達することも可能ではありますが、運用期間が長いに越したことはありません。

新NISA・iDeCo・特定口座の活用

老後資金1億円を達成するためには、新NISA・iDeCo・特定口座を活用することが重要です。

それぞれの簡単な説明は、次の通りです。

| 用語 | 説明 |

|---|---|

| 新NISA | 運用益が無期限で非課税になる制度 |

| iDeCo | 掛金が全額所得控除(節税)になる老後のための私的年金制度 |

| 特定口座 | 運用益に対して約20%の税金がかかる口座 |

基本的には、税制優遇のある新NISAとiDeCoを中心に運用をします。

ただし、新NISAには1,800万円の投資上限が定められており、この金額だけでは1億円には届きません。

新NISAの枠を使い切った後は、投資上限のない特定口座で、リスク分散がしやすく手数料も安いインデックス投資を継続するのがよいでしょう。

特定口座では運用益に対して約20%の税金がかかってしまいますが、複利効果が期待できるため、現金で持っておくよりはるかに有利です。

老後資金に1億円が必要なケース

持ち家がなく、老後も賃貸を続ける場合

持ち家がなく老後も賃貸を続ける場合は、老後資金として1億円が必要となるでしょう。

持ち家であればいずれ支払いが終わりますが、賃貸であれば住み続ける限り家賃が発生します。

仮に家賃10万円の物件に住み続ける場合、居住年数によって次の通り家賃がかかります。

| 居住年数 | 家賃総額 |

|---|---|

| 10年 | 1,200万円 |

| 15年 | 1,800万円 |

| 20年 | 2,400万円 |

| 25年 | 3,000万円 |

| 30年 | 3,600万円 |

| 35年 | 4,200万円 |

| 40年 | 4,800万円 |

居住年数が長くなればなるほど家賃総額も増え続けるため、普段の生活費も考えると、できる限り多くの老後資金が必要となるのです。

ゆとりある生活を送りたい場合

ゆとりある生活を送りたい場合も、老後資金として1億円が必要でしょう。

日本年金機構によると、夫婦2人分の標準的な年金月額はおよそ23万円です。

この金額から介護保険料や国民年金保険料などが引かれると、実質的な手取り額は20~21万円となります。

夫婦2人で約20万円となるため、年金収入だけでゆとりある生活を送るのは難しいでしょう。

老後資金として1億円があれば、仮に毎月年金と同額を取り崩しても、30年以上は資金が尽きません。

安心して余裕のある老後を過ごすために、1億円は必要でしょう。

1億円の老後資金でゆとりある生活を送れるケース

持ち家があり、年金受給額が夫婦で月20万円以上ある場合

持ち家があり、年金受給額が夫婦で月20万円以上ある場合は、1億円でゆとりある生活を送れるでしょう。

持ち家があれば家賃がかからず、仮に住宅ローンの支払いが残っていたとしても、1億円の中から取り崩すことで支払いできます。

仮に年金と同額を毎月取り崩し続けたとしても、30~40年近くはそのまま生活を続けられます。

取り崩し額が少なければ1億円がなくなるまでの年数は増え、子どもや孫に遺すこともできるでしょう。

夫婦で月20万円程度の支出で生活ができる場合

夫婦で月20万円程度の支出で生活できる場合も、1億円あればゆとりある生活ができます。

例え夫婦で年金収入が一切ないとしても、1億円あれば毎月20万円をそのまま取り崩しても40年ほどは持つ計算になります。

そして、夫婦で年金収入がまったくないというケースは極めて稀です。

仮に国民年金だけだったとしても、夫婦2人で月あたり13~14万円はもらえるケースが大半です。

このことを踏まえると、夫婦で月20万円程度の支出で生活できるのであれば、1億円あれば間違いなくゆとりある生活ができるでしょう。

60歳・65歳リタイア後の落とし穴とリスク

老後資金として1億円があれば、60歳・65歳リタイアも十分に狙えるでしょう。

しかし、早期リタイアには落とし穴やリスクがあります。

ここでは、60歳貯金1億円でリタイアは可能なのか、また落とし穴やリスクについても解説します。

60歳貯金1億円でリタイア(早期退職)は可能?

1億円の貯金があれば、60歳でのリタイア(早期退職)も可能ですが、十分なシミュレーションが必要です。

それは、社会保険料の負担が想定以上に大きい可能性があるため、また年金受給開始までに空白期間ができる可能性があるためです。

特に退職直後の社会保険料(住民税や国民健康保険料)は、直近の「働いていた時の年収」を基準に算出されるため、想定を超える高額請求がくる可能性があります。

また、年金の受給開始を標準の65歳以降に設定すると、少なくとも5年間は貯蓄だけで生活しなければなりません。

仮に生活費と税金で年間500万円の支出があるとすれば、年金の受給開始までに、空白期間の長さによって資産は7500~5000万円ほどまで減ってしまいます。

なお、60歳になれば「繰り上げ受給」により年金を受給することも可能です。

ただし、繰り上げ受給をすると、受給できる年金総額が最大で24%も少なくなります。

1億円というと大きな金額に思えますが、60歳でのリタイア(早期退職)を検討するのであれば、入念なシミュレーションが重要です。

インフレリスクや相続税の落とし穴とリスク

資産を減らさないための「1億円運用・出口戦略」

1億円という大きな資産を減らさないためには、戦略的な運用が欠かせません。

ここでは、次のことを解説していきます。

4%ルールで資産を取り崩し

1億円の資産を減らさないために、4%ルールでの資産取り崩しを意識しましょう。

4%ルールとは「年間支出の25倍の資産を用意し、運用しながら毎年その資産の4%以内の支出で生活すれば、30年程度では資産が枯渇しない確率が高い」という考え方です。

1億円であれば、1年目の取り崩し額は「400万円(月額約33万円)」です。

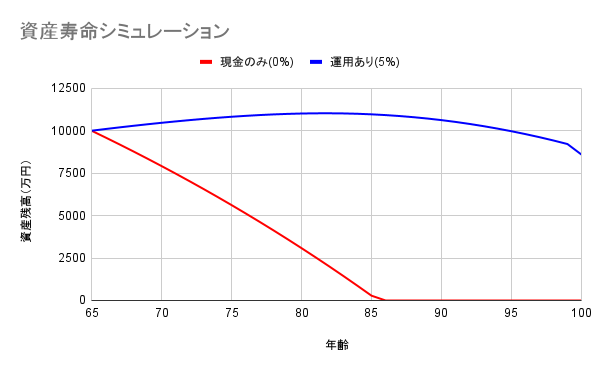

現金のみで毎月切り崩していく場合と、運用しながら切り崩していく場合で、資産寿命にどれだけの差が出るかグラフでみてみましょう。

グラフの前提条件は、次の通りです。

- 開始年齢:65歳

- 生活費:1年目400万円(以降インフレ率2%に合わせて毎年増額)

- 運用あり(青):年利5%で運用しながら取り崩し

- 現金のみ(赤):利回り0%で取り崩し

グラフの通り、現金のみではインフレによる生活費の増大に耐えきれず、80代半ばで資産が底をついてしまいます。

一方、4%ルールで運用を続けた場合は、100歳時点でも十分な資産を維持できることがわかります。

老後資金1億円における運用のポートフォリオ例

ここでは、老後資金1億円を運用する際のポートフォリオの例をみてみましょう。

老後資金として1億円を運用する場合、積極的な運用よりは、負けないようにする手堅い運用のほうが無難です。

下記ポートフォリオ例を参考にしてみてください。

| 種類 | 割合 | 役割 | 商品例 |

|---|---|---|---|

| 債券(国内・国外) | 40~50% | 安定的に手堅く運用 | アメリカ国債・個人向け国債など |

| 高配当株 | 30~40% | 配当収入とインフレ対策 | アメリカ連続増配株ETF・日本の累進配当株など |

| J-REIT | 10~20% | 利回り向上 | 複数の不動産に分散投資する投資信託やETFなど |

半分ほどは安定している債券で固め、残りの半分で少し収入アップを狙うイメージです。

なお、資産が1億円ちょうどあるとして、すべてをそのまま運用に回さず、生活防衛資金として500~1,000万円ほどは銀行口座に残しておくと安心でしょう。

新NISAやiDeCoを活用した資産運用で出口戦略

1億円を守るためには、新NISAやiDeCoを最大限に活用した資産運用が欠かせません。

これらは税制優遇が受けられる仕組みができているため、使える枠を最大限使うのが鉄則といえます。

例えば、新NISAは上限1,800万円までは投資でき、その投資で得た利益には税金がかかりません。

また、iDeCoも同様です。毎月の掛金に上限はあるものの、掛金は全額控除となるほか、iDeCoで得た利益には税金がかかりません。

そのため、まずは新NISAとiDeCoの使える枠をすべて使い、足りない分の運用は通常の特定口座で行うのがおすすめです。

そして、資金を取り崩す際には、運用益に対して税金がかかる特定口座から先に手を付けるとよいでしょう。

税金がかかる資産を先に消費して、非課税でずっと運用できるNISAやiDeCoは最後まで温存するという視点が、1億円を守るために重要なのです。

1億円の老後資金についてプロに相談すべき3つの理由

老後資金として1億円を貯めるには、何も高収入でなければならないというわけではありません。

とはいえ、より確実かつ安全に1億円を達成するには、プロ(FP)に相談すべきといえます。

ここでは、老後資金についてプロに相談すべき理由を3つ解説します。

所得税や相続税における控除の有効活用

自分や家族のために最大限資産を残すには、自己判断はリスクが高いです。

最新の税制に詳しいプロに相談することで、効率的に資産を守れるのです。

オーダーメイドのキャッシュフロー表を作成

1億円の老後資金についてプロに相談することで、オーダーメイドのキャッシュフロー表を作成できます。

キャッシュフロー表とは、現在の収支に加え、将来の収入(年金や運用益)と支出の推移を1年ごとに予測し、資産残高の増減を一覧にした表のことです。

キャッシュフロー表を作成することで、漠然とした将来を具体的な数字として可視化できます。

また「70歳で自宅をリフォームしたい」「毎年夫婦で旅行に行きたい」といった個別の希望を反映させつつ、無理なく目標を達成できるようになります。

精度の高いキャッシュフロー表を作成するには、将来の物価上昇率や複雑な社会保険料の計算など、高度な専門知識が必要です。

自分だけの再現性の高い計画を立てるには、プロへの相談が欠かせません。

専門家の客観的なアドバイスで不安を減らす

そこで、数字や論理に基づいた専門家の客観的なアドバイスがあれば、不安を減らして安定的に資産を増やせるようになります。

老後資金1億円の割合と運用術まとめ

資産1億円は富裕層に該当し、日本ではおよそ3%ほどしかいません。

老後資金として1億円あれば、年金収入のみの夫婦2人でも、十分にゆとりある生活ができます。

1億円というと果てしない金額に思えるかもしれませんが、計画的な資産運用を地道に続けていけば、達成できる可能性は十分にあります。

そして、より確実かつ安定的に1億円を達成するためには、資産設計のプロであるFPへの相談が欠かせません。

老後資金についてFPに相談すべき理由は、主に次の3つです。

- 所得税や相続税における控除の有効活用

- オーダーメイドのキャッシュフロー表を作成

- 専門家の客観的なアドバイスで不安を減らす