この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

- 親の住宅ローンを子が払う方法とは?【名義変更の場合】

- 親子リレーローンを利用するケース

- 親が所有権を子に贈与・売買するケース

- 金融機関が名義変更を認めたケース

- 親の住宅ローンを子が払う方法とは?【借り換えの場合】

- 子が単独で住宅ローンを組み直すケース

- 親子ペアローン・親子リレーローンで借り換えるケース

- 親子間売買による借り換えケース

- 親の住宅ローンを子が払う方法についてお困りの場合は無料FP相談を活用しよう

- 親の住宅ローンを子が払う際の注意点【名義変更・借り換え別】

- 名義変更の場合

- 借り換えの場合

- 【実際どうだった?】親の住宅ローンを払った方にアンケート

- 名義変更・借り換えのどちらを選択しましたか?

- 名義変更をした結果、後悔したことは何ですか?

- 借り換えをした結果、後悔したことは何ですか?

- 今後、親の住宅ローンを払う方にアドバイスがあれば教えてください

- 【まとめ】親の住宅ローンを子が払う方法とは?【名義変更・借り換え別】

親の住宅ローンを子が払う方法とは?【名義変更の場合】

- 親子リレーローンを利用するケース

- 親が所有権を子に贈与・売買するケース

- 金融機関が名義変更を認めたケース

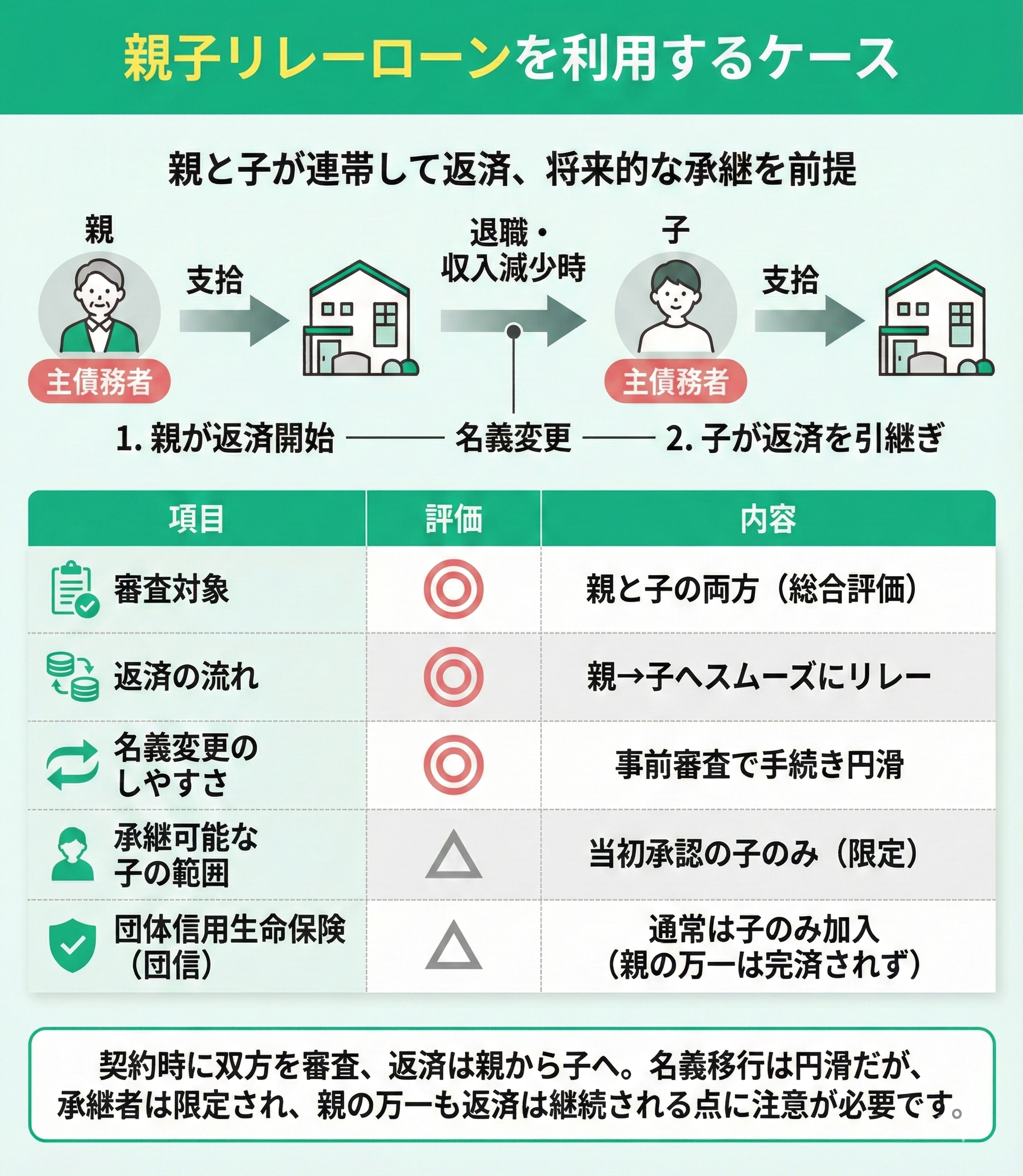

親子リレーローンを利用するケース

| 項目 | 内容 |

|---|---|

| 審査対象 | 親と子の両方(両者の返済能力を総合評価) |

| 返済の流れ | 1.親が主債務者として返済開始 2.退職・収入減少時に子が主債務者として返済を引き継ぐ |

| 名義変更のしやすさ | 契約時に子の返済能力も審査済みのため、 名義変更手続きが比較的スムーズ |

| 承継可能な子の範囲 | 当初審査で承認された子のみ (他の兄弟姉妹への変更は原則不可) |

| 団体信用生命保険(団信)の加入 | 通常は子のみが加入 (親が亡くなってもローンは完済されず、子が返済を継続) |

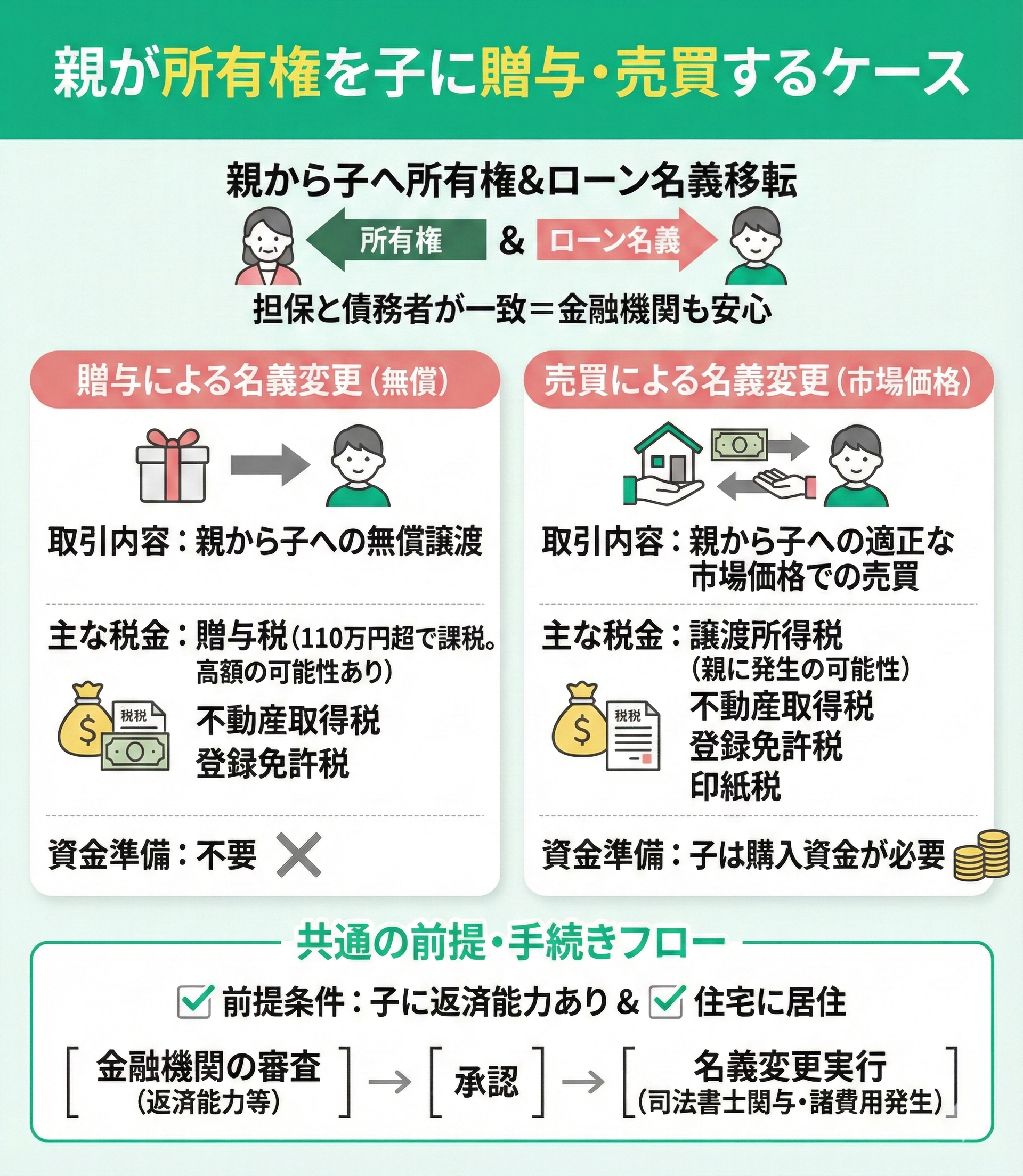

親が所有権を子に贈与・売買するケース

親から子へ所有権を移転し、同時に住宅ローンの名義も切り替える方法があります。この場合、担保不動産と債務者が一致するため、金融機関にとってもリスク管理上適切といえます。

贈与・売買するケースの内容を見てみましょう。

| 項目 | 贈与による名義変更 | 売買による名義変更 |

|---|---|---|

| 取引内容 | 親から子への無償譲渡 | 親から子への適正な市場価格での売買 |

| 主な税金 | 贈与税(年間110万円超で課税) 不動産取得税 登録免許税 | 譲渡所得税(親に発生する可能性) 不動産取得税 登録免許税 印紙税 |

| 資金準備 | 不要 | 子は購入資金が必要 |

| 手続き条件 | 子に返済能力があり 住宅に居住することが必要 | 子に返済能力があり 住宅に居住することが必要 |

親から子への名義移転は「贈与」か「売買」によって行われます。

贈与の場合は無償譲渡となり、110万円の基礎控除を超える部分に贈与税が課税され、不動産評価額によっては高額になる可能性があります。

一方、売買であれば贈与税はかかりませんが、子には購入資金の調達が必要で、親には譲渡所得税が生じる場合があります。いずれの方法でも、子に十分な返済能力があり、その住宅に居住することが前提条件です。

金融機関は改めて子の返済能力を審査し、承認を得た上で名義変更が実行されます。手続きには司法書士の関与が不可欠で、登記費用や手数料といった諸費用も発生します。

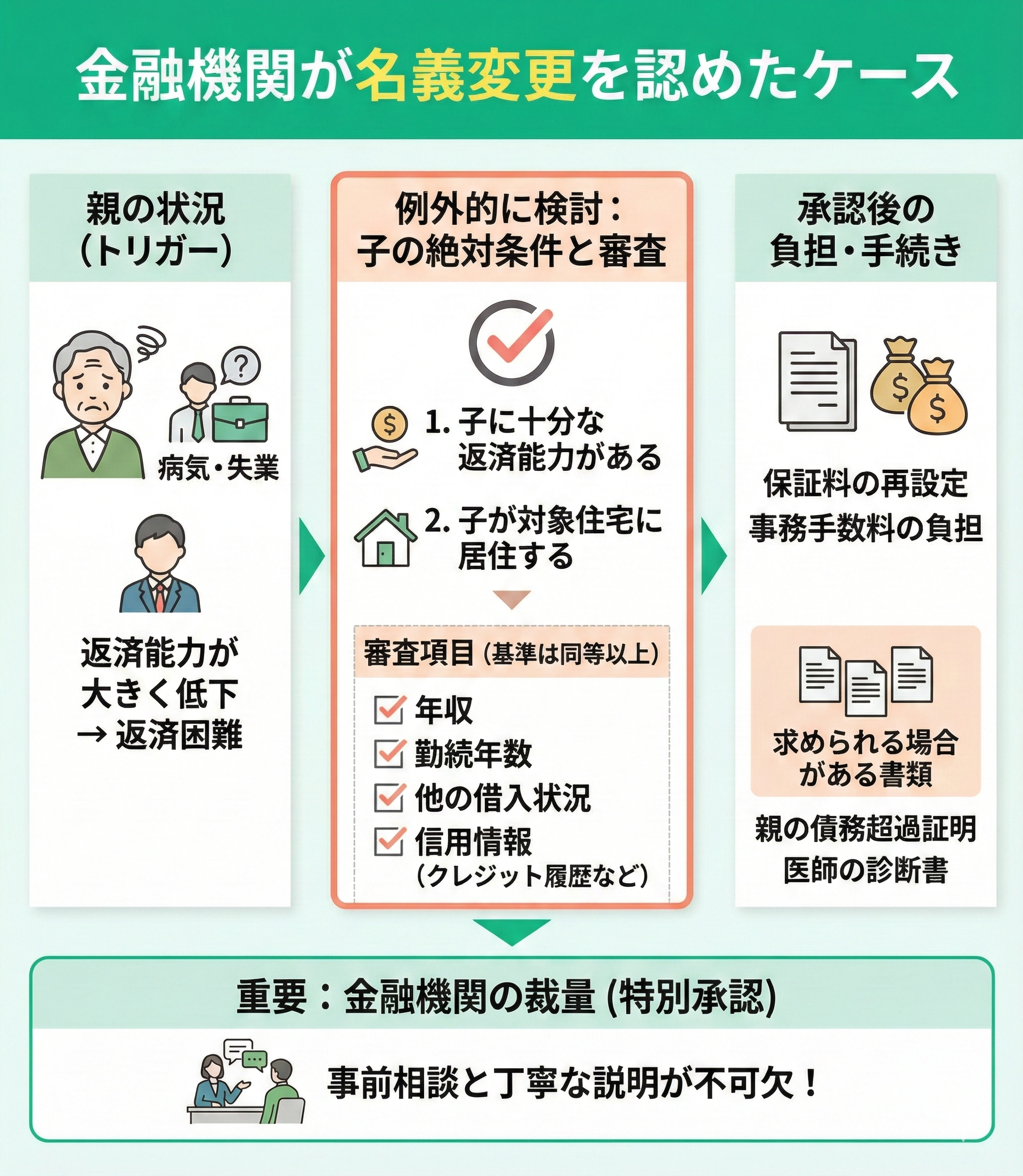

金融機関が名義変更を認めたケース

金融機関が例外的に名義変更を認めるのは、親の返済能力が大きく低下した場合が典型例です。病気や失業で返済が困難になると、債権保全の観点から子への承継が検討されます。

ただし、子に十分な返済能力があることが絶対条件です。審査では以下の項目が確認されます。

- 年収

- 勤続年数

- 他の借入状況

- 信用情報(クレジット履歴など)

基準は通常の住宅ローンと同等以上であり、子が当該住宅に居住することも必須条件となります。

さらに、金融機関によっては親の債務超過の証明や医師の診断書の提出を求められる場合があります。承認後は、保証料の再設定や事務手数料の負担が必要となるのが一般的です。

こうした特別承認は金融機関の裁量に委ねられるため、事前相談と丁寧な説明が不可欠です。

親の住宅ローンを子が払う方法とは?【借り換えの場合】

- 子が単独で住宅ローンを組み直すケース

- 親子ペアローン・親子リレーローンで借り換えるケース

- 親子間売買による借り換えケース

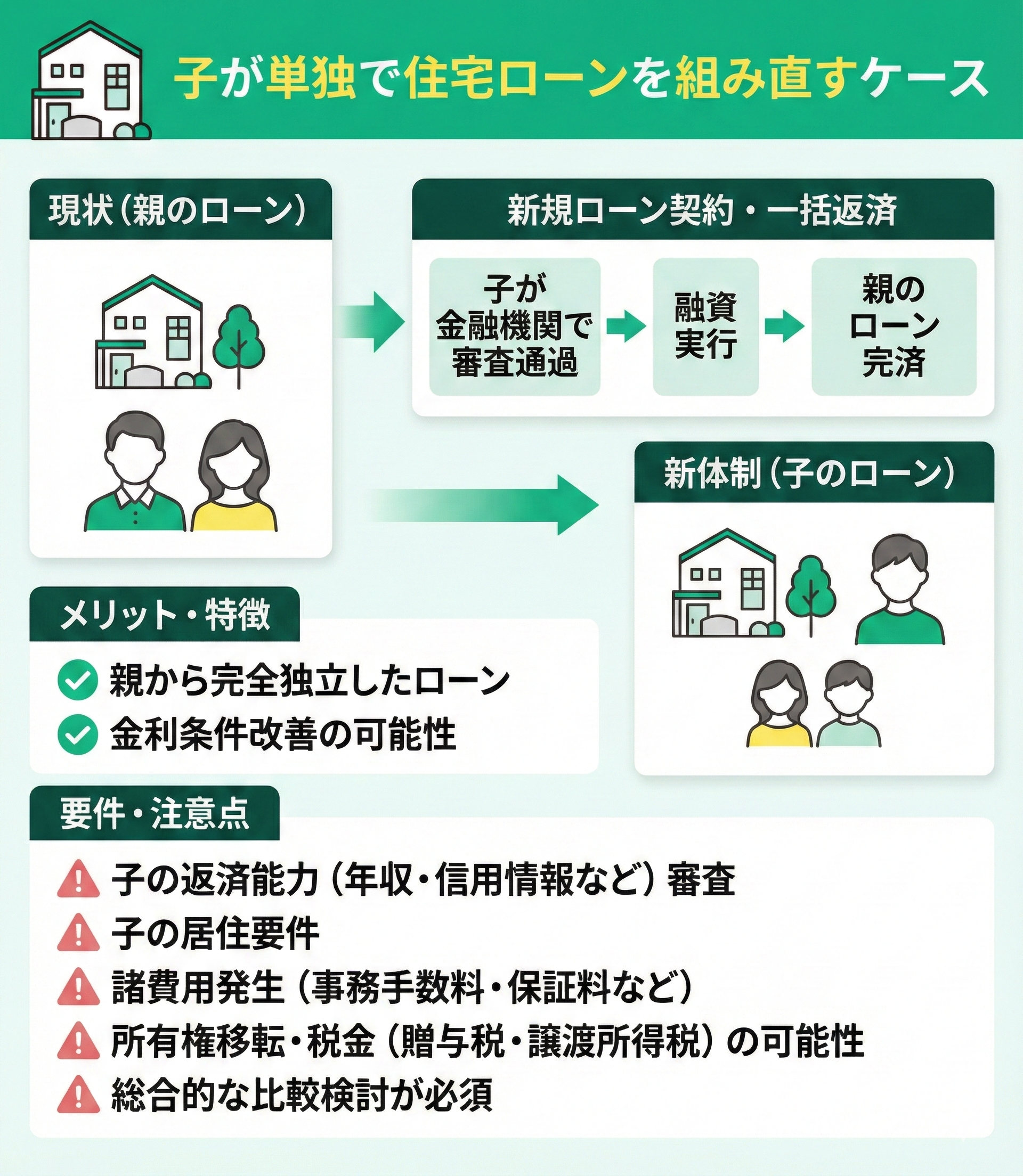

子が単独で住宅ローンを組み直すケース

子が新たに住宅ローンを契約し、その資金で親のローン残債を完済する方法です。金融機関での審査に通過すれば融資を受け、既存債務を一括返済できます。

この方法の最大の利点は、親から完全に独立したローンに切り替えられる点です。ただし、子の返済能力が必須条件であり、年収・勤続年数・信用情報などが厳格に審査されます。さらに、子がその住宅に居住することも要件です。

借り換えに伴い、事務手数料・保証料・登記費用などの諸費用が発生します。併せて不動産の所有権移転も必要であり、贈与税や譲渡所得税の対象となる可能性があります。

金利条件によっては、既存ローンより有利になる場合もあるため総合的な比較検討が不可欠です。

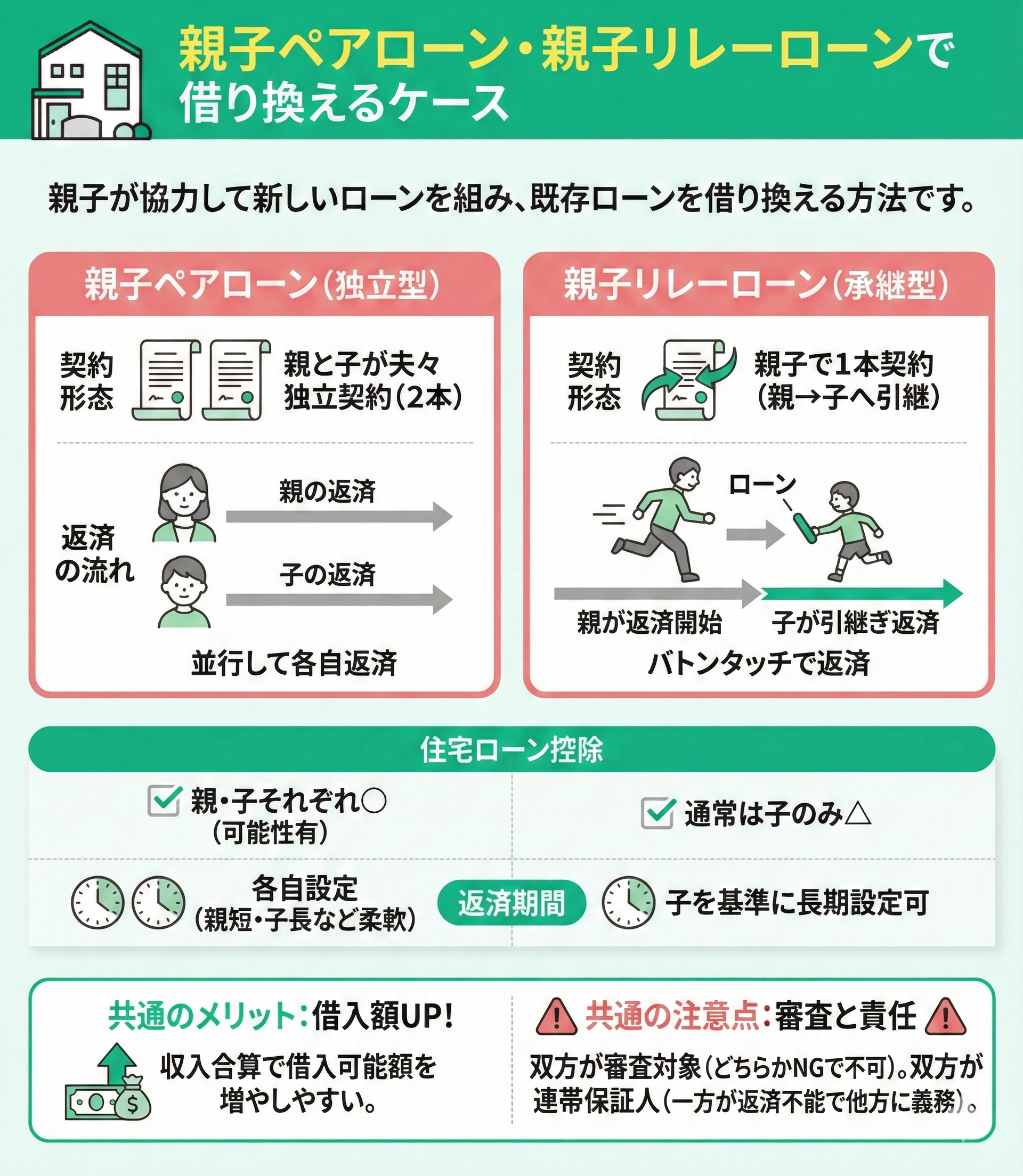

親子ペアローン・親子リレーローンで借り換えるケース

親子が共同で新しいローンを組み、既存の住宅ローンを借り換える方法です。それぞれの概要を確認しましょう。

| 項目 | 親子ペアローン | 親子リレーローン |

|---|---|---|

| 契約形態 | 親と子がそれぞれ独立した 住宅ローンを契約 | 親子で1本のローン契約 (親から子へ返済責任を移行) |

| 住宅ローン控除 | 親・子それぞれが受けられる 可能性あり | 通常は子のみ(契約内容による) |

| 返済の流れ | 親・子がそれぞれ自分のローンを返済 | 1.親が返済開始 2.親の退職・収入減少時に子が返済を引き継ぐ |

| 返済期間 | 各自で設定 (親は短め、子は長めにできる) | 最長で子の年齢を基準に長期設定が可能 |

| メリット | ・住宅ローン控除が2人分 ・借入額増加 ・柔軟な返済計画 | ・借入額増加 ・親の高齢化リスクを子がカバー |

親子ペアローンは親子がそれぞれ別契約を結ぶのに対し、親子リレーローンは1契約内で返済を親から子へ引き継ぐ仕組みです。親子の収入を合算できるため、借入可能額を増やしやすい点が大きなメリットです。

一方で、親子双方が審査対象となるため、どちらかに信用上の問題があると借り換えは認められません。また、双方が連帯保証人となるため、一方が返済不能になると他方に義務が及ぶ点にも注意が必要です。

さらに、相続時の取り扱いが複雑化するリスクもあるため、事前に十分な協議と専門家への相談が不可欠です。

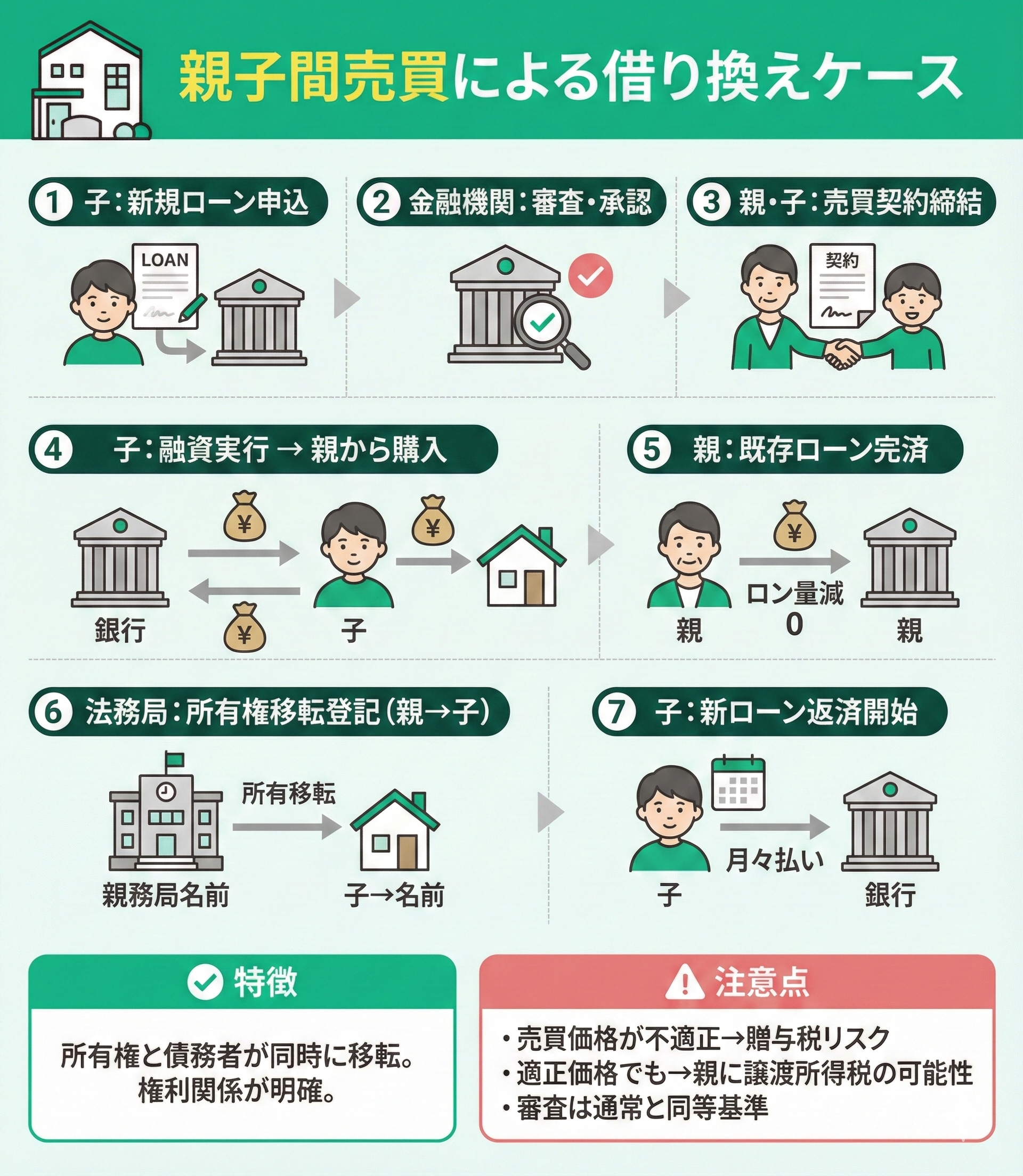

親子間売買による借り換えケース

親が所有する住宅を子が購入する形で住宅ローンを組み直し、実質的に借り換えを行う方法です。借り換えまでの順序は以下のとおりです。

- 子が住宅購入資金として新たに住宅ローンを申し込む

- 金融機関の審査を受け、承認されれば子がローン契約を結ぶ

- 親と子の間で不動産売買契約を締結する

- 子が住宅ローンの融資を受け、その資金で親から住宅を購入する

- 親は受け取った購入代金の一部または全部で既存の住宅ローンを完済する

- 所有権移転登記を行い、住宅の名義を子に変更する

- 子は新しい住宅ローンの返済を開始する

親の住宅ローンを子が払う方法についてお困りの場合は無料FP相談を活用しよう

親の住宅ローンを子が引き継ぐには、「名義変更」や「借り換え」など複数の選択肢があり、それぞれ税制や金融機関の審査基準が複雑に絡み合います。

安易に自己判断してしまうと思わず税金が増えてしまったり、審査落ちしてしまうことも。

住宅ローンや相続の実務に精通したFPへ相談し、個別の状況に即した最適なプランニングを受けることが成功への近道です。

親の住宅ローンを子が払う際の注意点【名義変更・借り換え別】

親の住宅ローンを子が引き継ぐ際は、選択する方法によって異なる注意点があります。名義変更では金融機関の厳格な承認条件や税務上のリスクに注意が必要です。借り換えでは新規審査や諸費用の負担が発生します。

どちらの方法でも事前の準備不足や知識不足により、予想外の費用負担や手続きの遅延が生じる可能性があります。トラブルを避けるためには、それぞれの方法における具体的な注意点を理解しておきましょう。

名義変更の場合

- 金融機関の承認が必要

- 贈与税や譲渡所得税が発生する場合がある

- 登記費用や諸費用がかかる

- 住宅ローン控除が使えなくなる場合も

金融機関の承認が必要

住宅ローンの名義変更には、金融機関の正式な承認が必須です。もともと親の返済能力を前提に融資されているため、他人への名義移行には厳格な審査が行われます。

審査では、子の年収・勤続年数・勤務先の安定性が詳細に確認され、親と同等以上の返済能力を証明する必要があります。特に重視されるのが返済負担率(年収に対する返済割合35%以下が一般的基準)です。

また、既に他の住宅ローンを抱えている場合は原則認められず、さらに子がその住宅に実際に居住することが必須条件です。居住実態がない場合、契約違反として一括返済を求められる可能性があります。

審査には1〜2か月程度かかるため、早めの計画が不可欠です。

贈与税や譲渡所得税が発生する場合がある

住宅ローンの名義変更に伴い、親から子への不動産所有権移転が発生すると、贈与税や譲渡所得税の課税対象となる可能性があります。贈与による場合、年間110万円の基礎控除を超える部分には贈与税(※2)が課されます。

評価額2,000万円の住宅を贈与すると、以下のとおりです。

- 課税対象額:2,000万円-110万円(基礎控除)=1,890万円

- 税率:10%~55%の超過累進税率が適用

- 税額例:1,890万円×税率→数百万円規模の贈与税が発生

贈与税の税率は10%〜55%までの累進課税であり、高額不動産では大きな負担となり得ます。

一方、売買による場合でも親に譲渡所得税が課される可能性があります。購入時より値上がりしていれば、その利益に対して所得税・住民税が課税されます。ただし、マイホーム売却には3,000万円特別控除が適用されることが多く、実際の負担は軽減されやすい点も特徴です。

さらに、子が親の住宅ローンを肩代わりすることで「みなし贈与」と判定されるケースもあります。こうした税務リスクを回避するには、事前に税理士へ相談することが不可欠です。

登記費用や諸費用がかかる

住宅ローンの名義変更には、不動産の所有権移転登記が必要となり、複数の費用が発生します。登録免許税は固定資産税評価額の2,000万円の場合以下の費用が必要です。

- 贈与:2%×2,000万円=40万円

- 売買:軽減税率1.5%×2,000万円=30万円

固定資産税評価額の2%(贈与の場合)または1.5%(売買の場合)が課される(※5)ため、贈与で40万円、売買で30万円の負担となります。

司法書士への報酬として5~15万円程度が必要で、登記に必要な書類取得費用として数千円~1万円程度がかかります。金融機関への手数料も見逃せません。名義変更手数料として数万円から十数万円、抵当権の変更登記費用として数万円が必要です。

住宅ローンの残債額や物件価値によって異なりますが、総額で50~100万円程度の諸費用を見込んでおく必要があります。これらの費用は基本的に現金で準備する必要があるため、事前の資金計画が重要です。金融機関によっては諸費用を住宅ローンに組み込める場合もあるため、複数の選択肢を検討することをおすすめします。

住宅ローン控除が使えなくなる場合も

※1参照:住宅ローンの返済比率(返済負担率)の計算方法や目安は?年収別の理想をシミュレーションしてみよう|SUUMO(スーモ)

※2参照:No.4402贈与税がかかる場合|国税庁

※3参照:No.4408贈与税の計算と税率(暦年課税)|国税庁

※4参照:No.3302マイホームを売ったときの特例|国税庁

※5参照:No.7191登録免許税の税額表|国税庁

※6参照:No.1211-1住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

借り換えの場合

- 子の返済能力や信用情報が審査される

- 親子間売買の場合は金融機関の制約がある

- 諸費用がかかる

- 贈与税や譲渡所得税が発生する場合がある

- 住宅ローン控除の適用要件に注意

子の返済能力や信用情報が審査される

- 過去の延滞歴があると審査に不利になる

- 延滞情報は信用情報に5年間記録される

- すでに住宅ローンを組んでいると、2本目の契約は原則不可になる

- 勤続年数が短い、転職直後といった状況も審査で不利になる

- 安定した収入と継続的な返済力を示すことが求められる

親子間売買の場合は金融機関の制約がある

親子間での住宅ローン借り換えは、通常の売買より審査が厳格に行われます。金融機関によっては親族間取引自体を扱わないケースもあります。

また、適正価格の証明として評価書の提出を求められることが多いほか、売買代金の流れや資金の出所について詳細な説明を求められる点も特徴です。不正防止の観点から、金利や頭金が一般より厳しく設定される傾向もあります。

さらに、売買契約書は契約条件に不自然な点がないか厳密にチェックされます。そのため、親子間売買を検討する際は、事前に複数の金融機関へ相談し、取り扱い可否や条件を確認することが不可欠です。

諸費用がかかる

借り換えにはさまざまな諸費用が発生し、総額で数十万円から100万円程度の負担となる場合があります。借り換えで必要な費用は以下のとおりです。

- 新規ローンの融資手数料【借入額の1~2%程度

- 保証料

- 印紙税

- 火災保険料

- その他:登記費用、司法書士報酬、抵当権設定費用など

800万円を借り換える場合、融資手数料だけで8~16万円の負担となります。また、既存ローンの繰上返済手数料として数万円が必要になるケースもあります。

不動産の所有権移転には、登録免許税や司法書士報酬などで20〜30万円ほどの費用がかかり、抵当権の登記費用も別途必要です。さらに、不動産取得税が課される場合もあり、こちらも数十万円の負担となる可能性があります。

これらの費用は基本的に現金で準備する必要がありますが、金融機関によっては諸費用を住宅ローンに組み込める場合もあります。借り換えの効果を見極めるには、事前に費用を見積もり、総コストを比較することが大切です。

贈与税や譲渡所得税が発生する場合がある

借り換えに伴う親子間の不動産移転では、税務上の注意が必要です。親子間売買であっても、売買価格が市場価格より著しく低い場合、差額部分は贈与とみなされ贈与税の対象となります。

市場価格2,000万円の物件を1,500万円で売買した場合は、以下のとおりです。

- 2,000万円−1,500万円=500万円(差額が贈与とみなされる)

- 500万円−110万円(年間110万円の基礎控除)=390万円

- 390万円が課税対象となる

- 課税対象額に対して10~55%の贈与税率が適用される(高額の恐れがある)

差額500万円には贈与税がかかる可能性があり、基礎控除を超える分には最大55%の税率が適用され、高額な負担になることもあります。

一方、親には譲渡所得税が課される場合があり、購入時より値上がりしているときに売却すると、利益に対して所得税・住民税は課税対象です。ただし、居住用財産の売却では3,000万円の特別控除が適用される場合が多く、実際の税負担は軽減されることがあります。

また、子が親のローンを実質的に引き継ぐことで、みなし贈与として判定されるリスクもあります。これらの税務リスクを回避するため、事前に税理士に相談し、適切な価格設定と手続きを行うことが重要です。

住宅ローン控除の適用要件に注意

子が新たに住宅ローン控除を受けるためには、複数の要件を満たす必要があります。適用要件を確認しましょう。

| 項目 | 要件・注意点 |

|---|---|

| 居住要件 | 子が住宅に実際に居住すること(住民票の移転必須) |

| 床面積 | ・50㎡以上(年収1,000万円以下は40㎡以上も可) ・居住スペースが床面積の1/2以上 |

| 中古住宅の耐震要件 | ・1982年以降建築は新耐震基準適合 ・1981年以前建築は耐震基準適合証明書が必要 |

| 返済期間 | 住宅ローンの返済期間が10年以上であること |

| 親子間売買の価格 | 市場価格に近い適正価格での売買が必要 (著しく低い価格はみなし贈与となり控除不可の可能性あり) |

| 控除額 | ・年末ローン残高の0.7%を最大13年間控除 (中古住宅は原則10年間) ・控除額は所得税額が上限 |

| その他 | ・合計所得2,000万円以下 ・売買契約後6か月以内に入居 ・他の住宅ローン控除や譲渡特例と重複不可など |

配偶者や直系血族からの取得では控除が制限される場合もあるため、事前に税務署への確認が必要です。控除の恩恵を最大限に活用するため、適用要件を詳しく調べておきましょう。

【実際どうだった?】親の住宅ローンを払った方にアンケート

親の住宅ローンを引き継ぐ際には、実際に経験した方々の声が非常に参考になります。メリットやデメリットだけでなく、リアルな体験談を知ることで、現実的で納得のいく判断がしやすくなるでしょう。

ここでは、名義変更または借り換えを選んだ方々へのアンケート結果をもとに、体験談をご紹介します。実体験をもとに、自分に合った最適な方法を見つける参考にしてください。

名義変更・借り換えのどちらを選択しましたか?

その他の方法を選んだ人は7.1%にとどまり、多くの方が何らかの形で名義変更か借り換えを選択していることがわかります。名義変更が過半数を占めている背景には、金融機関との手続きのしやすさや、当初から親子リレーローンを活用していたケースが考えられるでしょう。

名義変更をした結果、後悔したことは何ですか?

その他(家族間トラブルや手続きの複雑さなど)と回答した人も18.1%いました。名義変更は単なる手続きではなく、家族関係や将来の生活にも影響を及ぼすことがあるようです。

借り換えをした結果、後悔したことは何ですか?

「手数料が高い」と「コスト面を考慮していなかった」という回答は、それぞれ25%を占めました。事前に費用や条件をしっかり確認していなかったことが、後悔の原因となっているようです。

今後、親の住宅ローンを払う方にアドバイスがあれば教えてください

親の住宅ローンを引き継ぐ際には「名義はどうするのか」「将来的に誰の資産になるのか」など、感情では割り切れない現実的な問題がいくつも発生します。とくに、家族間での取り決めが曖昧なまま進めてしまうと、後々トラブルに発展するリスクも少なくありません。

名義変更や借り換えにはコストが発生し、制度を理解せずに進めると想定外の負担を背負いかねません。以下の口コミは、そうした実体験をもとにした貴重なアドバイスです。

60代男性

トラブルを避けるために、事前の対策が必要

50代女性

複雑な名義と支払い事情

土地は夫と夫の姉の共有名義ですが、固定資産税は夫がすべて負担しています。さらに、その土地に建っている家は夫の母名義の住宅ローンで建てられたもので、とても複雑です。最終的に私たちがローンを払ったものの、その証拠は残っていません。まだ結果が見えない状況なので具体的なアドバイスはできませんが、将来損をしないように事前に備えておくことが大切だと感じます。

30代男性

感覚ではなく、数字と根拠に基づいた判断

住宅ローンの引き継ぎを考える際は、金額によって「名義変更」と「借り換え」のどちらが適しているかが大きく変わってきます。それぞれにかかる費用や税金、手続きの負担も異なるため、両方のケースでしっかりと予算を立てて比較検討することが重要です。感覚ではなく、数字と根拠に基づいた判断をおすすめします。

30代男性

親が元気なうちに話し合っておくこと

親の住宅ローンを引き継ぐ可能性があるなら、親が元気なうちに兄弟姉妹で話し合っておくことが大事だと思います。相続や名義のことを後回しにすると、トラブルや感情的な対立につながりやすいからです。将来の負担や役割をはっきりさせるためにも、早めに意見を共有して方針を決めておく方が安心できます。

20代男性

感情だけで決めず、静に判断することが大切

親の住宅ローンを引き継ぐかどうかは感情だけで決めない方がいいと思います。税金や相続、住宅ローン控除など制度面も含めて、冷静に判断することが大切です。税理士やFPなど専門家に相談すれば不利な選択を避けやすいですし、家族みんなで話し合うことも欠かせないと感じました。

【まとめ】親の住宅ローンを子が払う方法とは?【名義変更・借り換え別】

親の住宅ローンを子が引き継ぐ方法には、名義変更と借り換えの2種類があり、それぞれに金融機関の審査や税務リスクといった留意点があります。目的が返済負担の軽減や住環境の維持であれば、適切な方法を選ぶことで大きな効果が期待できます。

実際、多くのケースで名義変更が選択され、事前準備が整っていれば満足度も高い結果となっています。ただし、予想以上の税金や諸費用が発生し後悔する例もあるため、十分な情報収集と専門家への相談が欠かせません。

また、こうした手続きや税務判断を自己判断で進めるのは困難です。住宅ローンに精通したFPに相談することが有効であり、マネーキャリアでは相談満足度98.6%の実績を持つ専門家が、家族構成や収入、ローン残高を踏まえて最適な方法を提案します。

さらに、オンラインで何度でも無料相談が可能なため、忙しい方でも自宅から利用でき、税務面の不安解消から手続きサポートまで包括的に支援を受けられます。

【関連記事】住宅ローンの相談に関する記事

【関連記事】住宅ローンの相談に関する記事

【関連記事】住宅ローンの借り換えに関する記事

【関連記事】住宅ローンの借り換えに関する記事

【関連記事】住宅ローンの審査に関する記事

【関連記事】住宅ローンの審査に関する記事

【関連記事】住宅ローンの既契約者におすすめの記事

【関連記事】住宅ローンの既契約者におすすめの記事

【関連記事】各銀行の住宅ローンに関する口コミ

【関連記事】各銀行の住宅ローンに関する口コミ

親の名義でローンを払い続けていると、将来自分の所有になる保証がなく不安に感じます。安心のためには、譲渡の意思を示す書面を残してもらうか、贈与税の負担が小さいうちに名義を変更しておく方が安全だと思います。やはり、将来のトラブルを避けるには早めの準備が大切ですね。