「住宅ローンを40年で組める銀行はどこ?」

「40年ローンを検討しているけれど、銀行選びで失敗したくない」

このような不安や疑問を感じていませんか。

住宅ローンの40年ローンは月々の返済負担を抑えられる一方、金利や手数料、将来の返済計画によっては注意が必要な選択肢です。取り扱い銀行も増えているため、条件をよく比較せずに選んでしまうと、後悔につながるケースもあります。

この記事では、40年ローンを取り扱う銀行の特徴や選ぶ際の比較ポイントを整理し、金利タイプや諸費用を見るうえで押さえておきたい点を分かりやすく解説します。

本記事を読むことで、40年ローンのメリット・デメリットを踏まえたうえで、自分に合った住宅ローンを冷静に判断できるようになるはずです。

この記事の監修者 井村 那奈 フィナンシャルプランナー

ファイナンシャルプランナー。1989年生まれ。大学卒業後、金融機関にて資産形成の相談業務に従事。投資信託や債券・保険・相続・信託等幅広い販売経験を武器に、より多くのお客様の「お金のかかりつけ医を目指したい」との思いから2022年に株式会社Wizleapに参画。

>> 井村 那奈の詳細な経歴を見る

この記事の目次

40年ローンのおすすめ取り扱い銀行

40年ローンを取り扱う銀行は、都市銀行から地方銀行まで幅広く存在します。

金融機関ごとに金利水準や事務手数料、審査基準などが異なるため、複数の選択肢を比較したうえで検討することが重要です。

40年ローンを取り扱う主な金融機関は、以下のように分類できます。

- 都市銀行・信託銀行(りそな銀行・三井住友信託銀行など)

- 地方銀行・信用金庫(千葉銀行・京葉銀行・JAバンクなど)

- ハウスメーカー提携ローン(積水ハウス・住友林業など)

それぞれの金融機関には、金利タイプやサービス内容、審査の考え方に特徴があります。自分の年収や職業、将来の返済計画を踏まえたうえで、条件に合う銀行を選ぶ視点が欠かせません。

ここからは、これら金融機関ごとの特徴について詳しく解説していきます。

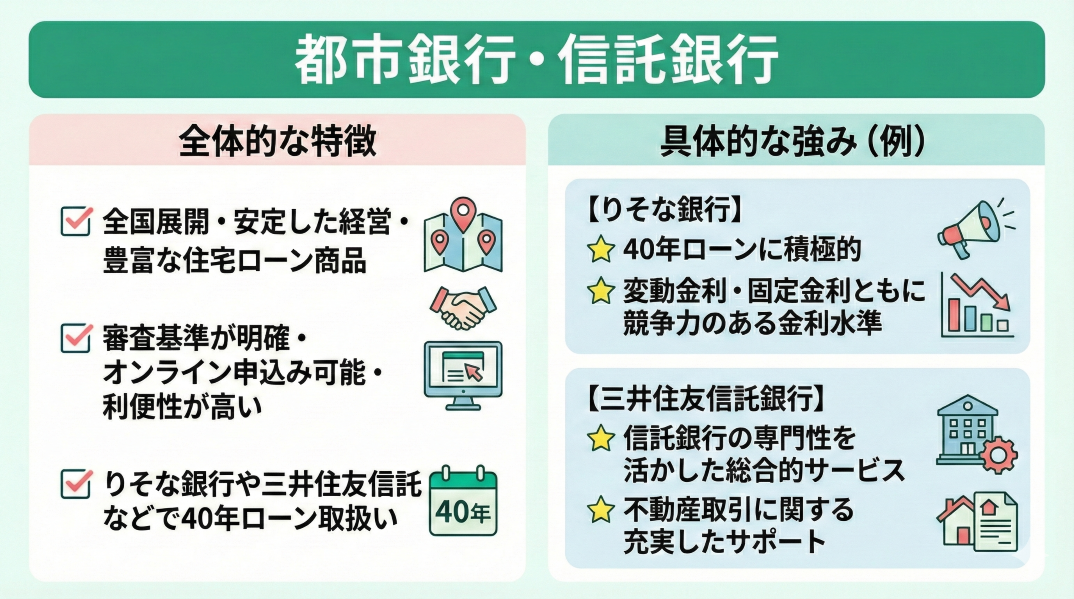

都市銀行・信託銀行(りそな銀行・三井住友信託銀行など)

都市銀行・信託銀行では、りそな銀行や三井住友信託銀行などが40年ローンを取り扱っています。

これらの銀行は全国展開しており、安定した経営基盤と豊富な住宅ローン商品を提供しています。

特にりそな銀行は40年ローンに積極的で、変動金利・固定金利ともに競争力のある金利水準を提供しています。

三井住友信託銀行も信託銀行としての専門性を活かし、不動産取引に関する総合的なサービスを提供しており、40年ローンの取り扱いも充実しています。

これらの銀行は審査基準が比較的明確で、オンライン申込みにも対応しているため、利便性が高いのが特徴です。

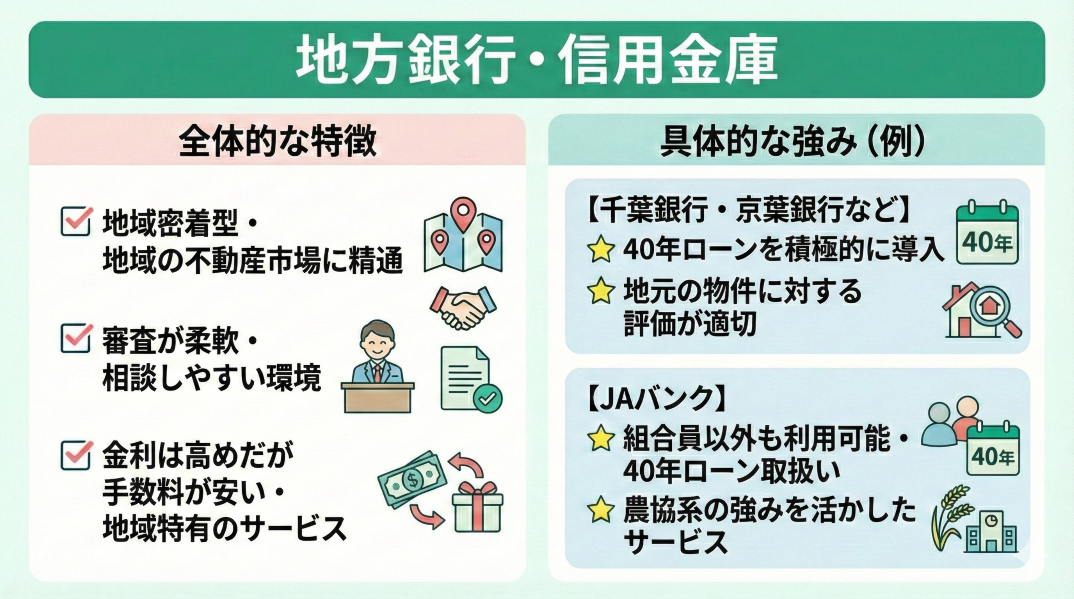

地方銀行・信用金庫(千葉銀行・京葉銀行・JAバンクなど)

千葉銀行や京葉銀行など、地域密着型の地方銀行や信用金庫では、40年ローンを積極的に導入しているケースがあります。

地方銀行は地域の不動産市場に精通しており、地元の物件に対する評価が適切で、審査も柔軟に対応してくれる場合が多いです。

JAバンクは農協系の金融機関として、組合員だけでなく一般の方も利用でき、40年ローンの取り扱いも行っています。

これらの金融機関は都市銀行と比較して金利が若干高い場合もありますが、手数料が安かったり、地域特有のサービスを提供していることがあります。

また、地域密着型のため、相談しやすい環境が整っているのも大きなメリットです。

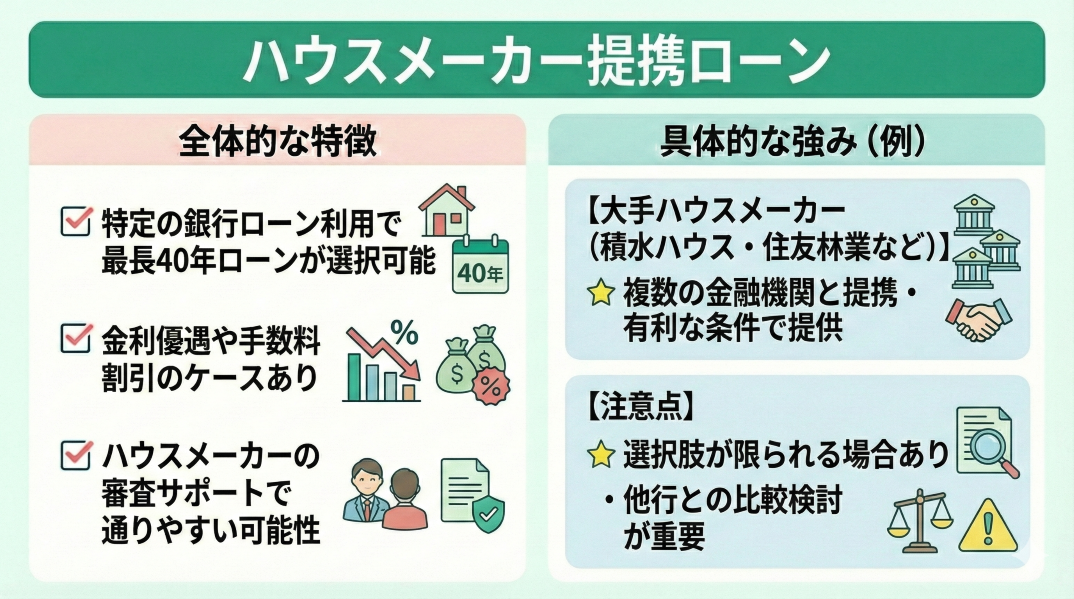

ハウスメーカー提携ローン(積水ハウス・住友林業など)

ハウスメーカー経由で特定の銀行ローンを利用すると、最長40年ローンが選べることがあります。

積水ハウスや住友林業などの大手ハウスメーカーは、複数の金融機関と提携しており、顧客に有利な条件で住宅ローンを提供しています。

提携ローンの場合、通常よりも金利が優遇されたり、手数料が割引されるケースがあります。また、ハウスメーカーが審査をサポートしてくれるため、個人で申し込むよりも審査が通りやすくなる可能性もあります。

ただし、提携ローンは選択肢が限られる場合があるため、他の銀行との比較検討も忘れずに行うことが重要です。

40年ローンを組むならどこがいい?迷ったらFP無料相談で解決

40年ローンの銀行選びでは、以下のような複数の条件を総合的に判断する必要があります。

- 金利

- 手数料

- 団体信用生命保険の内容

- 審査基準

選択肢が多い分、自分に合った金融機関を見極めるのが難しいと感じる方も少なくありません。

さらに、40年ローンは返済期間が長いため、今の家計だけでなく、将来の収入変化やライフイベントまで見据えた判断が欠かせません。そのため、銀行選びに迷った場合は、住宅ローンに詳しいFPの無料相談を活用するのも有効な方法です。

FPに相談することで、金融機関ごとの特徴を踏まえたうえで、自分の条件に合った銀行の選び方や返済計画について客観的なアドバイスを受けられます。また、40年ローンが本当に適しているのか、35年ローンとの違いも含めて整理できる点もメリットです。

40年という長期にわたる返済だからこそ、専門家と一緒に情報を整理しながら、納得のいく選択をすることが大切です。

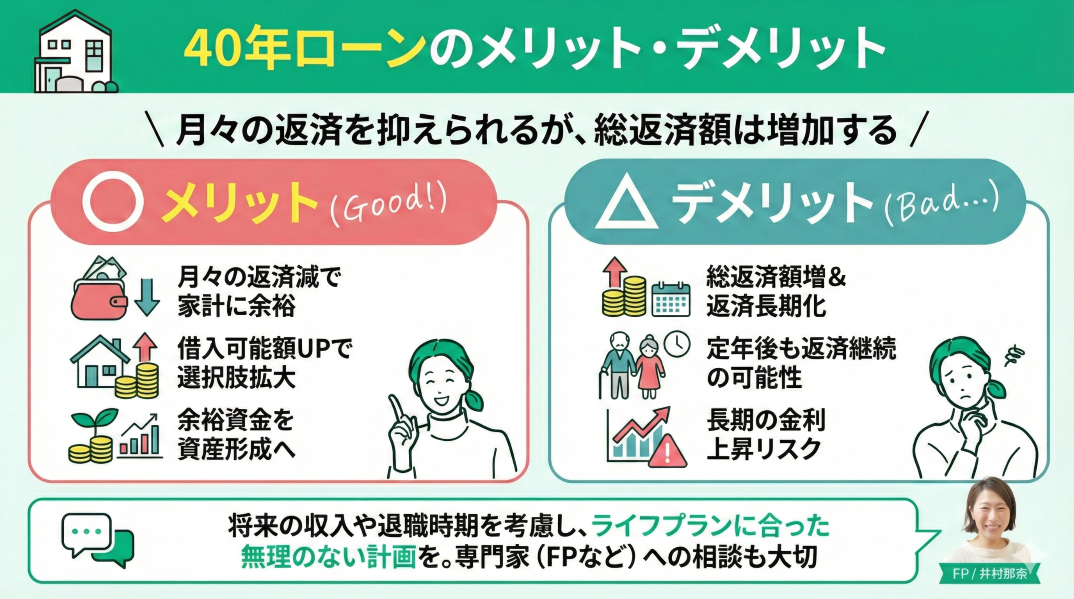

40年ローンのメリット・デメリット

40年ローンには月々の返済額を抑えられるメリットがある一方、総返済額が増えるデメリットもあります。

以下の表で、40年ローンの主なメリット・デメリットをまとめました。

| 項目 | メリット | デメリット |

|---|---|---|

| 返済額 | 月々の返済額を抑えられる | 総返済額が増加する |

| 家計 | 家計に余裕を持てる | 返済期間が長期化する |

| 借入額 | 借入可能額が増える | 定年後も返済が続く可能性 |

| 資産形成 | 余裕資金を投資に回せる | 金利上昇リスクが長期化 |

40年ローンを検討する際は、これらのメリット・デメリットを十分に理解し、自分のライフプランに合っているかどうかを慎重に判断することが重要です。

特に、将来の収入見込みや退職時期を考慮して、無理のない返済計画を立てることが大切です。

40年ローンに向いている人の特徴

40年ローンに向いている人の特徴は以下のとおりです。

- 月々の返済額を抑えたい人

- 将来の収入増加が見込める人

- 家計に柔軟性を持たせたい人

- 親子でリレー返済を考えている人

自分がこれらの特徴に当てはまるかどうかを確認することで、40年ローンが適しているかどうかを判断できます。

これらの特徴を理解して、40年ローンが自分に適しているかどうか判断しましょう。

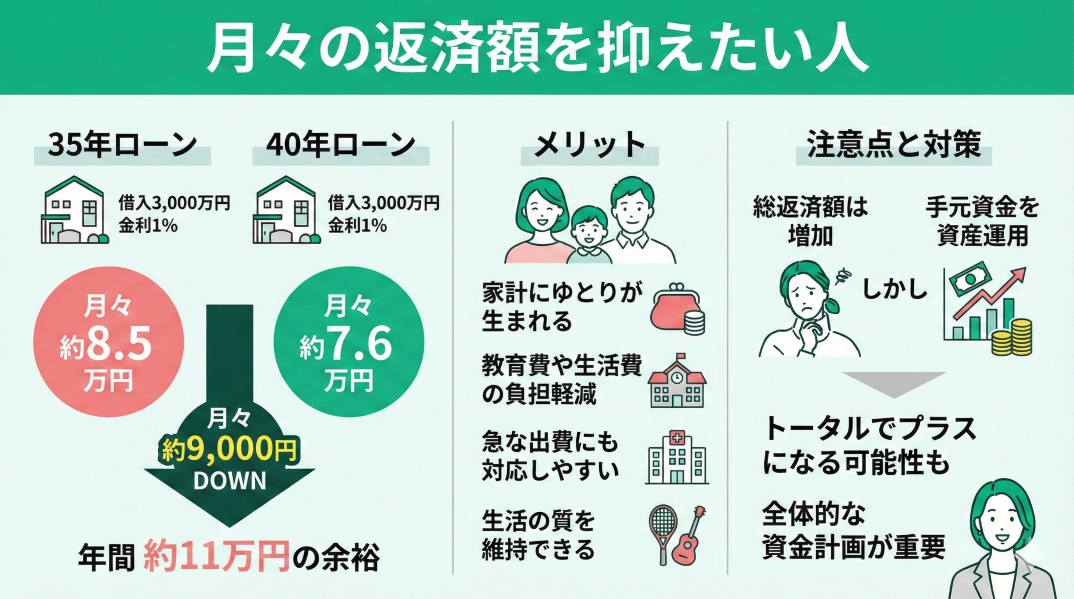

月々の返済額を抑えたい人

月々の返済額を抑えたい人には、40年ローンが適しています。

例えば、3,000万円を金利1%で借りる場合、35年ローンでは月々約85,000円の返済ですが、40年ローンでは約76,000円と、約9,000円も抑えることができます。

この差額は年間で約11万円、家計にとって大きな余裕をもたらします。

特に、子育て世代や共働き世帯で教育費や生活費にお金がかかる時期には、月々の返済額を抑えることで家計の安定を図ることができます。

また、返済額に余裕があることで、急な出費にも対応しやすくなり、生活の質を維持できるメリットがあります。

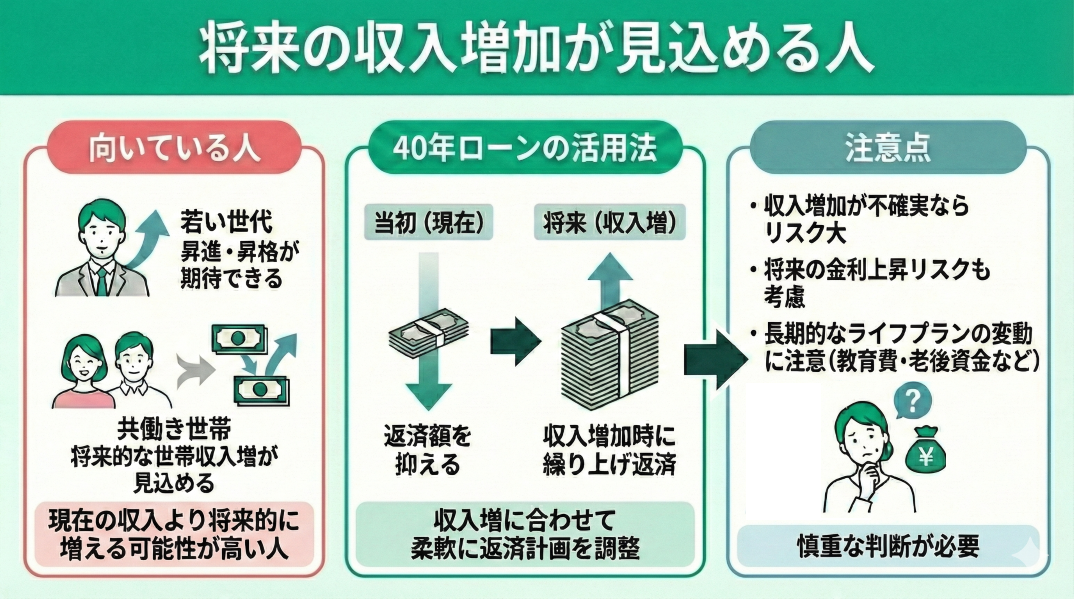

将来の収入増加が見込める人

将来の収入増加が見込める人にとって、40年ローンは有効な選択肢となります。

若い世代や昇進・昇格が期待できる職業に就いている人は、現在の収入よりも将来的に収入が増える可能性が高いです。

40年ローンで当初の返済額を抑えておき、収入が増えた時点で繰り上げ返済を行うことで、総返済額を抑えることができます。

また、共働き世帯で現在は片方の収入のみで返済している場合、将来的に世帯収入が増えることを見込んで40年ローンを選択するケースもあります。

ただし、収入増加が確実でない場合は、リスクも考慮した慎重な判断が必要です。

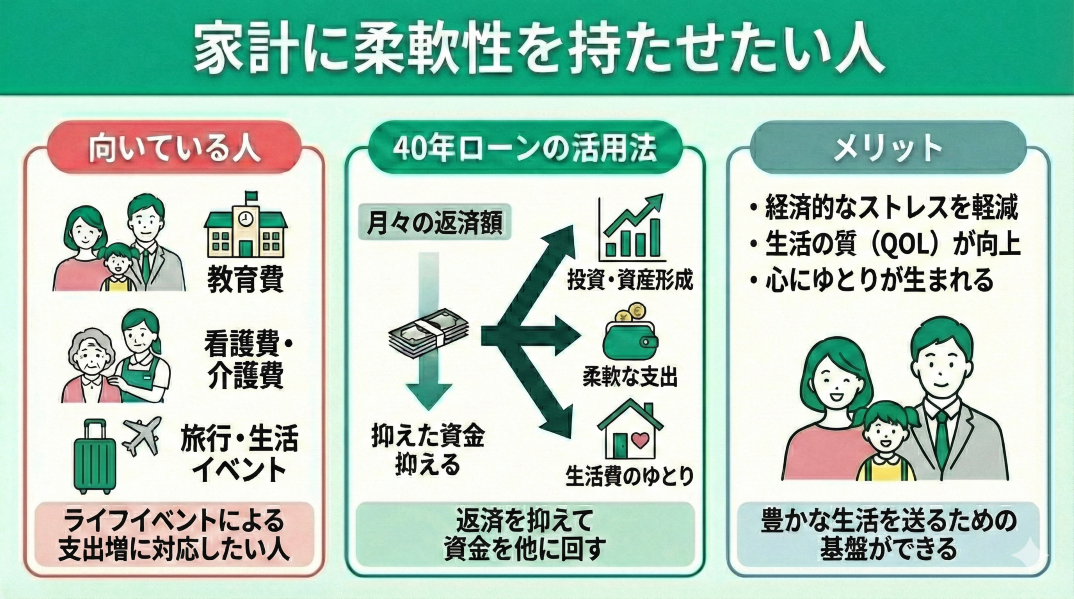

家計に柔軟性を持たせたい人

家計に柔軟性を持たせたい人には、40年ローンが適しています。

返済額を抑えることで、教育費や医療費、旅行費など、ライフイベントに応じた支出に柔軟に対応できます。

特に、子どもの成長に伴う教育費の増加や、親の介護費用など、将来的に支出が増える可能性がある場合には有効です。また、投資や資産形成に資金を回したい人にとっても、月々の返済額を抑えることで投資資金を確保できるメリットがあります。

家計に余裕があることで、経済的なストレスを軽減し、生活の質を向上させることができます。

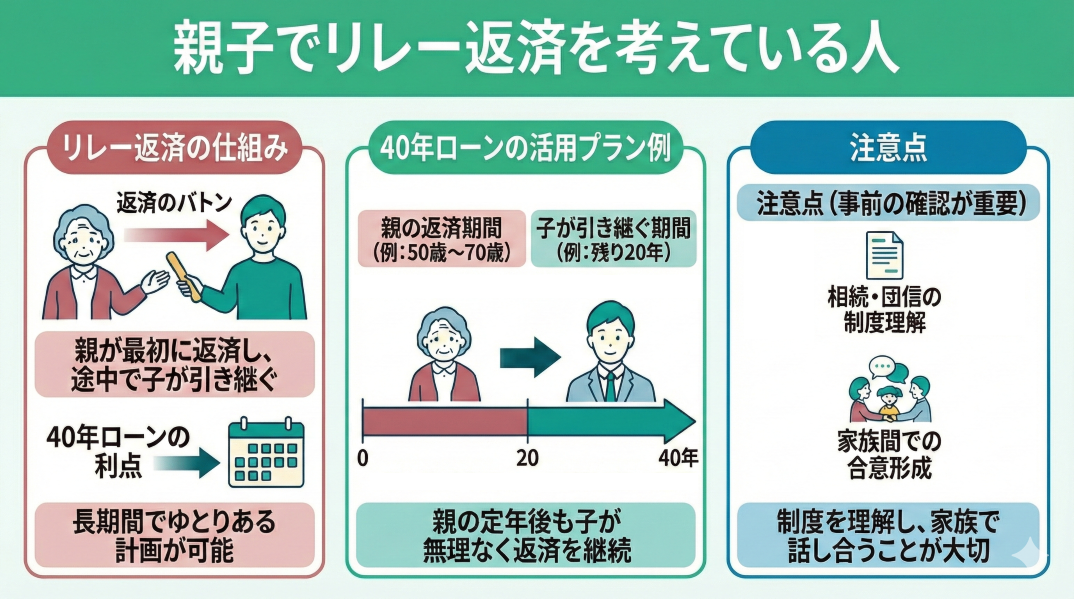

親子でリレー返済を考えている人

親子でリレー返済を考えている人にとって、40年ローンは非常に有効な選択肢です。

リレー返済とは、親が最初に返済を行い、途中で子どもが返済を引き継ぐ仕組みです。

40年という長期間の返済期間があることで、親の定年後も子どもが無理なく返済を継続できます。

例えば、親が50歳で住宅ローンを組み、70歳まで返済した後、子どもが残り20年間の返済を引き継ぐといったプランが可能です。

この方法により、親子二世代で住宅を取得でき、それぞれの世代の負担を軽減することができます。

35年ローンと何が違う?比較して解説

40年ローンと35年ローンの違いは以下の表のとおりです。

| 項目 | 35年ローン | 40年ローン |

|---|---|---|

| 月々返済額 (3,000万円・金利1%) | 約85,000円 | 約76,000円 |

| 総返済額 | 約3,570万円 | 約3,648万円 |

| 利息総額 | 約570万円 | 約648万円 |

| 30歳で借りた場合の 完済年齢 | 65歳 | 70歳 |

| 取り扱い銀行数 | 多数 | 限定的 |

40年ローンは月々の返済額を約9,000円抑えられる一方、総返済額は約78万円増加します。また、完済年齢が5年延びるため、退職後の返済計画も考慮する必要があります。

取り扱い銀行数は35年ローンの方が多いため、選択肢の幅も異なります。

これらの違いを理解した上で、自分のライフプランに最適な返済期間を選択することが重要です。

40年ローンの取り扱い銀行は多数存在する【まとめ】

40年ローンは、都市銀行から地方銀行まで多くの金融機関で取り扱いがあり、幅広い選択肢があります。

一方、返済期間が長くなる分、総返済額の増加や金利上昇リスクの影響を受けやすい点には注意が必要です。

この記事の内容を整理すると、次のようになります。

- 40年ローンは幅広い金融機関で取り扱いがある

- 月々の返済額を抑えやすい一方、総返済額は増えやすい

- 将来の収入見込みや家計の柔軟性を踏まえた判断が重要

- 35年ローンと比べると完済年齢が延びる

- 銀行選びでは金利だけでなく、手数料や審査基準も確認を

【関連記事】住宅ローンの相談に関する記事

【関連記事】住宅ローンの相談に関する記事

【関連記事】住宅ローンの借り換えに関する記事

【関連記事】住宅ローンの借り換えに関する記事

【関連記事】住宅ローンの審査に関する記事

【関連記事】住宅ローンの審査に関する記事

【関連記事】住宅ローンの既契約者におすすめの記事

【関連記事】住宅ローンの既契約者におすすめの記事

【関連記事】各銀行の住宅ローンに関する口コミ

【関連記事】各銀行の住宅ローンに関する口コミ

住宅ローンの返済期間選びで迷ったら、専門家のアドバイスを受けることで最適な判断ができます。

【Step1】マネーキャリアに無料相談する

・あなたのライフプランに合った返済期間が明確になる!

・35年と40年ローンの具体的な比較シミュレーションがわかる!

【Step2】相談結果を基に最適な住宅ローンを選択・実行する

・安心して長期返済に取り組める!

・将来の家計負担を最小化できる!

まずは気軽に無料相談してみませんか?

>>マネーキャリアの公式ページはこちら